Скоро новый 2019 год и пора уже начинать задумываться о формировании дивидендного портфеля. В этой статье мы расскажем о том, какие акции на наш взгляд стоит включить в свой портфель.

1. Вступление: что такое дивидендные акции

2. Состав дивидендного портфеля на 2019 год

- Сбербанк преф

- Сургутнефтегаз преф

- Северсталь

- НЛМК

- МТС

- Газпром

- Ленэнерго преф

Для тех, кто плохо знаком с понятием дивидендов и покупкой акций рекомендую ознакомиться со следующими статьями для новичков:

- Дивиденды — что это такое и как получать

- Как купить акции физическому лицу

- Как зарабатывать деньги на акциях

- Торговля на бирже для начинающих — руководство

1. Вступление: что такое дивидендные акции

Дивидендные акции — это акции тех компаний, которые стабильно платят хорошие дивиденды. Под словом "хорошие" надо понимать адекватные доходности в 10%-15%, а не 100% годовых.

Новая экономическая политика России потребовала от компаний направить больший процент своих доходов на выплаты дивидендов. С тех пор наш рынок довольно активно растет (можно даже назвать это ралли). Многие инвесторы открывают ИИС, чтобы получить налоговые вычеты (это стало доступно лишь с 1 января 2015). Список открытых брокерских счетов активно растет, что говорит об активном вливании средств населения в наш рынок.

При выборе дивидендных акций мы ориентировались на надежных и стабильных эмитентов, а также на следующие моменты

- Ликвидность акции

- Стабильность выплат

- Перспективы развития компании

Все акции можно приобрести на фондовом рынке на ММВБ. Для доступа к торгам на бирже рекомендую использовать следующих фондовых брокеров:

Финам (акция: тариф Free Trade торговля без комиссии навсегда)

БКС Брокер

У них бесплатный ввод и вывод средств. Минимальные комиссии за оборот торгов. Есть все доступные финансовые инструменты для торговли (акции, облигации, фьючерсы, опционы, ETF фонды, иностранные бумаги).

- Как жить на дивиденды — инструкция и расчёты

- Доходность акций — как рассчитать

- Стратегии покупки акций

2. Состав дивидендного портфеля на 2019 год

В скобках указана ожидаемая дивидендная доходность и показатель DSI, который говорит о стабильности выплаты дивидендов.

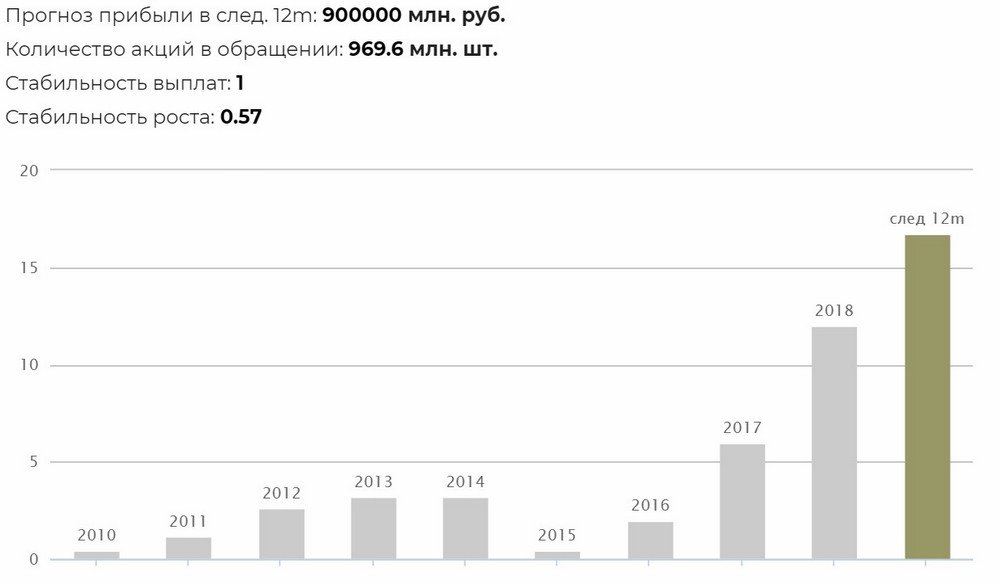

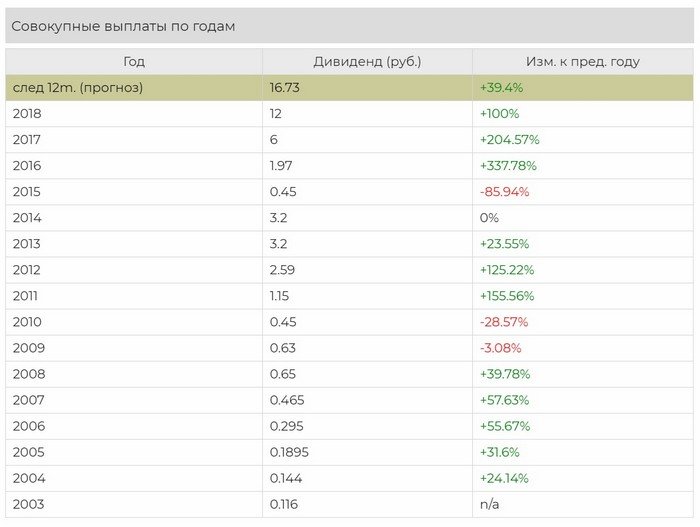

2.1. Сбербанк преф (~9.4%, DSI=0.79)

На первое место поставлены привилегированные акции Сбербанка, поскольку это сверх надежный актив, который платит достойные дивиденды. При этом еще и растет в цене. Несмотря на расширение западных санкций, Сбербанк больше ориентирован на внутренний рынок и почти в любых ситуациях сможет поддерживать свой высокий уровень дохода. 2018 год стал рекордным по прибыли, 2019 год ожидается еще более прибыльным.

Можно также инвестировать в обычные акции Сбербанка, но на них будет чуть чуть меньше дивидендный доход (если сравнивать в процентном соотношение).

Предполагаемый доход на 1 акцию - 16.75 рублей. Текущая ситуация:

- Сбер об. — 205 руб (8.1%)

- Сбер пр. — 178 руб (9.4%)

Текущие цены весьма привлекательные для входа в Сбербанк. Однако есть риски его падения до 120 рублей за акцию в случае негативных новостей в отношении банка от запада.

Рекомендуемый размер в портфеле: 30%. Причем можно купить на всякий случай обычные и привилегированные акции в пропорции 50 на 50.

- Как купить/продать акции Сбербанка

- Сбербанк обычка или префы

- Дивиденды Сбербанк — размер и закрытие реестра

- Дивиденды Сбербанк пр. — размер и закрытие реестра

2.2. Сургутнефтегаз преф (~18.12%, DSI=0.79)

Традиционно щедрые на выплаты дивидендов префы Сургутнефтегаза оставались в тени 2 года из-за укрепления курса рубля. Их доход был очень маленьким и дивидендные выплаты составляли всего 2% в последние два года. Зато до этого платили очень даже хорошие выплаты.

По итогам 2018 года ожидается высокая выплата: 6.79 рублей на акцию (38 руб текущая цена). Прибыль обеспечена прежде всего ростом стоимости нефти и падением рубля.

Напомним также, что большая часть активов компании Сургутнефтегаз хранится в долларах, что делает этот актив крайне надежным. Акции этой компании хорошо держать в качестве диверсификации риска от падения рубля. История показывает сильную закономерность: когда рубль падает, префы Сургута растут.

Рекомендуемый размер в портфеле: 10%.

- Размер дивидендов Сургутнефтегаз — история и закрытие реестра

- Размер дивидендов Сургут префы — история и закрытие реестра

2.3. Северсталь (~17.15%, DSI=0.79)

Компания Северсталь является одним из лидеров в производстве стали. На конец 2018 года в стоимости стали образовалась коррекция. Цена акция также отреагировала падением с 1130 до 930 рублей за акцию, что делает текущие цены довольно неплохими для входа.

Однако мнения аналитиков разделились. Многие вычеркивают Северсталь из списка дивидендных акций. Но я решил оставить ее в своем портфеле.

Рекомендуемый размер в портфеле: 10%.

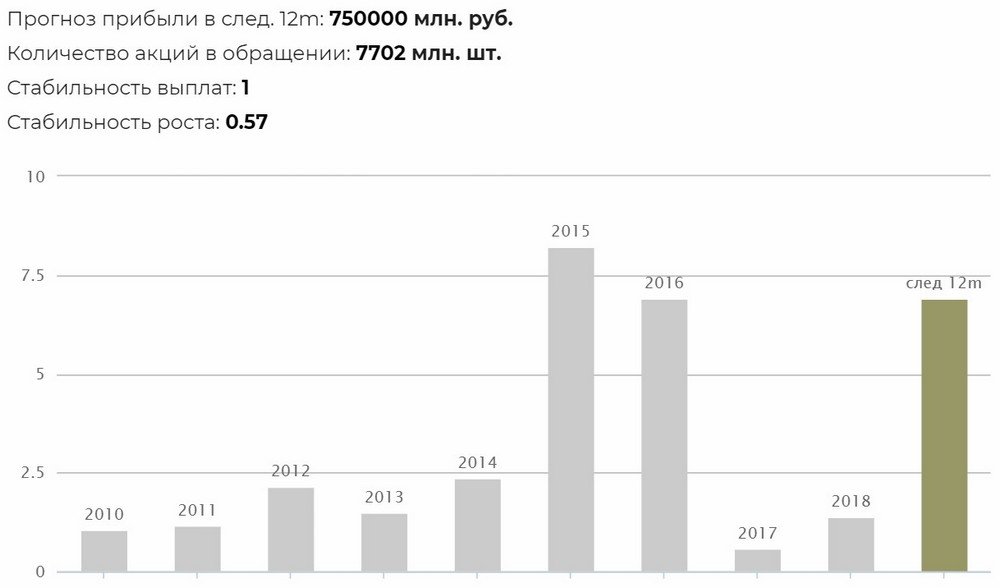

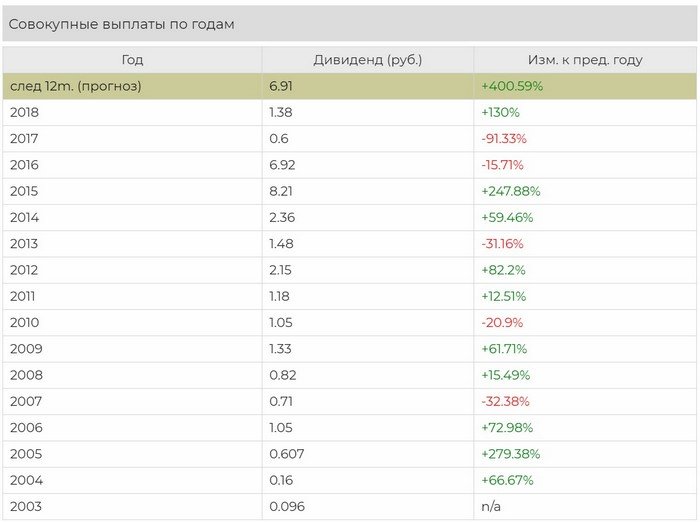

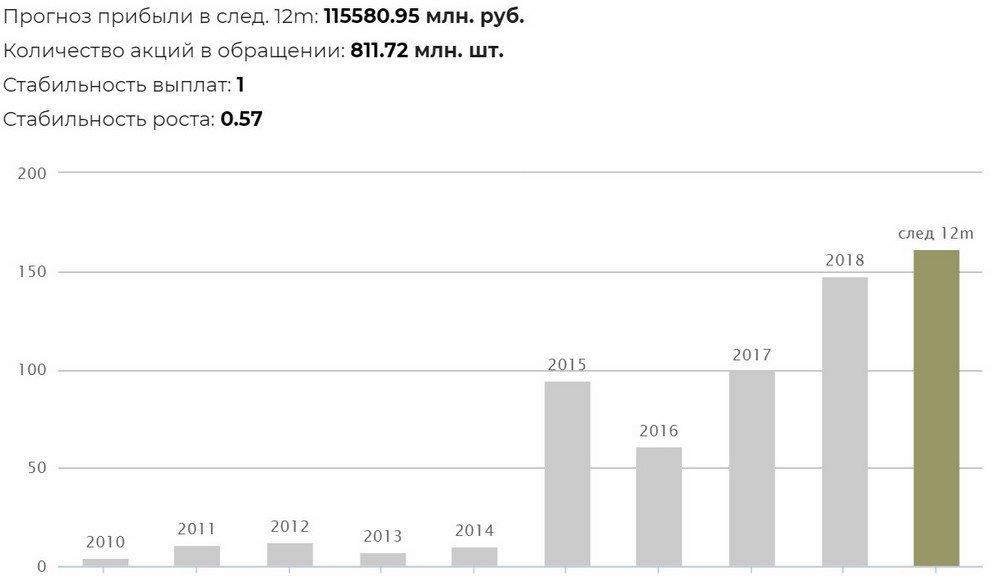

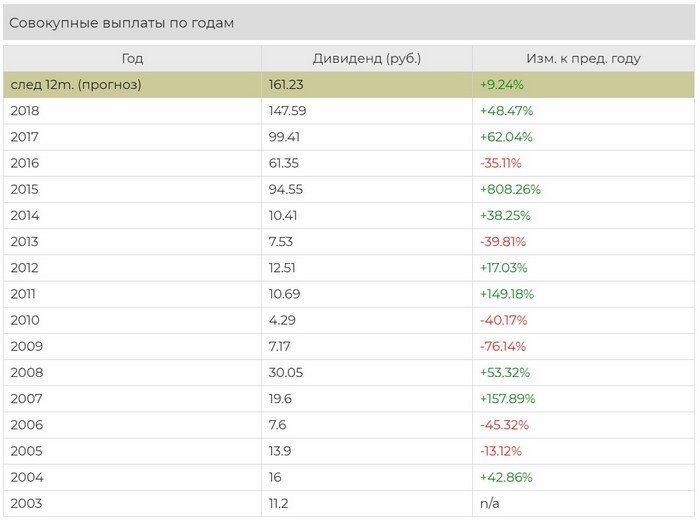

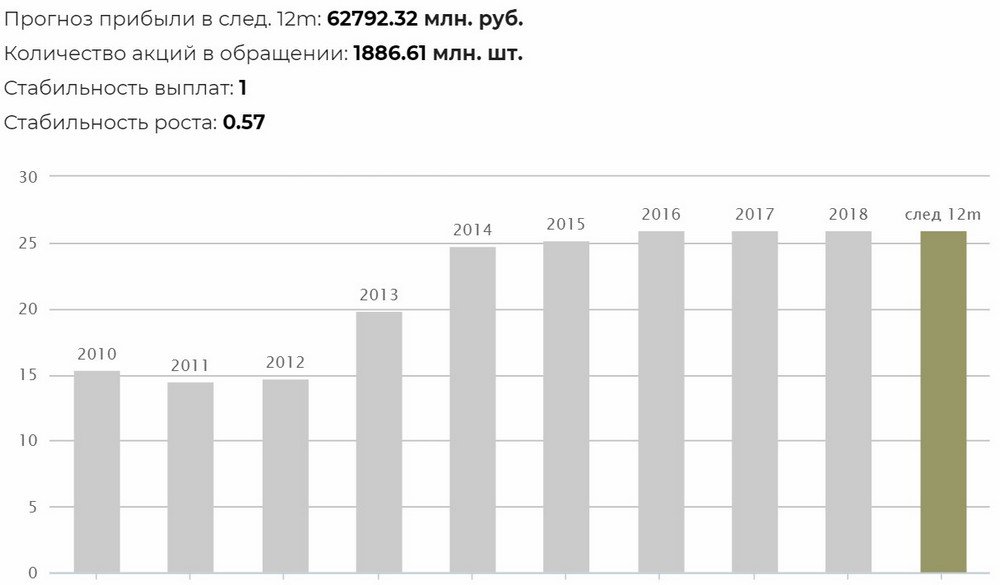

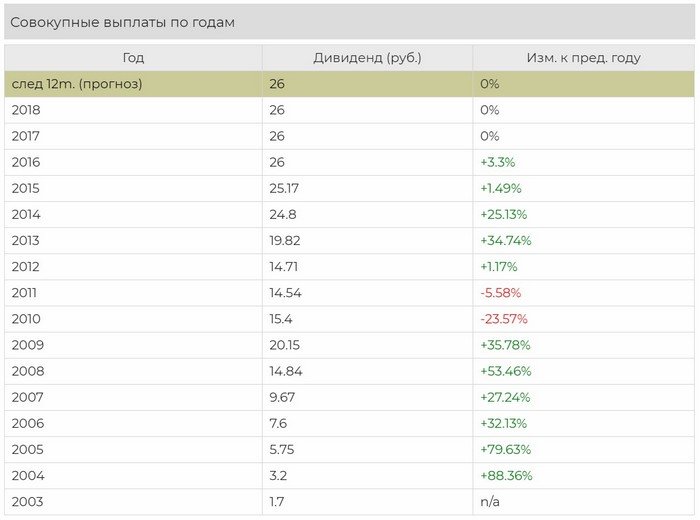

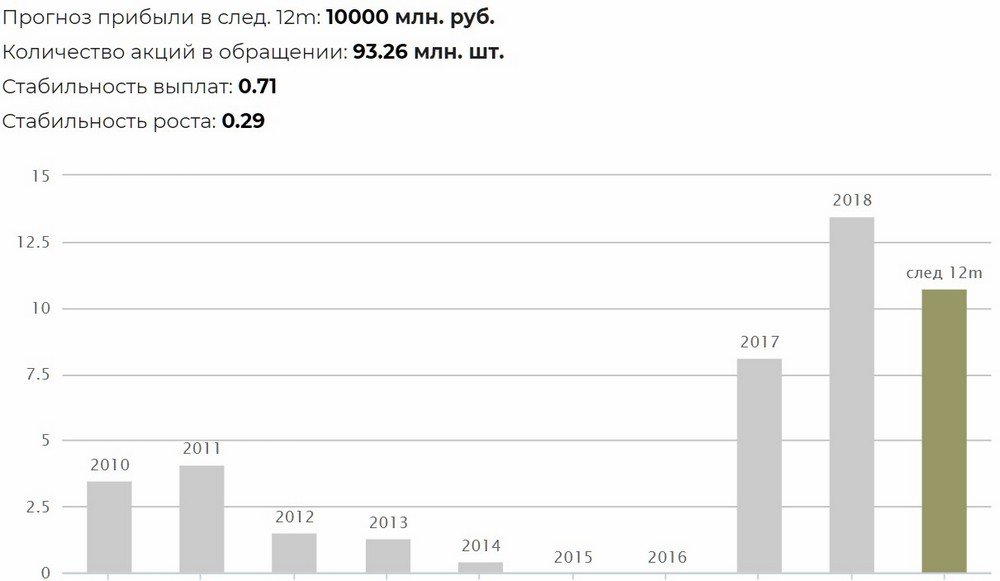

2.4. НЛМК (~14.31%, DSI=0.79)

Компания НЛМК каждый год увеличивает размер выплаты по дивидендам. По итогам 2018 года ожидается новый рекорд.

Однако, из-за мировых проблем, рост прибыли в следующем году может быть ниже. Но ради 15% текущих дивидендов стоит попробовать купить ее.

Рекомендуемый размер в портфеле: 10%.

2.5. МТС (~11.6%, DSI=0.79)

Крупнейший сотовый оператор МТС всегда славился дивидендной политикой. Пакет Яровой негативно повлиял на всю отрасль, но эта новость уже давно отыграна в текущих котировках.

Ожидается выплата дивидендов у МТС порядка 10%. При этом в 2019 году возможет частичный "buyback" (выкуп акций), который также может подтолкнуть котировки вверх.

Рекомендуемый размер в портфеле: 10%.

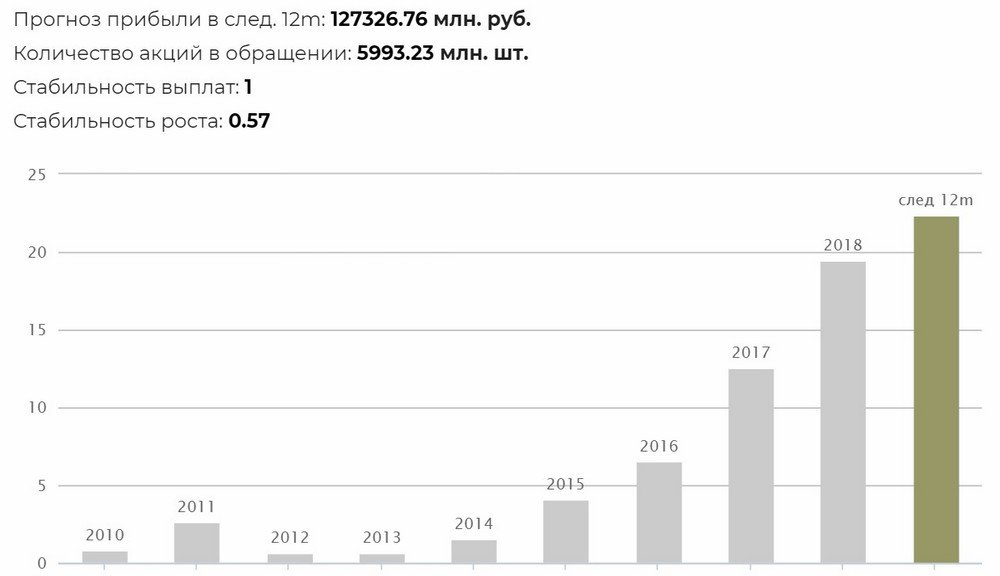

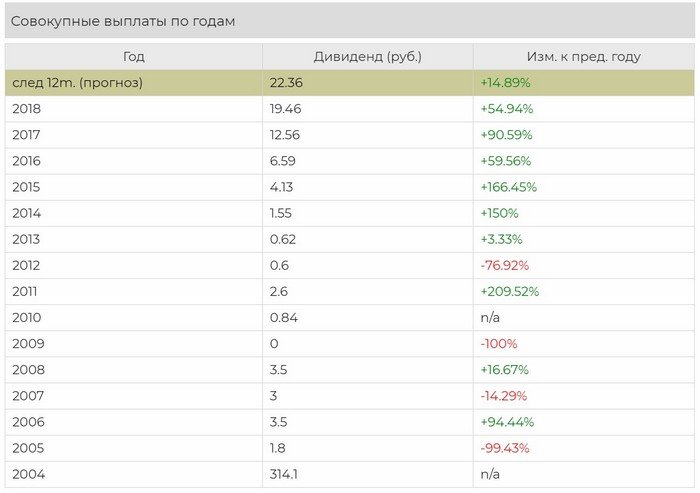

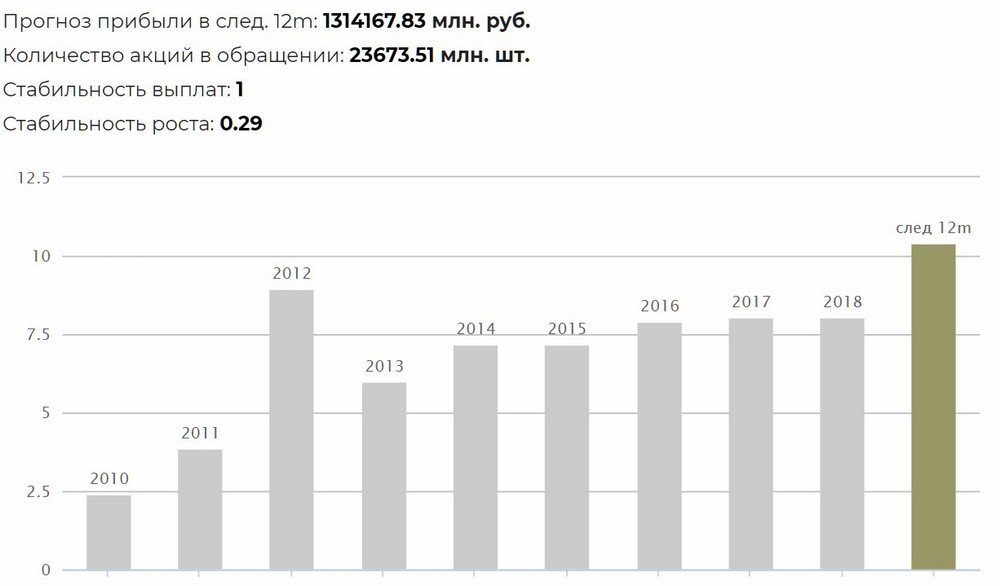

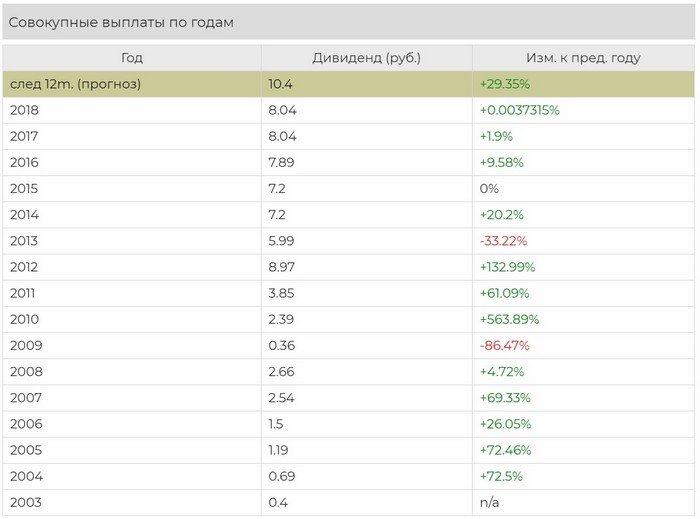

2.6. Газпром (~6.56%, DSI=0.64)

Лидер в сфере газовой отрасли Газпром всегда считался дивидендной компанией. Однако из-за проблем со строительством северного потока компания никак не выйдет из затяжного флэта 130-170 рублей. Инвесторы боятся, что стройка сорвется.

Когда-нибудь проблемы обязательно разрешаться и инвесторы смогут толкнуть бумагу наверх. В сочетании с высокой див. доходностью Газпром может стать одним из самых лучших активов. Однако точно назвать дату ралли невозможно.

Рекомендуемый размер в портфеле: 20%. Как купить/продать акции Газпром

2.7. Ленэнерго префы (~12%, DSI=0.5)

Не самая ликвидная акция префы Ленэнерго стали привлекательны сравнительно недавно. Новая дивидендная политика в компании позволяет рассчитывать на солидные выплаты в дальнейшем.

Предполагаемый размер выплат за 2018 составляет 12%.

Также рекомендуется обратить внимание на акции

Однако я не стал их включать в свой инвестиционный портфель.

Хорошая подборка. Поддерживаю!

Спасибо

НорНикель можно также сюда включить

Очень просто доходчиво изложено. Также есть пункты раскрытия информации более подробно.