Стохастик является одним из самых популярных индикаторов в трейдинге, уступая лишь скользящим средним и MACD. Он входит в состав каждого торгового терминала. Его значения используются во многих торговых стратегиях для биржи обычно в качестве дополнительного фильтра при принятии решении открыть позицию или закрыть. В этой статья мы рассмотрим этот индикатор более подробно, рассмотрим какие он может давать сигналы и в чём его особенности.

1. Что такое стохастик

2. Параметры стохастика

3. Стратегии индикатора стохастик

- Торговля во флэте

- Пересечение линий K и D

- Дивергенция и конвергенция

- Вход/выход относительно критических областей

- Комбинирование двух Стохастиков

1. Что такое стохастик (stochastic) простыми словами

Индикатор Стохастик был изобретён Джорджем Лейном в 1950 году. По его личным наблюдениям цены на фондовой бирже ходят от одного уровня до другого, постоянно образовывая зоны перекупленности и перепроданности. Он захотел автоматизировать процесс поиска подобных ситуаций, поэтому разработал инструмент для поиска таких точек.

Стохастик строится в отдельном окне графика и состоит из двух линий:

- Быстрая - %К;

- Медленная - %D;

Есть границы диапазона этих линий от 0% до 100%. Значение определяется в процентах.

Вот как выглядит осциллятор Стохастика в реальных торгах:

Формула для расчёта Стохастика:

%D = EMA(K)

Где:

- C — текущая цена закрытия;

- Ln, Hn — максимум и минимум за n периодов соответственно;

- %D — скользящая средняя %K за m периодов;

Основная идея Стохастика основывается на том, что рынок движется в одном из двух вариантов:

- Волнообразно, периодически формируя коррекции;

- Резкими импульсами. Причём большинство из них ложные;

Это даёт индикатору преимущество в том, что он способен давать множество полезных сигналов.

2. Параметры индикатора Стохастик

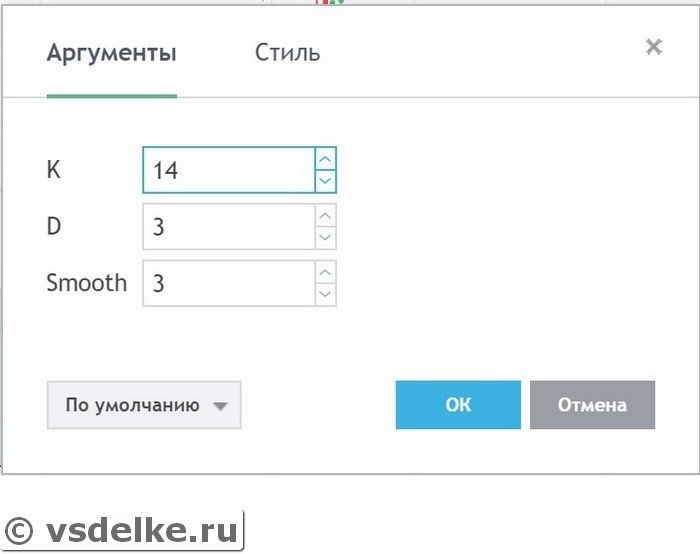

Трейдер может задать следующие параметры:

- Период K (за какую историю искать максимум/минимум);

- Замедление K (для задания плавности);

- Период D (усреднение линии K);

- Тип цены (Low/High или Close/Close);

- Установка зоны перекупленности и перепроданности в %;

По умолчанию K = 5, замедление = 3, D = 3. Уровни зон равны 20% и 80%

Уровни 20% и 80% были рекомендованы автором Джорджем Лэйном. Как показывает практика, на бычьем и медвежьем рынке имеет смысл сдвигать эти границы.

После добавления Стохастика на график можно увидеть какие параметры выбраны. Например, значения "5, 3, 3". Это означает, что K=5. Второй параметр 3 — это сглаживание K ("замедление"). Третий параметр — это значение D=3.

Рекомендованные параметры для Стохастика от "5, 3, 3" до "21, 9, 9". Смысла ставить огромные значения нет, поскольку большие значения охватывают огромнейшую историю, поэтому эти данные будут малоактуальными.

3. Торговые стратегии на основе индикатора Стохастик

Есть множество торговых стратегий для использования значений Стохастика. Все они базируются на том, чтобы открывать позицию против тренда. Это есть главный недостаток, но с другой стороны и преимущество. Если мы оказываемся правы, то сделка оказывается открытой по самой выгодной цене, но за это придётся поплатится несколькими ложными сигналами.

Рассмотрим базовые сигналы Стохастика на примерах.

3.1. Торговля во флэте

Стохастик хорошо отлавливает точки входа после импульсов в период флэта. В этот момент можно торговать против тренда и неплохо заработать. Например:

В данном случае цена с большой долей вероятности вернётся в середину диапазона, а значение Стохастика позволило войти в рынок с высокой точностью. Конечно, торговля по подобной схеме не принесёт каких-то сверх прибылей из-за того, что тейк профит сильно ограничен флэтом. Но поскольку большинство трейдеров торгуют внутри дня, то им такая стратегия подходит.

3.2. Пересечение линий K и D

Самым классическим вариантом использование Стохастика является пересечение линий K и D. Как только они пересеклись то сразу возникает сигнал.

Если быстрая линия K пересекает D снизу вверх, то это сигнал на повышение. Если сверху вниз, то на понижение.

При этом необходимо, чтобы пересечение происходило в моменты зоны перекупленности/перепроданности (то есть в зонах 0-20 и 80-100). Если пересечение произойдёт в зоне 20-80, то сигнал будет недействительным.

Приведём пример:

Такой подход хорошо работает в периоды, когда на рынке нету сильного целенаправленного движения (тренда).

3.3. Дивергенция и конвергенция Стохастика

Сигналы дивергенций и конвергенций широко известны из индикатора MACD и RSI. Там подобные сигнал давал отличные сигналы на вход с большой точностью и почти по самым лучшим ценам.

Стохастик так же имеет свойство давать сигналы по дивергенции, причём ни чуть не хуже.

Напомню, что сигналы дивергенции возникают на падающем рынке в случае, если цена обновила новый минимум, а Стохастик нет. И наоборот, с растущим рынком: цена обновляет максимум, а значение осциллятора нет.

Например:

Причём из-за небольшого периода сигналов будет довольно много, а значит можно довольно часто торговать. Лучше всего использовать большие таймфреймы H4 и дневные графики для поиска более надёжных сигналов.

3.4. Вход/выход относительно критических областей

Индикатор Стохастик создавался прежде всего как осциллятор для поиска зон перекупленности и перепроданности. Однако я отнёс этот сигнал лишь на 4 место среди других стратегий из-за того, что он даёт много ложных сигналов и катастрофична плохо показывает себя во время тренда.

Нахождение осциллятора выше нормальных зон означает о силе быков или медведей. Под всеобщей эйфории цена может уйти дальше, не смотря на то, что Стохастик будет говорить уже не один день о сильной перекупленности/перепроданности.

Рекомендуется открывать позиции в момент, когда значение осциллятора покидает зону. Например, для покупки необходимо пересечение индикатором снизу вверх уровня 20. Для продажи значении 80 сверху вниз. Этот сигнал будет куда более сильный и надёжный.

Пример:

3.5. Комбинирование двух Стохастиков

Не так часто, но порой в некоторых стратегиях комбинируются два индикаторов Стохастика. Причём возможны два варианта:

- Нанесение на один таймфрейм двух индикаторов с разными периодами;

- Использование двух индикаторов с разными таймфреймами;

В принципе это почти одно и то же, поскольку период можно задать любым, тем самым, компенсируя разницу в таймфрейме.

Главная идея стратегии в том, чтобы значения Stochastic были в зоне перекупленности/перепроданности на двух разных индикаторах. Сигнал для открытия позиции, как в чуть выше описанной стратегии: выход из зоны.

Благодаря этому фильтру, сигнал становится более надёжным. Однако за надёжность придётся заплатить тем, что он встречается в разы реже.

Приведём примеры:

Выводы

Использование Стохастика в качестве торговой системы вряд ли сможет дать выдающиеся результаты. Необходимы и другие признаки и сигналы для уточнения и фильтрации входов.

Смотрите также видео про Стохастик: