Для заработка на биржевой торговле большинство трейдеров начинают с рынка акций. Спустя время начинающие узнают про возможность торговли фьючерсами на срочном рынке, по факту он является зеркалом базовых активов, но с меньшими комиссиями.

В этой статье мы ознакомимся с нюансами и особенностями торговли фьючерсами на рынке FORTS, с чего начать, перечислим плюсы и минусы.

1. Введение во фьючерсы — что это и для чего они нужны

2. Торговля фьючерсами на срочном рынке Московской биржи — пошаговая инструкция

- Шаг 1. Регистрация у брокера

- Шаг 2. Открытие брокерского счёта

- Шаг 3. Пополнение счёта

- Шаг 4. Пример торговли фьючерсами через приложение

3. Основные понятия при торговле фьючерсами

- Гарантийное обеспечение

- Вариационная маржа

- Лимиты цен (планки)

- Открытый интерес

4. Нюансы при торговле фьючерсами

5. Стратегии торговли фьючерсами

- Спекуляции при торговле фьючерсами

- Хеджирование

6. Список инструментов для торговли фьючерсами

7. Плюсы и минусы

1. Введение во фьючерсы — что это и для чего они нужны

Главная цель существования фьючерсов — это хеджирование риска на будущую цену базового актива. Этот механизм был придуман очень давно и позволял сглаживать ценовые колебания, осуществлять планирование на 6-12 месяцев вперёд.

Каждый фьючерс имеет срок окончания (экспирации). В этом плане они схожи с опционами и облигациями. Таким образом вечно быть держателем фьючерса невозможно.

На Московской бирже торгуются фьючерсы на акции с экспирацией в марте, июне, сентябре, декабре. Срок окончания приходится на третий четверг месяца. Нефть имеет контракты с экспирациями на каждый месяц.

Существуют два вида фьючерсов:

- Расчётные. На момент экспирации трейдеру поставляются денежные средства по текущему курсу с учётом прибыли и убытка по каждому контракту;

- Поставочные. Осуществляется поставка базового актива (нефть, зерно, скот и т.д.);

Фьючерсы на товары и сырье на Московской бирже расчётные, а на акции поставочные.

Как читать тикер фьючерса на Московской бирже

Тикеры фьючерсного контракта на срочном рынке (FORTS) имеют формат:

Где:

- TICK — тикер базового актива;

- MM — месяц исполнения;

- YY — год исполнения;

Например, SBRF-12.22 — фьючерс на акции Сбербанка с исполнением в декабре 2022 г.

2. Торговля фьючерсами на Московской биржи — пошаговая инструкция

Как начать торговлю фьючерсами на срочном рынке FORTS? Пока не начнёшь, то будет много вопросов что и как, поэтому для начала выберем брокера и откроем брокерский счёт.

Без брокера прямой доступ к торговле фьючерсами на бирже у физических лиц отсутствует. Также как и для торговли акциями, облигациями, ETF, валютой.

Шаг 1. Регистрация у брокера

Для торговли фьючерсами требуется открыть брокерский счёт. Его можно открыть только через фондовых брокеров с лицензией от ЦБ.

На рынке представлено множество брокеров. Не у каждого будет доступ к торговле на срочном рынке. Также отличия будут в удобстве мобильного приложения для трейдинга (у кого-то их нет), комиссиями и списком доступных финансовых инструментов для торговли.

Рекомендую работать со следующими брокерами (сам работаю через них):

Финам (акция: тариф Free Trade торговля без комиссии навсегда)

БКС Брокер

Форма регистрация выглядит так:

В чём плюсы этих брокеров:

- Есть все доступные финансовые инструменты (акции, облигации, ETF, фьючерсы, опционы);

- Есть доступ к Московской и Санкт-Петербургской бирже;

- Минимальные комиссии за торговый оборот;

- Бесплатное пополнение/снятие денег;

- Удобные мобильные приложения для торговли;

- Регистрацию можно пройти удалённо;

Шаг 2. Открытие брокерского счёта

В личном кабинете проходим процедуру по открытию брокерского счёта. Для открытия не надо ехать в офис брокера, всё делается удалённо.

На выбор будет представлено несколько вариантов брокерских счётов. Для торговли фьючерсами можно открыть ЕДП (единая денежная позиция) или ИИС (индивидуальный инвестиционный счёт). Последний даёт возможность получить налоговую льготу в случае, если счёт просуществует более трёх лет.

Шаг 3. Пополнение счёта

Пополнить брокерский счёт можно двумя способами:

- Наличными (необходимо ехать в банк брокера);

- Межбанковским переводом (удалённый перевод);

Рассмотрим немного подробнее второй вариант с межбанковским переводом на брокерский счёт.

Перевести деньги на биржу без комиссии можно через дебетовую карту Тинькофф. Карта Тинькофф бесплатная в обслуживании, на остаток начисляются проценты (7,0%), кэшбэк на все покупки. В целом очень удобная карта, более подробно читайте: обзор про карту Тинькофф.

Шаг 4. Пример торговли фьючерсами через приложение

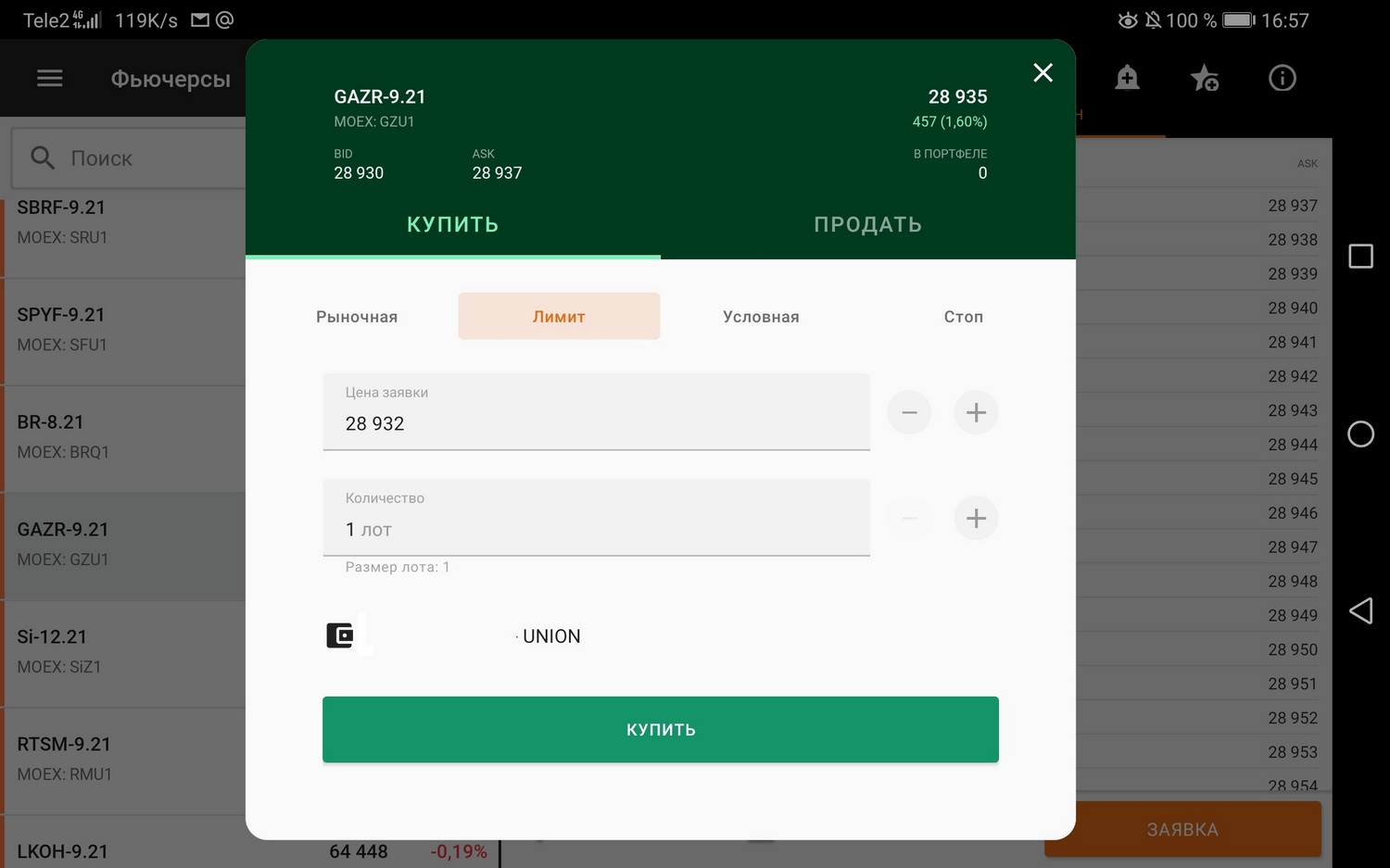

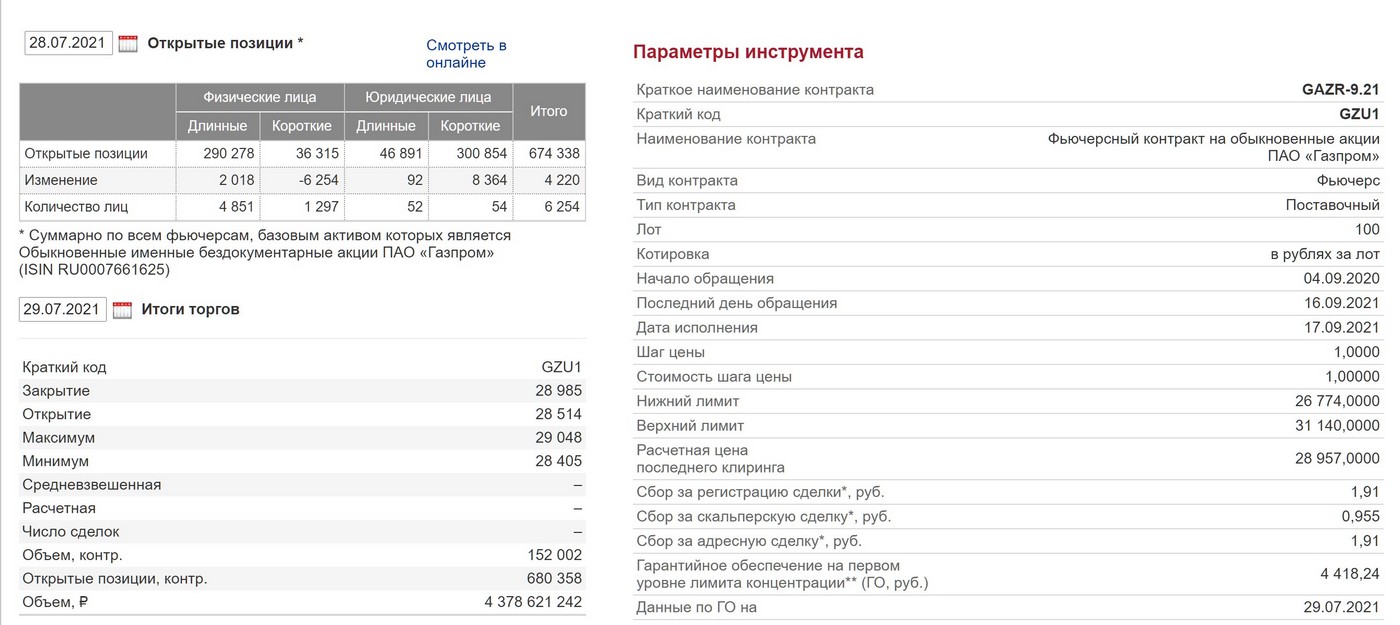

Как только на брокерском счёту появились средства, у вас появится доступ к торговле фьючерсами. Брокер предоставит доступ к терминалам для торгов. Например, так выглядит интерфейс при покупке фьючерса на Газпром (тикер GZPR) через мобильное приложение "Финам Трейд" (брокер Finam):

Также в приложении есть удобная возможность просмотреть текущий график торгов любого финансового инструмента, в том числе и фьючерсов:

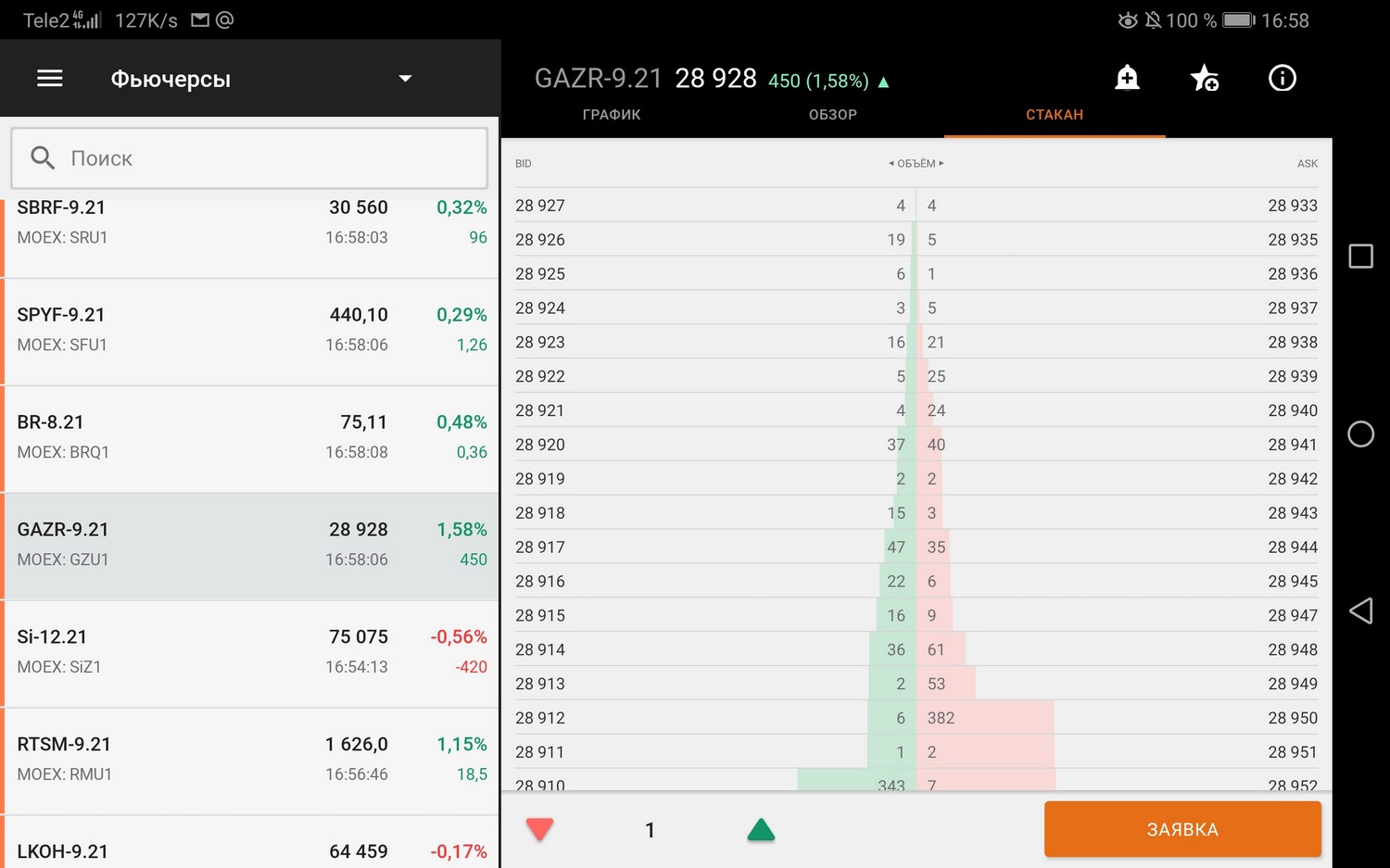

Удобно представлен биржевой стакан фьючерсов со всеми активными лимитными заявками:

Если вы хотите торговать фьючерсами через компьютер, то для этого нужно установить торговый терминал Quik. Подробно про принципы торговли на бирже написано в статьях:

- Как начать торговать на бирже — инструкция;

- Как купить акции — подробная инструкция;

- Как инвестировать в акции — подробное описание;

- Как начать торговать акциями на фондовом рынке;

В 1 контракте фьючерса может быть 1, 10, 100, 1000 акций. Всё зависит от конкретной компании.

3. Основные понятия при торговле фьючерсами

3.1. Гарантийное обеспечение

При покупке/продаже фьючерса трейдер оплачивает только часть от суммы сделки. Её называют гарантийным обеспечением (сокращённо пишут ГО).

Например, фьючерс на Газпром стоит 40000 рублей, в момент покупки у покупателя спишут только 4000 рублей в качестве залога (маржи). Можно сказать, что остальные 36000 рублей это бесплатное кредитное плечо. Это один из важнейших плюсов при торговле фьючерсами.

Обычно ГО равняется до 10% от полной стоимости контракта. Такой низкий залог даётся для самых ликвидных инструментов.

Гарантийное обеспечение может изменяться в зависимости от волатильности цены и стоимости контракта. Если колебания цены повышаются, то требования к ГО становятся выше.

Если открыта крупная позиция по фьючерсам, то есть риск, что на следующий день может не хватить средств для обеспечения ГО. В этом случае нужно либо срочно пополнять брокерский счёт или закрывать часть позиций.

Брать большое кредитное плечо крайне рискованно, поскольку любое неожиданное событие может значительно повысить колебания и вызвать повышение ГО. Цена может пойти не в сторону инвестора, тем самым заставляя его срочно фиксировать убытки.

Посмотреть текущие ГО и другие характеристики по каждому контракту можно на сайте Московской биржи конкретного фьючерса.

3.2. Вариационная маржа

Вариационная маржа — это фиксация промежуточного результата по текущим открытым позициям на срочном рынке. При этом может быть как начисление, так и её списание. Начисление происходит, если трейдер верно угадал движение котировок, иначе будет списание на размер минуса.

Момент расчётов вариационной маржи называют клирингом. На Московской бирже клиринг происходит два раза за день: 14:00-14:05 и 18:45-19:00. В это время торги фьючерсами приостанавливаются.

Например, если открыть позицию в 10:10 и на момент 14:00 по ней будет плюс 560 рублей. То эти деньги будут зачислены на счёт в 14:05. Если позицию закрыть в 16:30 с прибылью в 500 рублей, то в 19:00 будет списание в размере 60 рублей.

Ещё есть нюанс с тем, что если позиция открыта и закрыта между клирингами, то зачисление прибыли по ней произойдёт в момент ближайшего клиринга. Например, если трейдер удачно поспекулировал с 19:00 по 23:50, закрыл все позиции, то прибыль будет начислена на счёт только в 14:05 ближайшего торгового дня.

3.3. Лимиты цен (планки)

При торговле фьючерсами Московская биржа устанавливает верхний и нижний лимит. Обычно это границы плюс/минус 5%. Если цена добралась до планки, то торги останавливают, а после запускают с новыми границами.

Цена может быть на планке несколько раз подряд, при этом самое плохое, что у трейдеров не будет возможности продать актив, поскольку его просто никто не покупает по текущей цене, а за границы планки продавать невозможно.

В истории уже были случаи, когда планка срабатывала три раза подряд. То есть те, кто был в неверном направлении сразу получали -15% по позиции.

3.4. Открытый интерес

Открытый интерес — это количество открытых контрактов. 1 контракт в лонг, это для кого-то 1 контракт в шорт. По сути отображает количество фьючерсов, которое эмитировано в результате торговли.

Некоторые строят торговые стратегии на данных отрытого интереса. Например, если интерес растёт и цена близится к пикам, то обычно это может закончится разворотом. Но такая стратегия является лишь подсказкой.

4. Нюансы при торговле фьючерсами

1 По фьючерсам не выплачиваются дивиденды, поэтому в момент, когда по акциям происходит закрытие реестра, то на графике фьючерсов вы не увидите дивидендного гэпа. Также стоит отметить, что рост котировок по фьючерсам будет ниже перед дивидендной отсечкой.

2 Фьючерсы с ближайшей экспирацией имеют большую ликвидность. Для спекуляций лучше торговать только ближними контрактами, иначе это будет крайне неудобно из-за широких спредов.

3 Трейдер платит комиссию за торговый оборот не от суммы сделки, а от количества контрактов. У разных брокеров комиссии разные. Обычно эта сумма составляет около 1 рубля. Чем дороже контракт, тем меньше получается комиссия. Например, фьючерс по ВТБ стоит 5000 рублей, а по Газпрому 36000 рублей. Можно сказать, что у трейдера будет комиссия в 7 раз меньше при торговле фьючерсами Газпрома.

4 Цена фьючерса следует за ценой базового актива. При этом чаще всего цена немного больше, поскольку учитывается тот факт, что до момента поставки деньги немного обесценится (эффект дисконтирования).

Чем дольше до дня экспирации, тем дороже контракт. Фактически это и есть некая плата за бесплатное плечо.

5 Цена фьючерса может быть отрицательной. Такая ситуация была в апреле 2020 г. с котировками лёгкой нефти WTI.

6 Экспирация фьючерсов происходит в третий четверг месяца. Обычно это 15-20 числа месяца.

7 Если вы будете торговать поставочными фьючерсами, то в момент экспирации будет осуществлена поставка товара. Необходимо внимательно следить за этим моментом, чтобы в итоге не оказаться с реальными вагонами нефти или стадом скота.

8 В периоды высокой волатильности гарантийное обеспечение может быть поднято вплоть до 100% от стоимости покупки.

9 Клиринг по фьючерсам происходит два раза в день:

- 14:00–14:05 — промежуточный клиринг;

- 18:45–19:00 — основной клиринг;

В этот момент все прибыли и убытки по открытым контрактам сальдируются (суммируются) и происходит выплата в виде вариационной маржи. Если получен убыток, то деньги вычитают.

Это может показаться несколько странным. Например, если на вечерней сессии была получена прибыль, то на свой брокерский счёт она поступит лишь в ближайший клиринг.

10 Фьючерсы дороже спота как минимум на размер % в зависимости от ставки ЦБ и дней до экспирации. Цена будет сходится к споту по мере приближения к экспирации. Фактически инвестор держит то же плечо.

5. Стратегии торговли фьючерсами

Существуют две основных торговые стратегии:

- Спекуляции;

- Хеджирование;

5.1. Спекуляции при торговле фьючерсами

Чаще всего трейдеры используют фьючерсы исключительно для заработка. Это связано с невысокими комиссиями за торговлю, высокой ликвидностью и условно бесплатными плечами.

Например, чтобы зашортить акцию придётся в любом случае платить за кредитное плечо. В случае шорта по фьючерсу платить за плечо не надо, поскольку необходимо оплатить только часть в виде гарантийного обеспечения.

Фьючерсы торгуются с 7:00 по 23:50, то есть их график будет реже содержат гэпы, всё новости и события отыгрываются моментально.

Также только через фьючерсы можно осуществлять торговлю товарами, а это довольно большой и интересный рынок. Главный интерес в том, что он цикличный. Сырье часто либо растёт, либо падает. Когда идёт очередной рост, то можно заработать деньги просто встав по направлению тренда.

5.2. Хеджирование

Многие являются долгосрочными инвесторами и выходить из акций в случае коррекции не хотят. Например, у них могут быть крупные позиции или же они не хотят терять налоговую льготу по трёхлетнему удержанию акции.

Пусть у инвестора есть купленные акции Сбербанка ещё в 2019 г. Сейчас 2021 г, инвестор видит, что котировки могут упасть. Вместо того, чтобы продавать акции он может открыть короткую позицию на фьючерс по Сбербанку, тем самым захеджировав цену от падения. В итоге, если котировки и правду упадут, то он получит прибыль, а если вырастут, то убыток, но зато будет плюс по акциям, который перекроет убыток.

Помимо этого можно открыть шорт по индексу РТС. Он представляет долларовую стоимость российских акций. Как правило, индекс РТС падает быстрее, чем индекс Московской биржи, поскольку в периоды падения фондового рынка котировки рубля падает по отношению к доллару (после 24 февраля 2022 г. это правило не работает).

6. Список инструментов для торговли фьючерсами

Все деривативы торгуются на срочном рынке (FORTS). В общем обороте торгов Московской биржи эта секция занимает существенную долю.

На момент 2022 г. для торговли доступно более 50 фьючерсных контрактов. На Московской бирже есть три основные секции с фьючерсами.

- Фондовая:

- Акции (только самые ликвидные);

- Индексы (РТС, ММВБ, страны БРИКС);

- Волатильность фондового рынка ММВБ;

- Денежная:

- Валютные пары (рубль, доллар, евро, фунт стерлингов, японская йена и т.д.);

- Процентные ставки;

- Корзина ОФЗ;

- Корзина еврооблигаций РФ-30;

- Товарная:

- Сахар-сырец;

- Драгоценные металлы (золото, серебро, платина, палладий);

- Нефть;

- Средняя цена электроэнергии;

Например, есть следующие фьючерсы на акции с указанием тикеров:

| Тикер | Акция |

|---|---|

| SBRF | Сбербанк |

| SBPR | Сбербанк-п |

| GAZR | Газпром |

| LKOH | ЛУКОЙЛ |

| ROSN | Роснефть |

| GMKN | Норильский никель |

| TATN | Татнефть |

| MTSI | МТС |

| HYDR | Русгидро |

| AFKS | АФК Система |

| AFLT | Аэрофлот |

| ALRS | Алроса |

| FEES | ФСК ЕЭС |

| FIVE | X5 RetailGroup |

| IRAO | Интер РАО |

| MAGN | ММК |

| MGNT | Магнит |

| YNDF | Яндекс |

На валюту:

| Тикер | Валюта |

|---|---|

| Si | Доллар |

| Eu | Евро |

| Ed | Евро/Доллар |

На индексы:

| Тикер | Валюта |

|---|---|

| RTS (RI) | Индекс РТС |

| MXI | Индекс Московской биржи |

| SPYF | Индекс S&P500 |

На товары:

| Тикер | Валюта |

|---|---|

| BR | Нефть Brent |

| PLD | Палладий |

| PLT | Платина |

В США есть Чикагская товарная биржа (CME). Это крупнейший рынок с торговлей для фьючерсов.

7. Плюсы и минусы торговли фьючерсами

Плюсы:

- Торговля ведётся с 7:00 по 23:50 (после 24 февраля 2022 г. сессию сократили);

- Даётся бесплатное кредитное плечо;

- За короткие позиции можно не открывать маржинальную торговлю и тем самым не платить кредитное плечо;

- Широкий выбор финансовых активов (индексы, товары, валюты);

- Большая ликвидность на популярных инструментах;

Минусы:

- Риски попасть на лимит цены и не иметь возможность продать актив;

- Гарантийное обеспечение постоянно изменяется и это может создавать проблемы в случае использования больших плеч;

- Не для всех акций есть фьючерсы, а по тем, что есть не все обладают хорошей ликвидностью;