Ранее мы уже описывали различные виды облигаций, в этот раз мы затронём один из самых сложных и редких их видов: конвертируемые. В чём их плюсы для инвестора и стоит ли вкладывать деньги в них читайте далее.

Что такое конвертируемые облигации простыми словами

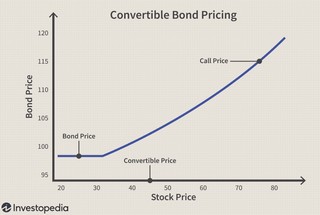

Конвертация предполает заранее известные дни оферты, когда это можно сделать. Владелец конвертируемой облигации самостоятельно имеет право выбора: держать облигации или конвертировать их в акции. Обычно премия составляет около 20-50% к текущей цене акции. То есть, если акция сейчас стоит 100 руб, то обмен возможен по 120-150 руб, даже если котировки уже будут 200 руб.

С одной стороны это удобно иметь право выбора, но с другой стороны инвестор платит за это меньшей доходностью по облигации.

Конвертируемые облигации имеют доходность меньше, чем обычные.

По факту инвестор может самостоятельно сделать себе возможность конвертации с помощью call опциона. Например, он может купить облигации, а на полученный доход приобрести call-опционов на акции. Фактически для него эта сделка бесплатна, поскольку он ничего не платит, а лишь приобретает возможность. Но и заработок в этом случае возможен только, если акции подорожают.

Главное преимущество конвертируемых облигаций в том, что владелец получает небольшой доход по ней и имеет возможность в будущем купить акции компании по хорошей цене, если они сильно вырастут.

Конвертируемые облигации для компании являются дешёвым способом привлечения капитала. Плюс конвертация идёт по высоким ценам, что по сути является допэмиссией, но зато с взносом в уставной капитал.

Также такая допэмиссия обычно составляет мизерный процент. Во-первых таких облигаций не так много, а во-вторых не все захотят такой конвертации.

Виды конвертируемых облигаций

- Конвертируемые облигации с нулевым купоном (англ. zero coupon convertible bonds). Купонный доход отсутствует, но зато реализация происходит с большим дисконтом. Инвестор может заработать на росте тела облигации до номинала;

- Дисконтные конвертируемые облигации (англ. discount convertible bonds). У этих видов есть купонный доход и небольшой дисконт;

- Обмениваемые конвертируемые облигации (англ. exchangeable convertible bonds). Конвертация возможна в акции другой компании;

- Конвертируемые облигации со встроенными колл и пут опционами (англ. Liquid Yield Option Notes, LYONs). Есть возможность продать облигации заранее по оферте;

- Конвертируемые облигации с обязательной конвертацией. В заранее отведённый срок происходит обмен на акции;

Можно выделить два типа конвертируемых облигаций в зависимости от возможности инвестора:

- Условные. Конвертация выполняется только, если эмитент не выполнит обязательств;

- Безусловные. Инвестор по желанию самостоятельно выбирает конвертацию или отказывается;

Стоит ли покупать конвертируемые облигации? Для отечественного инвестора обычно такой вопрос не стоит, поскольку на Московской бирже таких выпусков не найти. В целом для мировой практики этот тип ценных бумаг представляет интерес среди институциональных инвесторов и фондов. Частные инвесторы редко инвестируют в такие выпуски. Как минимум это можно объяснить крупной стоимостью номинала.

На Московской бирже конвертируемых облигаций нету. В целом это диковинка, чем распространённая практика среди эмитентов. Среди самых известных примеров можно назвать двух эмитентов: Яндекс и Петропавловск.