В XXI веке торговля на биржах ценных бумаг и криптовалют стала одним из самых популярных способов управления и накапливания капитала. В этой статье мы рассмотрим основополагающие принципы:

- С чего начать свой путь торговли на бирже трейдеру и инвестору;

- Как начать зарабатывать на ценных бумагах;

- Выбор торгового счёта;

- Установка терминала для торгов;

- Примеры самостоятельного трейдинга;

Это довольно обширная тема, в которой мы разберём все необходимые нюансы торговли ценными бумагами на бирже. Обязательно прочтите статью до конца. Каждый совет писался профессионалом в мире финансов. Материал представлен максимально на понятном языке, без воды и рекламы.

1. Введение в торговлю на бирже

2. Как открыть биржевой счёт — инструкция

- Шаг 1. Регистрация у брокера

- Шаг 2. Открытие торгового счёта (ИИС или ЕДП)

- Шаг 3. Пополнение торгового счёта

- Шаг 4. Покупка/продажа ценных бумаг

3. Покупка/продажа ценных бумаг (акций, облигаций)

- Терминал Quik

- Приложение Финам Трейд для торговли на бирже

4. Как заработать на фондовом рынке

- Спекулятивный подход

- Инвестиционный подход

- Индексное инвестирование

5. Советы от профессиональных трейдеров

- Обучение трейдингу и инвестициям

- Не ищите "святого Грааля"

- Не берите в долг для биржевой торговли

- Не слушайте аналитиков и прогнозы

- Рынок постоянно меняется

6. FAQ: по торговле на бирже

- Чем лучше торговать на фондовом рынке

- Налоги на доход с ценных бумаг

- С какой суммы начинать торговать на бирже

- Как и где следить за курсом акций

1. Введение в торговлю на бирже

Ни для кого не секрет, что существует множество подходов, которые позволяют начать торговать на бирже ценных бумаг:

- Самостоятельная торговля на бирже. Отсутствие комиссий на ввод/вывод и прочих действий. Полная свобода в выборе ценных бумаг и действий с ними. Результаты зависят полностью от вас.

- Доверительное управление. Передача денег в управление опытным трейдерам. Рискованный подход, где инвестор полностью зависит от успешности другого человека. При этом независимо от результата доверитильного управления присутствуют ежегодные комиссии 1-3%.

- Автоследование. Копирование сделок успешных трейдеров или прибыльных стратегий. Имеет место быть, но за эту услугу придёться платить комиссию. Плюс к тому же успешные в прошлом стратегии не гарантируют дохода в будущем и даже скорее будут хуже, чем средние.

- ПИФы. Паевые инвестиционные фонды пока ещё остаются популярными. Однако, их доход полностью зависит от цен на акции и облигации. Если рынок растёт, то они будут также расти. Минусы: сложно прогнозируемый доход. Часто присутствуют комиссии на ввод/вывод, нельзя вывести деньги моментально.

У каждого из них есть свои плюсы и минусы. Нет идеального подхода для каждого инвестора. В этой статье речь пойдёт исключительно про самостоятельный трейдинг на фондовой бирже.

Торговля на бирже — это обширное направление деятельности, которое может быть различными инвестиционными инструментами. Выделают следующие крупные финансовые рынки:

- Фондовая биржа;

- Товарная биржа;

- Валютная биржа;

- Рынки производных финансовых инструментов (деривативы). На них торгуются фьючерсы, опционы;

- Рынок криптовалют. Существуют специальные криптовалютные биржи и подходы к торговле на них (торговля на криптобиржах). Здесь наблюдается самая высокая волатильность цены, что повышает доходность и риски;

Каждый инвестор выбирает для себя подходящую площадку для работы. Большинство консервативных инвесторов выбирают фондовую биржу (акции и облигации), как самый понятный способ инвестирования в реальные бизнесы.

Фондовая биржа регулируется государством. Инвестора защищены законодательно в отличии от рынка Форекс.

2. Как открыть биржевой счёт — пошаговая инструкция

Биржевой счёт открывается через фондового брокера. Доступ к торговле на российский фондовый рынок осуществляется исключительно через них. Брокер обладает специальной лицензией, дающий ему права оказывать услуги для проведения торговых операций клиентов на бирже.

Брокерский счёт — это то же самое, что и биржевой, и торговый. На нём могут хранится ценные бумаги, валюты, ETF, деньги.

Брокер выполняет роль связующего звена между инвестором и биржей. Ничего страшного в этом нет. Комиссий практически никаких нет, а те, что есть — слишком маленькие. Брокер будет формировать за вас все документы для налоговой и оказывать финансовые консультации.

Ниже представлена пошаговая инструкция для открытия торгового счёта.

Шаг 1. Регистрация у брокера

Советую зарегистрироваться у одного из следующих брокеров (я работаю с ними много лет):

Финам (акция: тариф Free Trade торговля без комиссии навсегда)

БКС Брокер

Это лидеры в России (входят в топ-5 по всем рейтингам брокеров). Они оказывают качественные брокерские услуги (тех.поддержка, доступный сервис, приложения для трейдинга). Комиссия за торговый оборот минимальная среди других компаний. Через них можно торговать всеми доступными финансовыми инструментами на бирже.

Форма регистрации выглядит следующим образом:

Шаг 2. Открытие торгового счёта (ИИС или ЕДП)

Для открытия брокерского счёта в личном кабинете нажмите на ссылку "Открыть новый договор":

Выбираете тип счёта:

Рекомендую открыть счёт ИИС для получения в дальнейшем налоговых привилегий. На нём доступны для торговли: валюта, акции, облигации, ETF и даже американские компании. Его лучше открыть быстрее поскольку для получения налоговых вычетов его можно закрыть лишь через три года. Его можно не пополнять, а просто открыть.

Если думаете снимать прибыль или полностью вывести деньги в ближайшее 1-2 года, то лучше открыть себе "единую денежную позицию" (ЕДП).

Шаг 3. Пополнение торгового счёта

Пополнение и снятие с брокерского счёта проводится без комиссии. Все операции осуществляются наличными или безналичным переводом.

Если филиал брокера находится далеко от дома, то удобнее воспользоваться межбанковским переводом. Например, через дебетовую карту Тинькофф (ввод и вывод без комиссии, обзор карты »). В итоге вы можете перевести деньги на брокерский счёт бесплатно, не выходя из дома.

Шаг 4. Покупка/продажа ценных бумаг

Брокер предоставит доступ к торговым терминалам. Далее мы рассмотрим какие они бывают и как торговать через них.

3. Торговля акциями на бирже (ценными бумагами)

Торговля на бирже российскими ценными бумагами происходит через торговые терминалы (программа на компьютере). Доступ к ним предоставит брокер. Самыми популярными терминалами для трейдинга являются Quik и Транзакт. Рассмотрим кратко инструкцию по Quik: как торговать акциями.

3.1. Торговый терминал Quik (Квик)

Терминал Quik — это официальная программа для доступа на биржу. Её можно бесплатно скачать в интернете (например, у брокера Finam):

Установка программы содержит стандартные шаги: указание пути установки, принятия лицензионного соглашения и сам процесс инициализации.

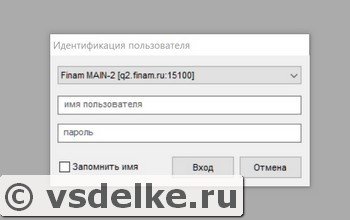

Далее, необходимо авторизоваться в программе Quik. Логин и пароль самостоятельно получаете с помощью специального приложения "keygen.exe". После чего будут сформированы два ключа: публичный и секретный. Публичный надо будет загрузить брокеру через личный кабинет (быстрее всего все эти действия сделать, позвонив в тех.поддержку и они все подскажут).

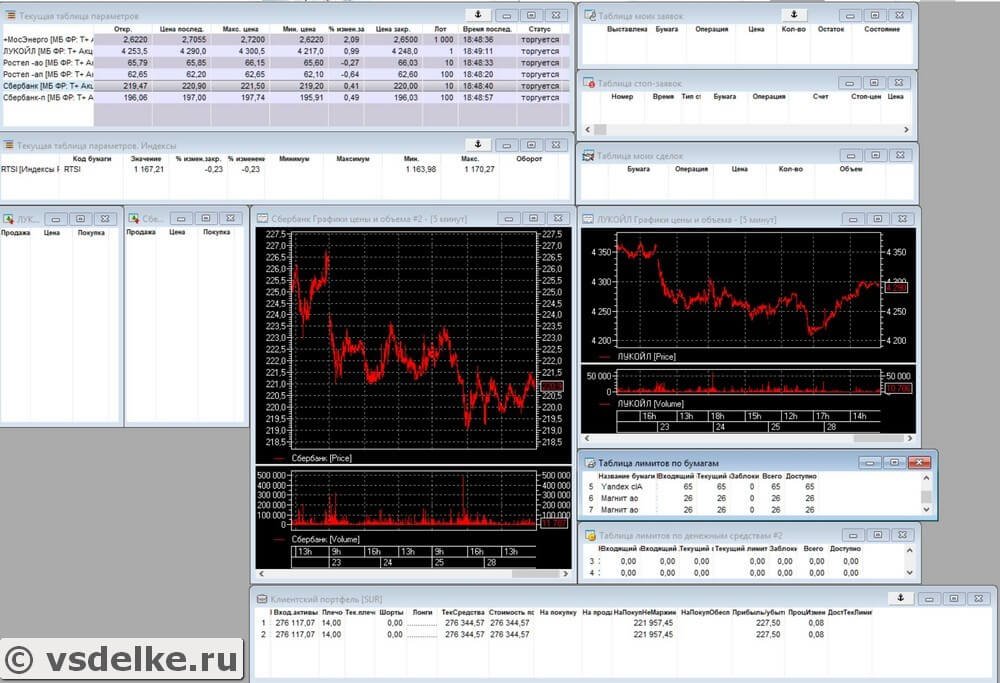

После авторизации в программе вы увидите следующий интерфейс Quik:

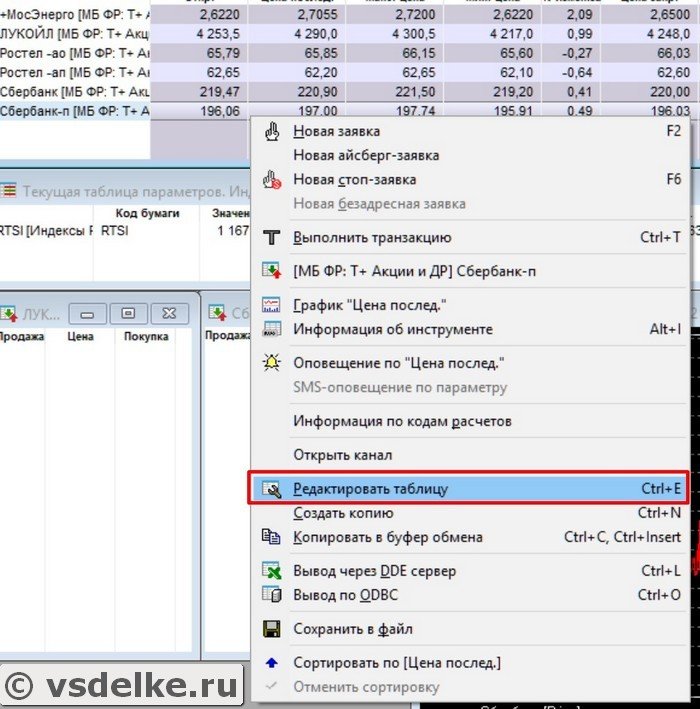

В Quik можно настроить таблицу со списком ценных бумаг по своему желанию. Акции, облигации, валюту можно добавлять, удалять, поднимать выше/ниже в списке, добавить или удалить столбцы. Всё это делается во вкладке меню - свойства:

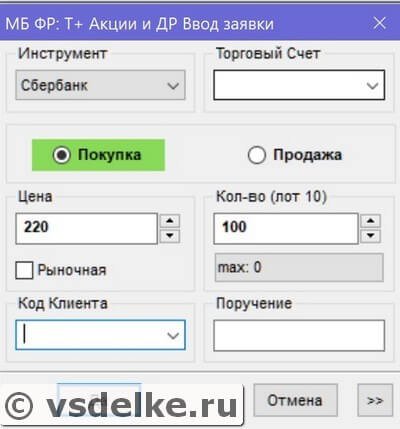

Чтобы открыть сделку, надо выбрать инструмент и отправить заявку. Вот как выглядит отправка заявки на биржу:

Ваши заявки будут отображены в "таблице моих сделок". Здесь же можно посмотреть активные позиции по бумагам. В целом этих данных достаточно для биржевой торговли.

Возможности Quik позволяют делать много полезных вещей: добавлять индикаторы на график, изменять таймфреймы, смотреть информацию о купонном доходе по облигациям, читать новости через терминал и получать доступ к терминалу через API (это нужно для автоматизированной торговли роботами).

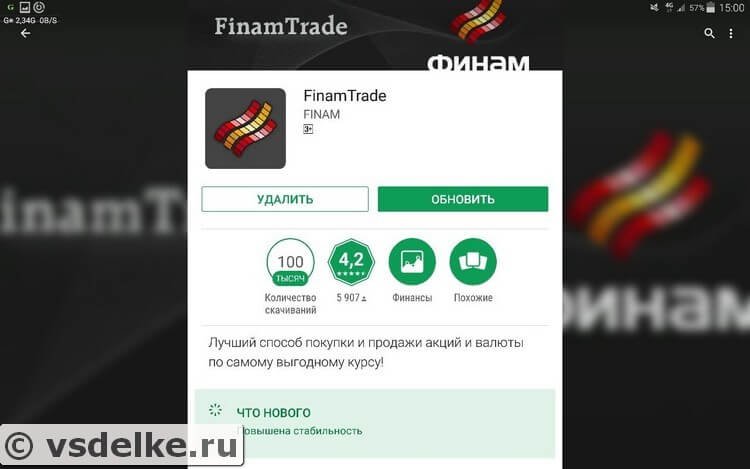

3.2. Приложение Финам Трейд для торговли на бирже

Не у всех есть под рукой компьютер, на котором установлен терминал. Жизнь динамична и многие находятся большую часть времени не дома. Для торговли на бирже можно воспользоваться мобильным приложением "Финам Трейд" (брокер Финам), которое можно установить бесплатно на любой телефон/планшет на платформе Андроид или iOS.

В нём есть абсолютно все финансовые инструменты для торговли, что и в стандартном терминале. Можно выставлять и снимать заявки, смотреть уже состоявшиеся сделки. Причём можно заниматься трейдингом как на российском фондовом рынке, так и на американском.

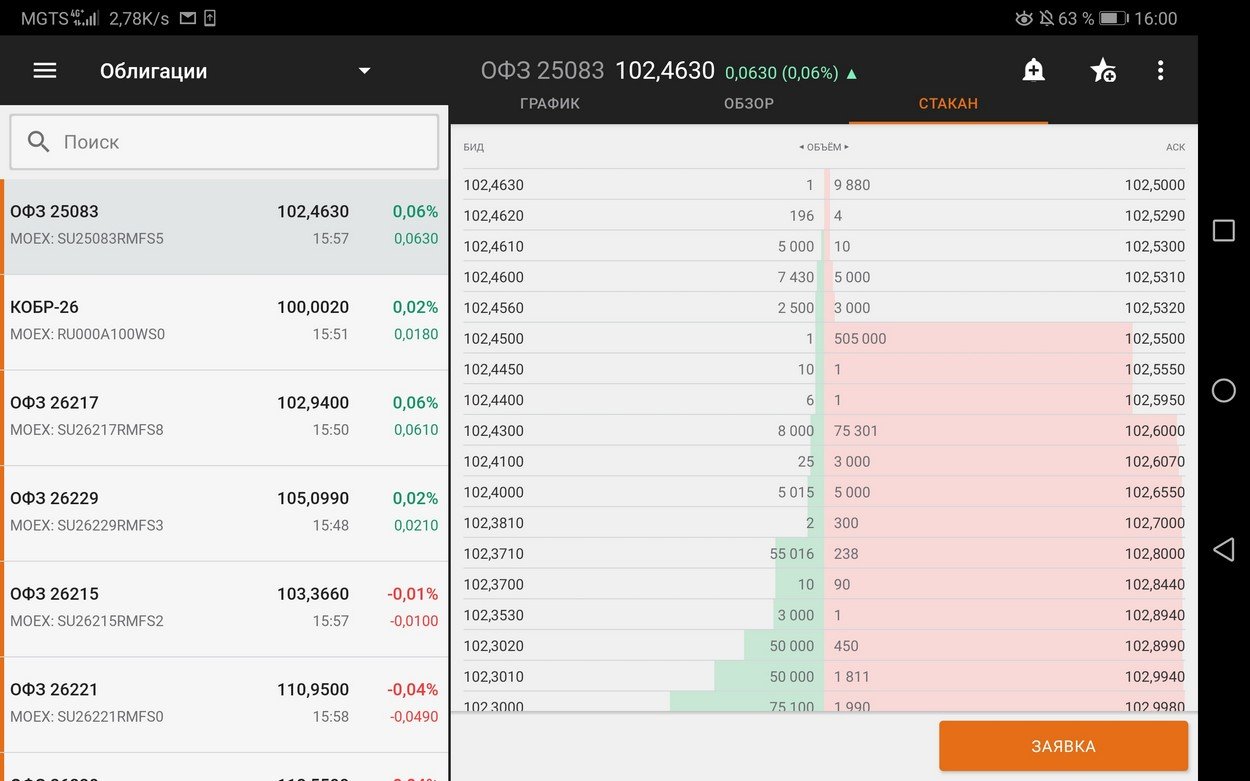

Удобно и то, что можно посмотреть стакан заявок, график цены. Фактически приложение Финам Трейд является полноценным инструментом не только для торговли, но и для графического анализа.

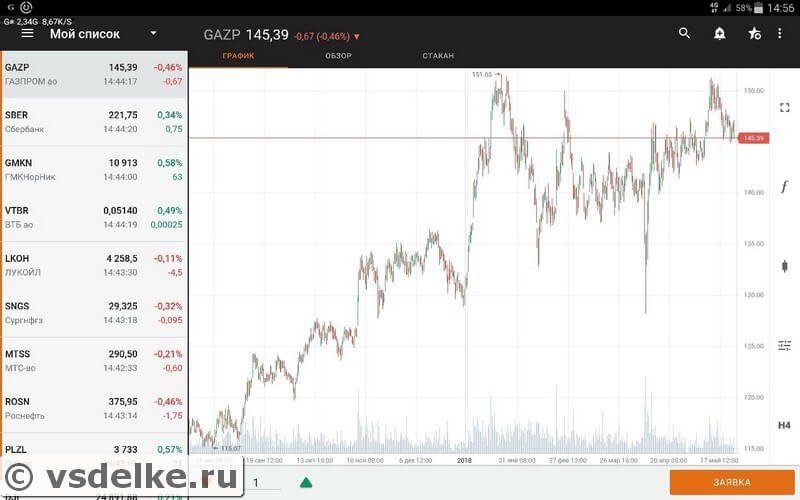

Так выглядят графики котировок на Финам Трейд:

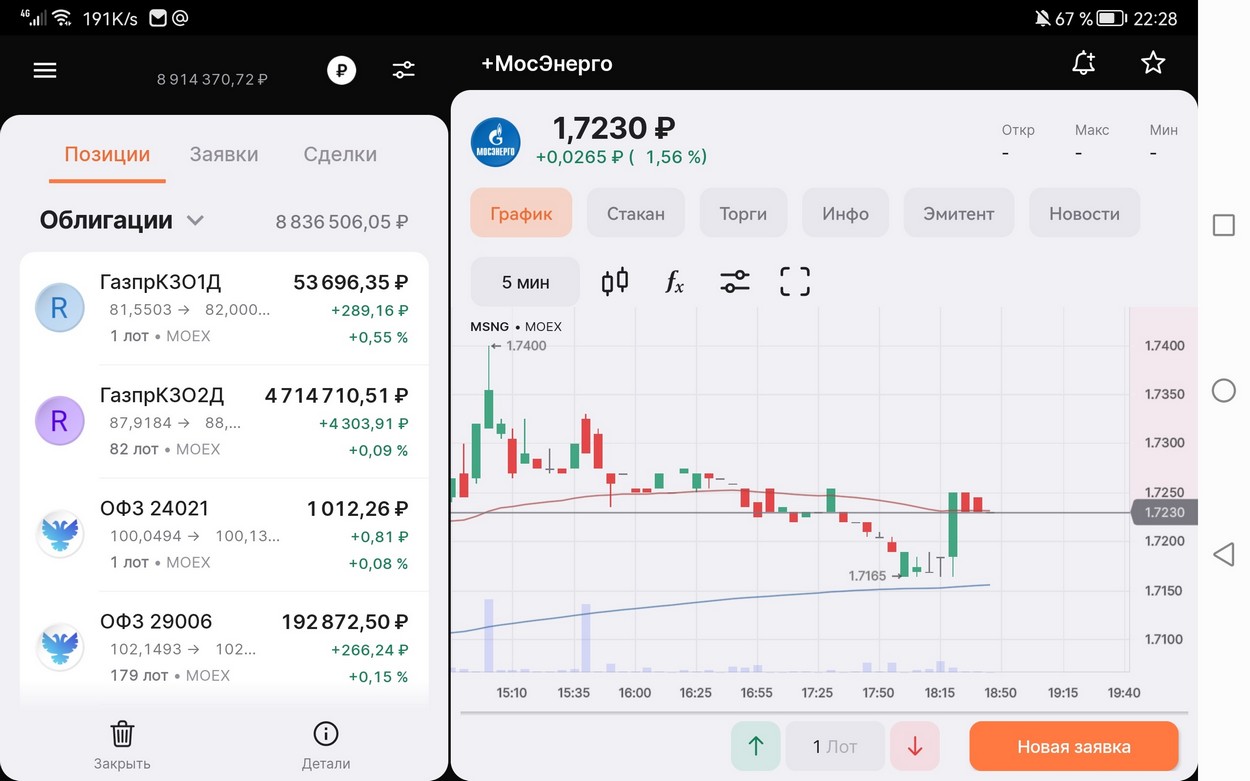

Пример портфеля ценных бумаг на Финам Трейд:

4. Как заработать на фондовой бирже

Заработать на фондовом рынке — это мечта многих трейдеров и тех, кто в целом понимает суть ценных бумаг. Но для получения прибыли надо обладать базовыми знаниями по бирже и иметь немного опыта. Последнее особенно важно. Можно прочитать десятки книг по трейдингу, но научиться торговать "в плюс" можно лишь на своих ошибках.

В этой статье мы не будем рассматривать стратегии торговли и инвестирования. Это огромнейшая тема для рассуждения. Их можно почитать в отдельном разделе на нашем сайте.

Есть два подхода к заработку на ценных бумагах: инвестирование и трейдинг. Рассмотрим все за и против каждого направления.

4.1. Спекулятивный заработок на рынке ценных бумаг

Спекулятивный заработок — это самый распространённый способ торговли на фондовом рынке. Главная суть: купить дешевле, продать дороже. При этом временной интервал удержания открытой позиции крайне мал. Покупка и дальнейшая продажа происходит в течение одного дня и, возможно, даже одного часа (редко когда открытая позиция держится больше недели). Его ещё называют интрадей или дэйтрейдинг.

Спекуляция стала крайне популярной с появлением мобильных приложений для торговли, поскольку можно вести активные действия практически "на ходу".

Спекулятивный подход отнимает время и нервы. При этом для большинства спекулянтов итоговый результат оказывается убыточным. Но мало кто хочет признавать свои ошибки быстро. Обычно это превращается в мучительный и долгий слив капитала.

Но не всё так плохо, есть и более профессиональные участники, которые торгуют в плюс. Но всё же это плюс не составляет сотни процентов годовых, поэтому стоит ли этому уделять трейдингу всё свободное время? Жизнь слишком коротка, чтобы так много внимания уделять на спекуляцию.

Главная проблема для спекулянтов в том, что не существует идеальных стратегий, которые бы могли стабильно приносить прибыль. Стратегии, основанные на долгосрочный период, дают почти гарантированный доход и не требуют практически никаких действий. Доход за год в среднем получается 10-30%, но зато трудозатрат почти никаких.

- Торговые стратегии для биржи;

- Как придумать стратегию для торговли на бирже;

- Правда про трейдинг;

- Возможно ли жить на заработок с трейдинга;

- Стратегии покупки акций;

- Дивидендная стратегия;

4.2. Инвестирование на долгосрок

Инвесторский подход к торговле более надёжный и спокойный. Сделки заключается долгосрочно. Инвестор редко продаёт ценные бумаги, спустя пару дней после покупки.

Чаще всего инвесторы формируют инвестиционный портфель из акций и облигаций. Этим они обеспечивают свой капитал от чрезмерных колебаний, которые присущи всем биржевым рынкам. Как правило, каждый год рынок совершает движения 30-60% (имеется в виду, разброс от минимума до максимума). Причём он может сходить вниз на 20%, а после вырасти на 31%. В итоге за год рост составит всего на 5%.

Самый простой способ для инвестиционного подхода принцип 50 на 50: купить 50% акций и 50% облигаций. Но более грамотный подход заключается в определении состояния рынка на «перекупленность и перепроданность». Я взял в кавычки эти понятия, поскольку никто с гарантией не может сказать, когда конкретно цена стала чрезмерно дорогой и когда она будет чрезмерно дешёвой.

За всю историю фондового рынка чего только не случалось. Бывало, что стоимость компании (капитализация) в моментах опускалась до уровня годовой доходности, то есть компания стоила так дёшево, что за один год её прибыль была больше текущей капитализации. В случае если это надёжная компания, то такой момент был бы идеальной точкой входа (покупки).

Многие ориентируются на показатель P/E (отношение текущей капитализации к годовой прибыли). Однако у одной надёжной компании этот показатель будет 5 и цена акции не растёт, а у другой будет 100 и цена акции растёт. Такие парадоксы встречаются сплошь и рядом. Объяснить в двух словах такие ситуации невозможно. Необходим более детальный анализ. Можно лишь сказать, что в каждом случае есть свои причины. Не надо думать, что другие инвесторы "идиоты" и не видят этого.

Самая простая стратегия "купи и держи" в среднем принесёт 5-15% годовых, если инвестиционный портфель ценных бумаг будет состоять поровну из акций и облигаций надёжных эмитентов. Под надёжными понимается голубые фишки и облигации федерального займа (ОФЗ).

Говоря в среднем 5-15% годовых, имеется в виду промежутков времени от 10 лет. Естественно, что если брать отдельно взятый год, то можно получить как +50%, так и -30%, а может и 0% годовых.

- Инвестиционные идеи на российском рынке;

- Недооценённые акции на российском рынке;

- Какие акции стоит купить;

- Перспективные акции российских компаний;

- Дивидендный портфель российских акций;

- Лучшие акции российских компаний;

4.3. Индексное инвестирование через ETF фондов

С 2014 г. на российском рынке стали появляться ETF фонды. ЕТФ содержит в своём составе разные активы.

Например, есть ETF на акции российских компаний (копируют индекс РТС или ММВБ), есть на американский индекс SP500, облигации, еврооблигации.

Большой плюс этих фондов в том, что инвестор сразу получаете диверсифицированный портфель. То есть, не надо беспокоиться, что какая-то ценная бумага обанкротится.

Торгуются ETF как обычные акции на Московской бирже. Их стоимость от 5 рублей за 1 штуку. Это очень удобно. Вы можете легко их добирать или продавать прямо по биржевому курсу.

Например, ETF на российский фондовый рынок называются (указана комиссия):

- VTBX — 0,78%;

- TMOS — 0,79%;

- SBMX — 1%;

Если вас интересуют пассивный доход на облигациях, то можно купить фонды VTBB, SBGB, SBRB. Есть также защитный ETF, которые позволяет инвестировать в золото — TGLD. С 2022 г. на бирже появилась возможность покупки золота, минуя ETF. Тикер: GLDRUB_TOM.

В конце 2019 г. появился ещё один интересный вариант от Тинькофф: вечный портфель. Он состоит из 25% акций, по 25% в краткосрочных и долгосрочных ОФЗ и 25% золота. Называется TRUR (для российских акций и облигаций), TUSD для американских и TEUR для европейских.

Ниже перечислены важные советы начинающим инвесторам от профессионалов.

5. Советы от профессиональных трейдеров

Фондовый рынок — это инструмент для увеличения своего капитала, но, с другой стороны, это "игра", в которой можно потерпеть поражение. Особенно он рискован, если рассматривать маленькие промежутки времени. Итак, что надо сделать обычному инвестору, чтобы победить на рынке ценных бумаг?

5.1. Обучение трейдингу и инвестициям

Обучение торговле и инвестициям крайне важны. Есть множество выдающихся трейдеров, у которых за плечами жизненный опыт. Читайте их книги, смотрите обучающие видео на Youtube. Практически весь материал можно найти бесплатно. Для этого не надо записывать на какие-то курсы и платить деньги.

Пока вы не будете учиться у профессионалов, которые написали книги, ваше обучение будет "буксовать". Они посвятили биржевой торговле целую жизнь и готовы поделиться своим опытом.

Также не стоит думать, что, прочитав все книги, вы обязательно станете миллионером за год. Книги добавляют опыт и навык, но не дают никаких гарантий успеха и сверх достижений. Просто вы быстрее научитесь не терять, а зарабатывать деньги.

- Как научиться инвестировать с нуля новичку;

- Когда покупать и продавать акции;

- Топ книги по инвестированию;

5.2. Не ищите "святого Грааля"

Можно не тратить время на поиски "святого Грааля" в качестве торговой стратегии. Если бы кто-то придумал беспроигрышную торговую систему, то он стал бы мультимиллиардером спустя короткий промежуток времени. Однако таких случаев в истории ещё не было, а ведь многие трейдеры пытаются и до сих пор его ищут.

Тем, кому удалось быстро заработать с небольшой стартовой суммы денег целые состояния (миллионы долларов) просто сильно повезло. Также, как везёт некоторым в лотереях. Чтобы заработать практически с нуля большие деньги, необходимо много рисковать. И одна неудачная сделка может разрушить все накопленные до этого средства. Обычно большие деньги зарабатываются постепенно благодаря профессиональному мани менеджменту, разумным рискам. Успех и состояния приходят со временем (на это надо хотя бы 5-10 лет).

Существуют тысячи различных стратегий торговли. Все они крутятся вокруг 5 параметров: цена открытия/закрытия, максимум/минимум и объём. Это не так много, что у нас есть, но профессионалы по техническому анализу создали тысячи торговых систем. Я рекомендую не заострять внимание на столь широком многообразии. Конечно, для опыта стоит изучить несколько или даже несколько десятков, но, скорее всего, Вы никогда не будете ими пользоваться.

На фондовом рынке лучше всего работают элементарные стратегии:

- Пересечение скользящих средних;

- Свечные паттерны;

- Ишимоку — торговые стратегии;

- Пробой уровней — обзор торговых стратегий;

- Дивергенция и конвергенция в трейдинге;

Да, они будут приносить всего по 10-30% годовых. Но для того чтобы стать богатым этого достаточно. Используйте сложные проценты, реинвестируйте свой доход и ваше состояние будет расти по экспоненте.

Если вам интересно как можно быстро разогнать свой депозит с разумными рисками, то советую прочитать про следующую стратегию:

5.3. Не берите в долг для биржевой торговли

Никогда не надо брать в долг для торговли на фондовом рынке. Это долгосрочные инструменты. Долг чреват тем, что его надо отдавать. И мало кто захочет ждать возврата несколько лет.

Плюс к тому же это рискованная "игра", не надо ставить те деньги, которыми не владеешь. Психология будет мешать зарабатывать при таком подходе, потому что страшно потерять их. А если не рисковать, то заработать невозможно.

5.4. Не слушайте аналитиков и прогнозы

Прогнозы на курсы акций фондового рынка влияют крайне негативно на торговые системы для любого инвестора. Аналитики всегда высказывают прогнозы с учётом текущего тренда на бирже. Если рынок растёт, то они будут говорить, что он будет расти и дальше. Если падает, то будет падать.

Множество противоречивых прогнозов сбивают с мысли трейдеров и инвесторов. Никогда не читайте и не слушайте их. Японские свечи в совокупности с объёмами полностью отображают текущую ситуацию на рынке. Этого вполне достаточно, чтобы принять верное решение.

- Прогноз цены акций Газпрома

- Прогноз цены акций ВТБ

- Прогноз цены акций Сбербанк

- Прогноз цены акций НЛМК

- Прогноз цены акций ЛУКОЙЛ

5.5. Рынок постоянно меняется

На рынке ничего вечного не бывает. Он крайне волатилен и не стабилен. Порой то, что в том месяце было перспективно и выглядело по "бычьи", в этом месяце смотрится уже негативно.

Не бойтесь продавать то, что не принесло прибыли и стало смотреться не перспективно. Небольшие убытки лучше, чем большие через год. Умейте признавать свою неправоту. Любой профессионал ошибается, но за счёт того, что он вовремя всё осознаёт он добивается в конечном счёте успеха.

6. FAQ: по торговле на бирже

6.1. Чем лучше торговать на фондовом рынке

Лучше торговать ликвидными акциями и облигациями. Это голубые фишки и ОФЗ. На это есть много причин:

- Легко продать и купить;

- Надёжные активы;

- Много информации;

Конечно, у каждого свой взгляд на рынок. Может быть, приведённые аргументы какого-то не убедят. В малоликвидных активах есть свои плюсы. Например, можно рассчитывать на большие доходности, поскольку маленькой компании проще вырастет в 2 раза, чем крупной.

6.2. Налоги на доход с ценных бумаг

На доход с акций и дивидендов есть налог 13%. Доход с купона на ОФЗ платить не надо. Также не надо платить налоги на все облигации, выпущенные в рублях с 2017 г.

Брокер самостоятельно уплачивает налоги с вашего счёта (если хватает средств). Это удобно и не создаёт никаких проблем с дополнительными походами в налоговую.

С 2021 г. все купонные выплаты облагаются налогом в 13%.

6.3. С какой суммы можно начинать торговать на бирже

Конкретно минимальной суммы торговли на бирже нету. Но если говорить про адекватные вложения, то начинать надо минимум со 100 тыс. рублей. Если вложить меньше, то это будет крайне мало и даже неинтересно.

Хотя даже сумма 100 тыс. рублей уже кажется маленькой. Я бы рекомендовал начинать даже с 300 тыс. рублей, если есть возможность.

6.4. Как и где следить за курсом акций

Следит за курсом акций можно как через терминал, в котором идёт торговля, так и через разные сервисы. Например, через rbk.ru или ru.tradingview.com.

Но лучше использовать торговые терминалы, чем сторонние сервисы.

Смотрите также интересное видео про торговлю на фондовой бирже от Стивена Спенсера: