По телевиденью часто можно услышать новости про фондовый рынок, цены нефти, цены на газ, котировки акций и валют и т.д. Для обычных граждан это всё кажется тёмным лесом. На самом деле всё очень прозрачно и доступно для каждого. В этой статье вы узнаете:

- Что такое фондовая биржей ценных бумаг;

- Как она работает и как на неё попасть;

- Какую пользу фондовая биржа несёт для рядовых граждан;

1. Определение рынка

2. Классификация рынка ценных бумаг

3. Задачи

4. Участники

5. Как начать торговлю

- Выбор брокера

- Открытие биржевого счёта

- Пополнение счёта

- Открывайте первые сделки

6. Типы сделок

7. FAQ по фондовому рынку

- Шортить на фондовом рынке — что это

- Ввод и вывод средств с фондового рынка

- Кто такие быки и медведи на бирже

Фондовые рынки появились ещё в XVI-XVII веках. Тогда начинались первые зачатки к поиску инвестиций среди состоятельных людей и дальнейшего сотрудничества между компаниями и ими.

Самой старой фондовой биржей принято считать Амстердамскую (1611). Однако в том понимание как мы рассматриваем её сегодня, она начала работать гораздо позже с открытия Нью-Йоркской биржи (American Stock Exchange).

1. Что такое фондовый рынок простыми словами

Изначально целью фондовой биржи было привлечения капитала в развивающиеся компании, которые стали именоваться акционерными обществами (АО). Через продажу части компании они формировали уставной капитал или по-другому акционерным капиталом.

С помощью фондового рынка крупные инвесторы перераспределяют активы. Для частных инвесторов это удобный инструмент, который позволяет быстро и с минимальными комиссиями управлять капиталом и активами.

Например, сегодня мы держим деньги в долларах, завтра перевели их в голубые фишки, а в конце месяца приобрели облигации. Все торговые операции происходят на одном брокерском счёте. Доступ на биржу осуществляется через торговый терминал.

Онлайн-торговля позволяет всегда видеть текущую оценку стоимости бизнеса. Со временем для многих биржа стала местом для спекуляцией, для кого-то средством для распределения активов, а для кого-то быстрым способом стать совладельцем компании (акционером).

Какие ценные бумаги торгуются на фондовой бирже:

- Акции (отчественные и зарубежные);

- ETF фонды;

- Облигации (корпоративные, гособлигации, еврооблигации);

- Фьючерсы;

- Товары (сырьевые, зерно, металлы);

- Опционы;

Рекомендую ознакомиться со следующими базовыми статьями про ценные бумаги:

- Как купить ценные бумаги — пошаговая инструкция;

- Акции и облигации — в чём основные отличия;

- Как купить акции физическому лицу;

- Как зарабатывать деньги на акциях;

- Что такое инвестиционный портфель;

- Как заработать на бирже;

- Как начать инвестировать с любой суммой;

Рядовые инвесторы в большинстве случаев используют акции и облигации для инвестиций. Эти два класса активов обладают хорошей ликвидностью и обеспечивают хорошую доходность, превышающую инфляцию.

Фондовый рынок является прямым отражением текущей ситуации экономики страны, показывает инвестиционный климат, даёт прогноз будущих доходах. Стабильно растущие цены на ценные бумаги говорят о благоприятном развитии экономики в стране. Конечно, это не является аксиомой, но взаимосвязь между экономикой и ценами на рынке почти линейная.

До появления интернета трейдеры и инвесторы торговали на выделенных биржевых площадках. Они представляли зал, где собирались брокеры и участники. Торговля велась через крики и заявки на клочках бумажек. Чтобы торговать каждый платил взнос за место. Игроки на сленге называли такие площадки: питом, ямой, полом.

С развитием криптовалют активно стали набирать обороты и интерес пользователей криптовалютные биржи (сокращённо криптобиржи). На них ведётся торговля криптовалютами (Биткоин, Эфириум, Лайткоин, Риппл).

2. Список фондовых бирж других стран

В одной стране может фунционировать множество фондовых рынков. В России существует две крупные биржи ценных бумаг — Московская биржа (ММВБ объединилась с РТС в 2011) и Санкт-Петербургская.

За рубежом существуют сотни торговых площадок. Самыми известными и крупными являются:

- NYSE (New York Stock Exchange). Нью-Йоркская фондовая биржа. Основана в 1792 г. Здесь торгуется более чем 2500 компаний. Все тикеры акций состоят от 1 до 3 букв.

- NASDAQ (National Association of Securities Dealers Automated Quotations). Фондовая биржа Национальной Ассоциации Дилеров ценных бумаг, основана в 1971 г. На этой бирже большинство молодых, но уже зрелых технологических компаний. Более 3200 компаний. Символы акций состоят из четырёх и более букв.

- AMEX (American Stock Exchange). Американская фондовая биржа. Основана в 1921 г. Торгуется около 1300 акций. Лидер в сфере количества представленных ETF фондов.

- TSE (Токио, Япония).

- SSE (Шанхай, Китай).

Не путайте рынок ценных бумаг с Форексом! Forex является непрозрачной системой для спекуляций с валютой.

Фондовые биржи работают 5 дней в неделю. Торги ведутся с 10:00 до 18:40 (валюта и фьючерсы торгуются до 23:59). С лета 2020 г. добавили новую сессию для ликвидных акций с 19:00 до 23:55. В других странах это время сдвинуто в соответствии с их часовыми поясами. В США время работы биржи меньше - всего 6 часов. Время работы называют торговой сессией.

3. Классификация рынка ценных бумаг

Разделяют два вида рынка ценных бумаг:

1 Первичный рынок ценных бумаг (IPO) — это первая продажа ценных бумаг другим инвесторам (первичное размещение). Это длительный процесс, который требует участия множество регулирующих органов, поиска инвесторов и прочее. У частных лиц нет возможности принимать участие в этом размещение, но можно воспользоваться специализированными предложениями от брокера.

Цель IPO: привлечь как можно больше денег при первичном размещении. Стартовая цена говорит о том, за сколько была продана часть акций компании. Это реальные деньги, которые получит бизнес от продажи части ценных бумаг.

Участвовать в большинстве IPO можно через фондовых брокеров. У каждого своя комиссия и минимальный порог участия. Например, минимальная сумма 50 тыс. рублей, комиссия 2%.

2 Вторичный рынок ценных бумаг — это текущий рынок, на котором может торговать любой гражданин. Здесь происходит перепродажа выпущенных бумаг, установка справедливой цены. В период торгов происходят активные покупки и продажи, а стоимость ценных бумаг постоянно меняется. Большинство колебаний цены случайно, во многом они связаны с эмоциями трейдеров.

Цель исключительно спекулятивная. Капитал постоянно перетекает из одного актива в другой и т.д. Одни акции растут, другие падают и так изо дня в день. Разница между ценой покупки и продажи определяет величину прибыли или убытка каждого инвестора.

После выхода ценных бумаг на вторичный рынок, их курс может сильно снизиться из-за первичной переоценки. Многие инвесторы могут потерять часть денег, вкладываясь в новые бумаги сразу после листинга. Существуют торговые стратегии для заработка на исключительно IPO.

Большинство первичных размещений проводится в периоды стабильного растущего рынка. Так можно выручить больше денег от продажи доли компании.

4. Задачи фондового рынка

- Перераспределение средств между участниками торгов. Кто-то становится богаче, кто-то беднее. Но за счёт инфляции и дивидендов, ценные бумаги склонны к росту на большом временном интервале.

- Привлечение средств для развития бизнеса.

- Быстрое перераспределение между владельцами ценных бумаг.

- Привлечение средств для государства и бюджета. Делается за счёт приватизации компаний и выпуска облигаций ОФЗ.

- Зеркало отражение текущего состояния экономики. Рынок начинает расти прежде, чем экономические показатели начинают улучшаться.

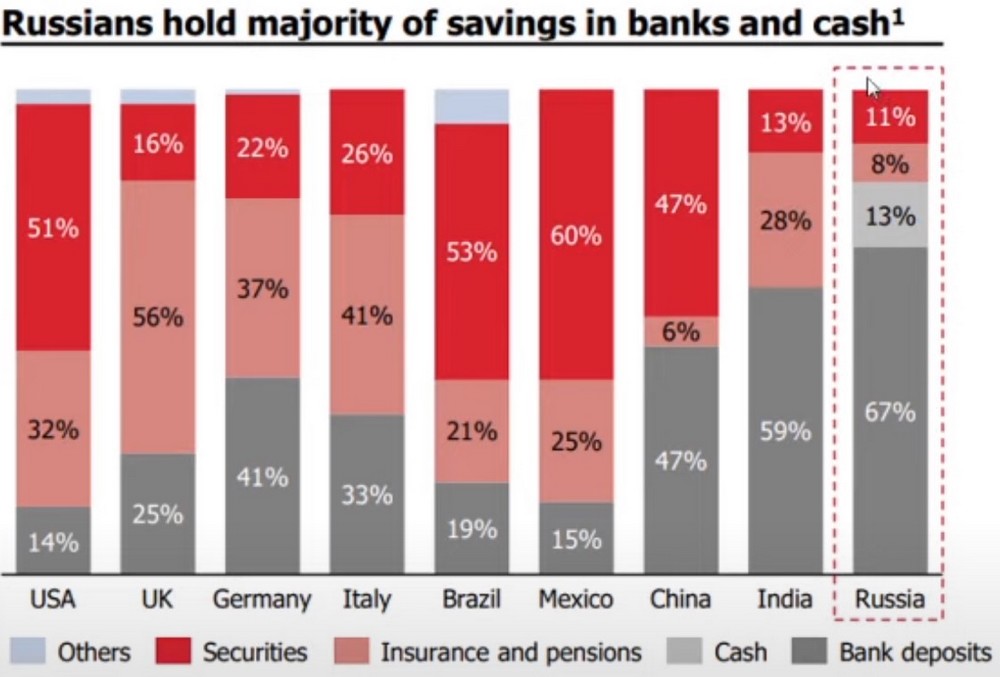

В России малая часть населения инвестирует в ценные бумаги. Это связано со множеством факторов. Например, низкая финансовая грамотность, страх потерять деньги, не понимание как начать.

На изображении ниже представлено распределение денег населения. Населении нашей страны хранит лишь 11% в ценных бумагах. Это самый низкий показатель среди других:

С 2015 г. в России появился новый вид брокерского счёта ИИС (индивидуальный инвестиционный счёт), который предлагает частным инвесторам налоговые вычеты. Фактически предлагаемая привилегия является "бонусом", с единственной целью привлечения денег населения на Российский фондовый рынок. На западе подобные счёта существуют уже давно.

Более подробно про ИИС читайте:

На ИИС можно покупать иностранные акции, которые есть на Санкт-Петербургской бирже. Представлены почти все ликвидные акции.

5. Участники рынка ценных бумаг

На Российском фондовом рынке принимают участие миллионы инвесторов. Их число значительно увеличилось в 2019-2020 гг (более чем на 2 млн). На Американском рынке их число исчисляется десятками миллионов.

Глобально всех участников можно разделить на три группы:

- Эмитенты (выпускают ценные бумаги);

- Инвесторы (покупают ценные бумаги);

- Профессиональные участники (брокеры, дилеры, фонды). Брокеры — это юридические лица, которые исполняют заявки клиентов на покупку и продажу ценных бумаг. Физические лица не могут напрямую выйти на биржу без соответствующих лицензий (ФСФР), которые есть только у брокерских компаний;

6. Как начать торговлю на фондовом рынке — пошаговая инструкция

Для начала торговли на фондовом рынке физическому лицу достаточно открыть брокерский счёт и пополнить его. Это быстро, бесплатно и доступно каждому.

Рассмотрим небольшую инструкцию — как начать торговать ценными бумагами.

6.1. Выбор брокера

Торговать на рынке ценных бумаг физическим лицам можно только через брокерские компании. Это не означает, что он будет распоряжаться вашими деньгами. Просто работа ведётся через него. Брокер является промежуточным звеном между биржей и клиентом.

Брокер не торгует за клиента, а только оказывает услуги по доступу к бирже.

На рынке есть множество брокерских компаний. Начинающие думают, что брокер — это человек, у которго цель отнять деньги, но это заблуждение. Единственное на чём зарабатывает брокер — это комиссии с оборота своих клиентов. Поэтому ему выгодно, чтобы клиенты совершали множество сделок, а не теряли свои деньги.

Я работаю на рынке уже с 2011 г, за это время уже успел поработать с несколькими компаниями. Могу порекомендовать для работы следующих брокеров:

Финам (акция: тариф Free Trade торговля без комиссии навсегда)

БКС Брокер

Эти компании являются лучшими по всем показателям. Они оказывают услуги половине всех трейдеров в России. Комиссия у этих брокеров крайне мала: 0,035% от оборота (до 1 млн рублей). Если оборот выше, то комиссия будет ещё ниже: 0,0295%, 0,0236%, 0,0177% и т.д. Через эти компании можно покупать американские акции, валюту, облигации, товары и прочее. Есть услуги следования стратегиям профессионалов и прочее.

Остальные брокеры являются менее надёжными и не оказывают столь профессиональную поддержку. Также комиссии за торговый оборот у них будут куда выше. Например, брокер Сбербанка берёт 0,06% за торговый оборот, это выше, чем у Финама в 2 раза. Также у Сбербанка кредитное плечо дороже в 1.9 раза. При этом никаких преимуществ вы не получаете, платя столь высокую комиссию. Я бы сказал, что даже наоборот, вы получаете хуже сервис за большие деньги.

Форма регистрация выглядит примерно так:

Для регистрации подготовьте скан паспорта и ИНН.

6.2. Открытие биржевого счёта

После регистрации у брокера откроется возможность открытия биржевого счёта. Для этого в личном кабинете брокера нажмите на ссылку "Открыть новый договор":

Выбираете тип брокерского счёта:

Рекомендую открывать ИИС, чтобы потом иметь возможность получить налоговый вычет. Условие для получения льготы: ИИС должен просуществовать не менее трёх лет. Пополнить его можно и позже, важна лишь дата открытия. В любом случае рекомендую открыть его на будущее, тем более, что это бесплатно.

6.3. Пополнение счёта

Пополнить брокерский счёт можно без комиссии. Для этого достаточно сделать межбанковский перевод по соответствующим реквизитам счёта или принести наличные средства в банк брокера.

Я лично предпочитаю использовать безналичный перевод через дебетовую карту Тинькофф (обзор карты »). Вы её можете пополнять без комиссии с любой другой банковской карты, а также делать межбанковские переводы без комиссии. Очень удобно.

После открытия ИИС необязательно его пополнять. За него не надо платить каких-то комиссий. Сейчас многие открывают эти счета на будущее, указывая данные своих родственников (жён, детей, родителей).

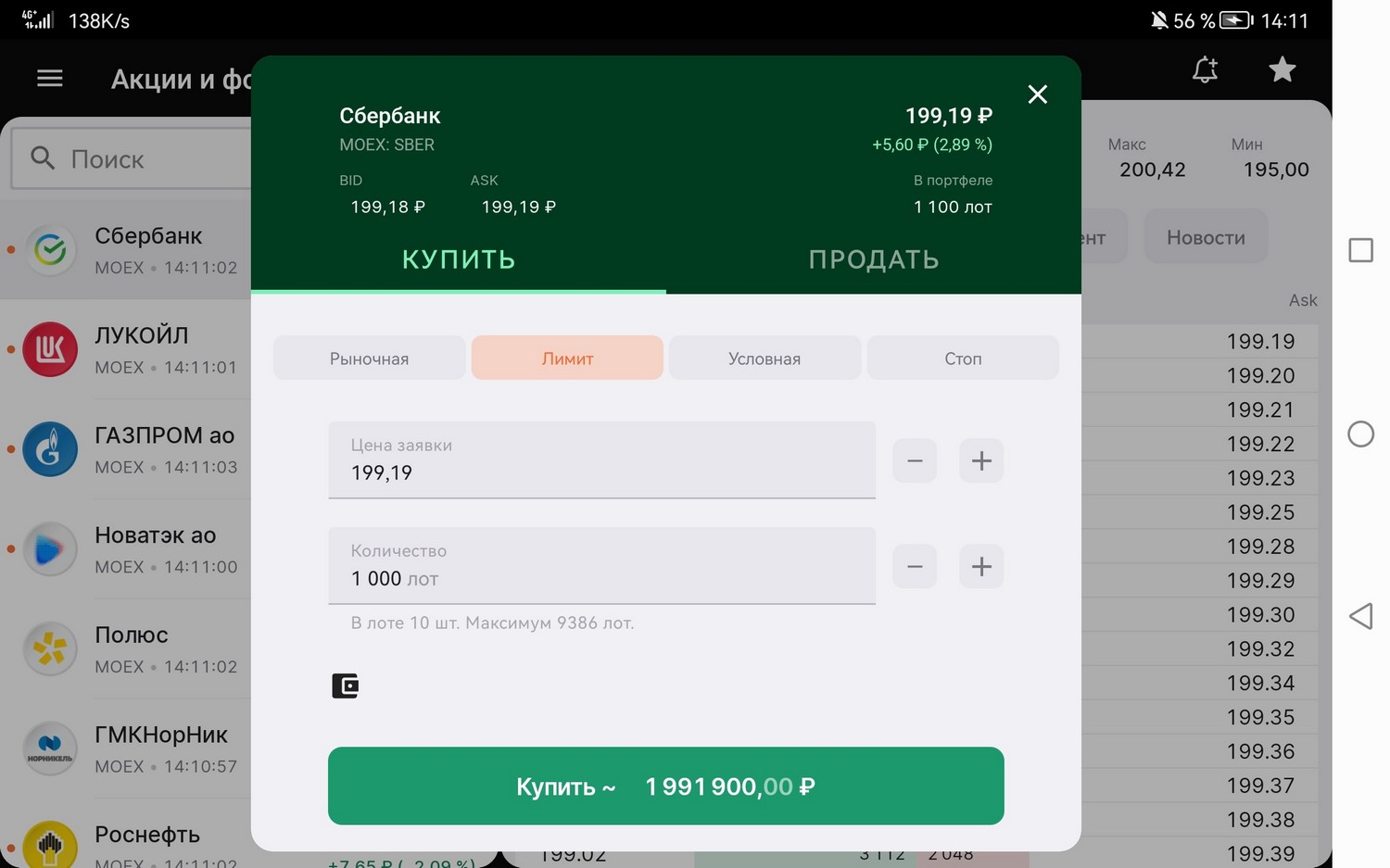

6.4. Совершение торговых операций

Брокер предоставит доступ к торговым терминалам (программы для торговли). Например, так выглядит интерфейс при покупке акций Сбербанка (SBER) через приложение "Финам Трейд" (брокер Finam):

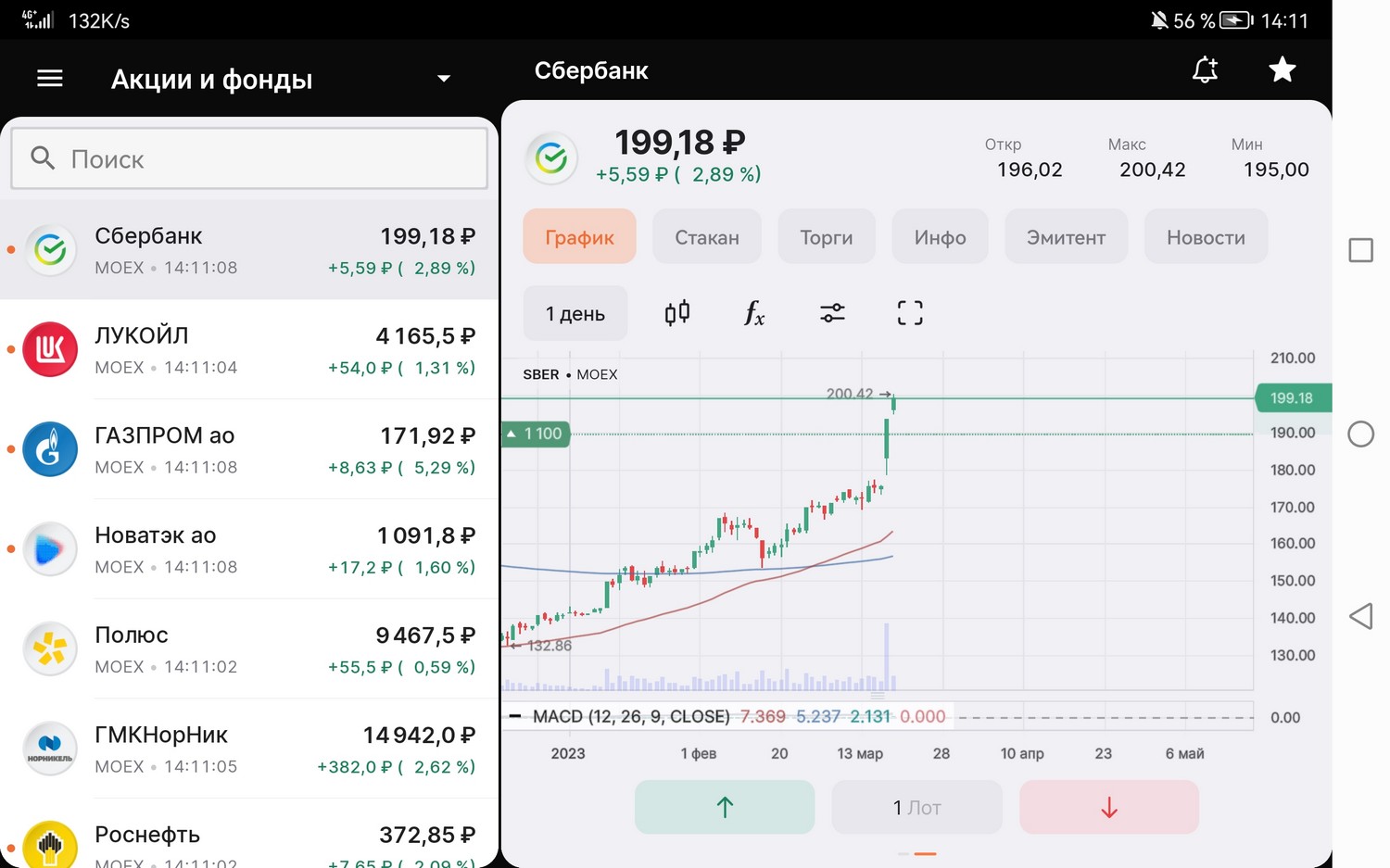

В приложении есть удобная возможность просмотреть текущий график торгов:

Вы самостоятельно принимаете решение, когда и что купить. Например, сегодня вы решили купить облигации. Спустя пару недель биржа обвалилась, можно продать облигации (всё или частично) и купить подешевевшие акции. Через какое-то время продать и купить валюту. И все эти операции можно совершать удалённо с минимальными комиссиями.

- Инвестиции в акции — подробное руководство;

- Инвестиции и торговля облигациями для начинающих;

- Стратегии покупки акций;

- Как купить золото;

7. Типы сделок на фондовом рынке

Существует два типа сделок:

- Лонг (длинная позиция, торговля на повышение, "long"). Самый популярный тип сделки. Позволяет покупать ценные бумаги на долгосрок, не платя никаких комиссий за удержание.

- Шорт (короткая позиция, торговля на понижение, "short"). Для этого надо продать ценные бумаги, которых у Вас нет. Брокер даёт их взаймы. За долг приходятся платить ежедневно небольшую комиссию, поэтому долго держать подобную позицию невыгодно (конечно, это при условии, что рынок не валится). Для трейдинга в течение дня можно брать "шорт" бесплатно. Главное, чтобы мы вернули то же число ценных бумаг, что и взяли взаймы.

На фондовом рынке есть следующие типы ордеров:

- Лимитированная заявка (buy limit, sell limit). Это заявка на покупку/продажу с конкретным объёмом и ценой. Как только рыночная цена доходит до неё, то ордер исполняется. Это наиболее выгодный и предсказуемый тип заявок для трейдера.

- Рыночная заявка (market order). Покупка по текущей рыночной цене. На неликвидном рынке чревато сильной переплатой за спред. На ликвидных рынках можно пользоваться в момент пробоев уровней, чтобы успеть войти в движение.

- Стоп заявка (stop-loss, take profit). Можно указать уровень, по достижению которого будет автоматически проданы акции по рыночной цене. Если указать стоп цену 100,00, то, скорее всего, цена будет ниже: 99,92 и т.д. Поскольку в момент резких движений на рынке не будет такого количество заявок, чтобы удовлетворить все продажи. Такая ситуация называется проскальзыванием. Про этот тип ордеров можно прочитать: стоп-лосс и тейк-профит;

- Стоп лимитированная (stop buy, stop sell). Указание цены, после которой будет автоматически куплен актив по рыночной цене. Например, если рынок растёт и пробивает важный уровень, то можно на автомате купить по текущей цене в тот момент.

8. FAQ по фондовому рынку

8.1. Шортить на фондовом рынке — что это значит

"Шортить" на фондовом рынке означает торговать на понижение. Вы продаёте ценные бумаги, которых нет в наличии, чтобы купить их дешевле через какое-то время.

Брокер даёт в долг ценные бумаги для продажи. Если позиция открывается и закрывается в течение дня, то за это не берётся никаких комиссий. Если же она переносится на следующий день, то автоматически взимается комиссия на сумму, взятую в долг. У разных брокеров маржинальные торговля стоит по разному. В среднем от 8% до 17%. Если открывать позицию на 1-3 дня, то это будет крайне маленькие сборы. Например, за три дня набежит комиссия 0,11%.

Шортить имеет смысл, если вы активно торгуете. Инвесторы никогда не открывают позиции на понижение, поскольку они не спекулируют.

Шорт иногда называют по-другому: "короткая позиция".

8.2. Ввод и вывод средств

Ввод и вывод средств на фондовый рынок осуществляется без комиссии. Однако некоторые брокеры могут что-то брать, но рассмотренные выше компании не взимают никаких комиссий:

Финам (акция: тариф Free Trade торговля без комиссии навсегда)

БКС Брокер

На прибыль от торговли на акциях или облигациях есть налог 13%. Например, если вы открыли счёт в мае, поторговали в плюс и решили вывести деньги в сентябре, то с дохода автоматически спишется налог.

Если вы не будете выводить деньги до конца года, то в начале следующего будет предложено оплатить налог на прибыль. Брокер сам составит декларацию и отправит в налоговую. От вас потребуется лишь наличие свободных средств на счёте для оплаты налога.

Налог берётся только с зафиксированных прибылей. Если сделка открыта, она в плюсе и инвестор не продаёт её, то платить налог по ней не надо.

8.3. Кто такие быки и медведи на бирже

Игроков, торгующих на понижение, называют медведями, а на повышение - быками. Это исторически сложившиеся наименования. Скорее всего, произошедшие из-за того, что медведь атакует сверху вниз, а бык снизу вверх.

Если рынок растёт, то его называют бычьим рынком, а если падает — медвежьим.

Напротив крупнейших мировых бирж даже устанавливают памятники этим животным. Самой известной скульптурой быка является работа итальянского скульптора Артуро Ди Модика (Arturo Di Modica) в Нью-Йорке на Уолл-стрит.

Более подробно этот вопрос освящён в статье:

Смотрите также видео про фондовые рынки: