Как купить облигации физическому лицу? Где это лучше сделать инвестору новичку? Многие думают, что это могут сделать лишь профессиональные инвесторы, но на самом деле всё просто и доступно каждому из нас. Прочтите до конца данный материал и тогда вы будете полностью разбираться в специфике облигаций, узнаёте, как правильно их выбирать, как и где их купить с минимальными издержками.

1. Введение в долговые ценные бумаги

2. Купить облигации — пошаговая инструкция

- Шаг 1. Регистрация у брокера

- Шаг 2. Открытие торгового счёта

- Шаг 3. Пополнение торгового счёта

- Шаг 4. Покупка облигаций

3. Какие виды облигаций можно купить на бирже

4. Как рассчитывается стоимость облигации

- Цена

- Накопленный купонный доход (НКД)

- Пример покупки и расчёта

5. Как выбрать облигации для покупки

- Определить сроки инвестирования

- Список

- Ликвидность

- Риски и доходность

6. ОФЗ — альтернатива банковскому вкладу

- ОФЗ-ПД (постоянный доход)

- ОФЗ-ПК (с переменным купоном)

7. FAQ

- Как купить ОФЗ частному лицу

- Почему облигации менее популярны банковских вкладов

- Самые надёжные облигации в России

- Что надёжнее ОФЗ или банковский вклад

- От чего зависит цена

- В каком режиме времени торгуются

- Как купить американские облигации

- Как начисляется процент на облигации

- От чего зависит ставка по купону

- Стоит ли покупать выше номинала

- Где можно посмотреть информацию о выпусках

1. Введение в облигации (долговые ценные бумаги) — что это и зачем нужны

Если вы уже не начинающий и в курсе, что такое облигации и для чего они нужны, то можете сразу переходить к прочтению следующей главы. А мы начнём с определения.

Облигация является эмиссионной ценной бумагой. Их могут выпускать государство, частные компании, административные округа. Торговля облигациями проходит на фондовой бирже (в нашей стране это Московская биржа). В период работы торговой сессии можно свободно продавать/покупать бонды.

Для чего нужны облигацииГлавная цель облигации — возможность эмитенту взять в долг крупную сумму денег напрямую у инвесторов на длительный срок. Суммы займов довольно крупные: сотни миллионов рублей, а для больших компаний выпуск исчисляется миллиардами. Это одна из форм кредитования, которая позволяет напрямую без посредников дать денег в долг бизнесу.

Приобрести облигацию, значит дать займ эмитенту.

Например, частной компании понадобился 1 млрд рублей для открытия новых филиалов/представительств в региональных городах. Вместо того чтобы брать эту сумму в банке под 15% годовых, она выпускает облигации с купоном 10% годовых и сроком на 5 лет. Таким образом, удалось привлечь деньги на 5 лет под 10% годовых. Плюс к тому же банки неохотно дают большие суммы на долгий срок даже крупным компаниям.

Держатели облигаций получают более высокий процент прибыли, чем по банковским вкладам. Также они могут в любой момент продать их и не потерять накопленные проценты.

В них можно хранить сколь угодно большие суммы денег, не боясь их потерять. Этот класс ценных бумаг относится к обязательствам. Компания или страна может не выплатить свой долг лишь в случае банкротства, дефолта. Но даже в этом случае держатели получать часть денег от продажи имущества.

Для более детального ознакомления с долговыми ценными бумагами рекомендую к прочтению статьи:

- Облигации — что это такое простыми словами;

- Как заработать на облигациях;

- Акции и облигации — основные отличия;

- Дюрация — как рассчитывать;

- Инвестиции в облигации — подробное руководство;

- Субординированные облигации — что это значит;

С 2021 года купонный доход по ОФЗ и по всем корпоративным выпускам облагается налогом 13%.

2. Покупка облигаций — пошаговая инструкция для новичков

Рассмотрим пошаговую инструкцию: как купить облигации физическому лицу. Все доступные выпуски долговых ценных бумаг можно найти на Московской бирже.

Шаг 1. Регистрация у брокера

Для доступа к торгам на фондовой бирже необходимо зарегистрироваться у одного из фондовых брокеров с соответствующей лицензией. Рекомендую работать со следующими лидерами (сам работаю через них):

Финам (акция: тариф Free Trade торговля без комиссии навсегда)

БКС Брокер

Это одни из самых крупных брокерских компаний в России. У них самые самые низкие комиссии на торговые операции. Ввод и вывод денег осуществляется без комиссии. Вы самостоятельно принимаете решение когда купить, когда продать, в каком объёме.

Так выглядит форма регистрации брокера:

Шаг 2. Открытие торгового счёта

Для участия в торгах необходимо открыть брокерский счёт. На этом счёте могут одновременно находится деньги и ценные бумаги. Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку "Открыть новый договор":

После чего выбрать тип брокерского счёта:

Есть несколько вариантов брокерских счётов. На любом счёте можно совершать торговые операции, отличия лишь в условиях.

Например, есть ЕДП (единая денежная позиция), на котором можно одновременно покупать акции, облигации, опционы, валюту, товары — что очень удобно.

Есть ИИС (индивидуальный инвестиционный счёт), который также позволяет приобретать все финансовые инструменты. Главным плюсом ИИС является наличие возможности получать налоговые льготы (одну из двух):

- «Тип А» (вычет от сумму пополнения). Налоговый вычет от внесённой суммы. Например, пополнили на 400 тыс. рублей, значит можно вернуть 52 тыс. рублей. Максимальная сумма вычета в год 52 тыс. рублей. Пополнять ИИС и получать вычет можно ежегодно;

- «Тип Б» (освобождение от налогоа на прибыль). Полностью освободить от подоходного налога всю прибыль на этом счёте. Исключение: налоги на дивиденды и купонный доход;

При открытии ИИС тип вычета не указывается. Если вы в дальнейшем воспользуетесь типом А, то будет первый тип. Если ничего не будете делать, то автоматически считается, что выбран тип Б.

Более подробно про ИИС читайте:

- Инструкция: как получить налоговый вычет по ИИС;

- ИИС — ответы на вопросы;

- Что лучше ИИС или брокерский счёт;

Шаг 3. Пополнение торгового счёта

Сразу после открытия брокерского счёта его можно будет пополнить. Это можно сделать в любое время. Счёт может существовать без денег сколь угодно долго. Пополнение бесплатное и не облагается никакими комиссиями.

Например, можно приехать в банк брокера и пополнить счёт наличными. Это удобно для жителей Москвы и Подмосковья. Если банк находится на большом отдалении или нет возможности приехать, то можно перевести средства безналичным переводом.

Можно перевести деньги на биржу безналичным переводом через дебетовую карту Тинькофф. Межбанковские переводы проводятся без комиссии. Пополнить карту Тинькофф можно также без комиссии. Карта бесплатная в обслуживании, на остаток начисляются проценты (7,0%), кэшбэк на все покупки. В целом очень удобная карта для жизни, более подробно читайте: обзор про карту Тинькофф.

Шаг 4. Покупка облигаций

Брокер предоставит доступ к бирже через торговый терминал (Quik и приложение для смартфонов). Через них будет осуществляться торговые операции.

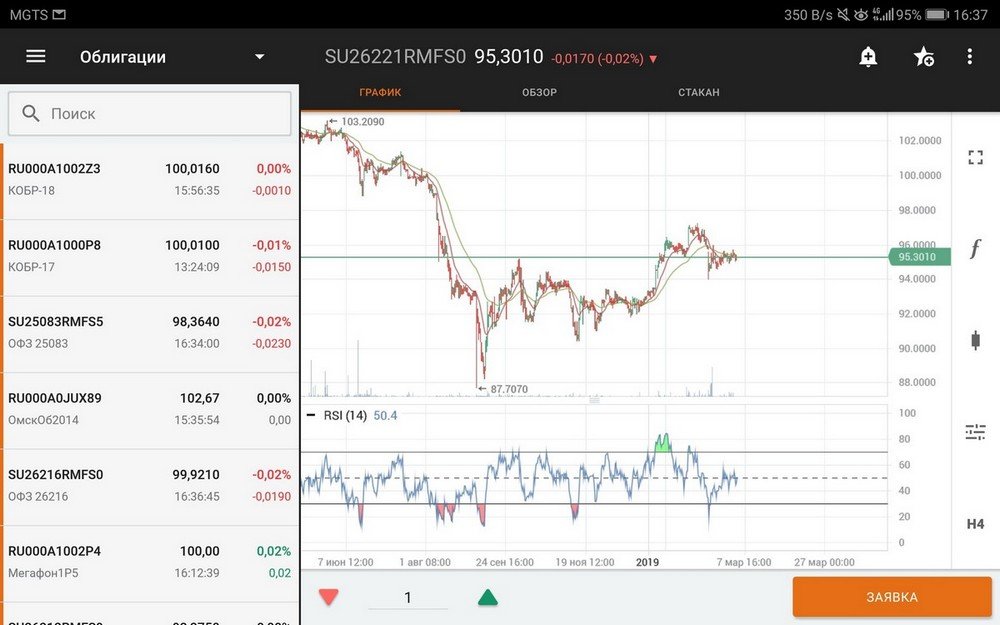

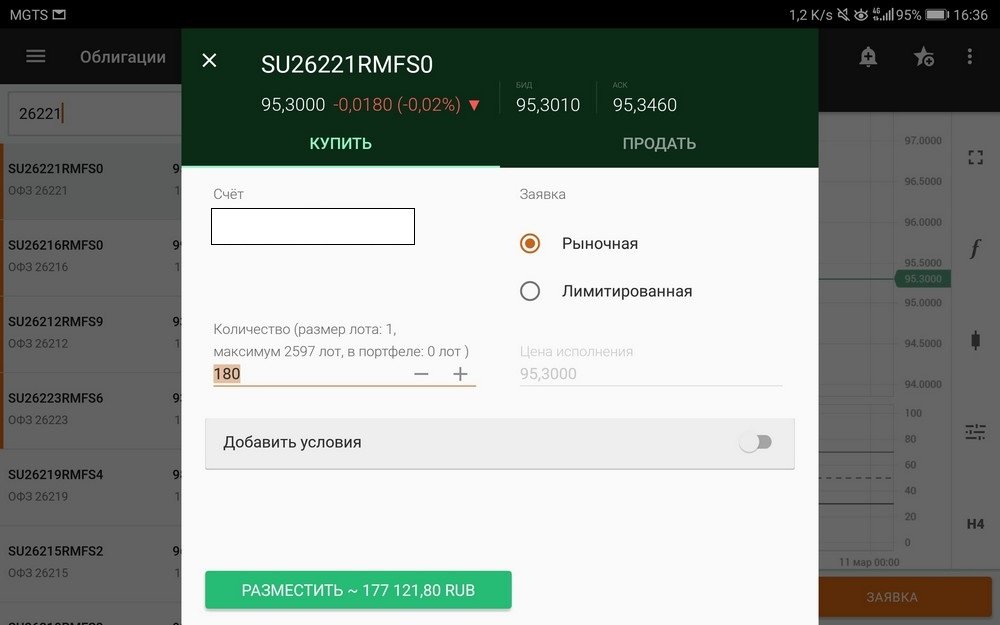

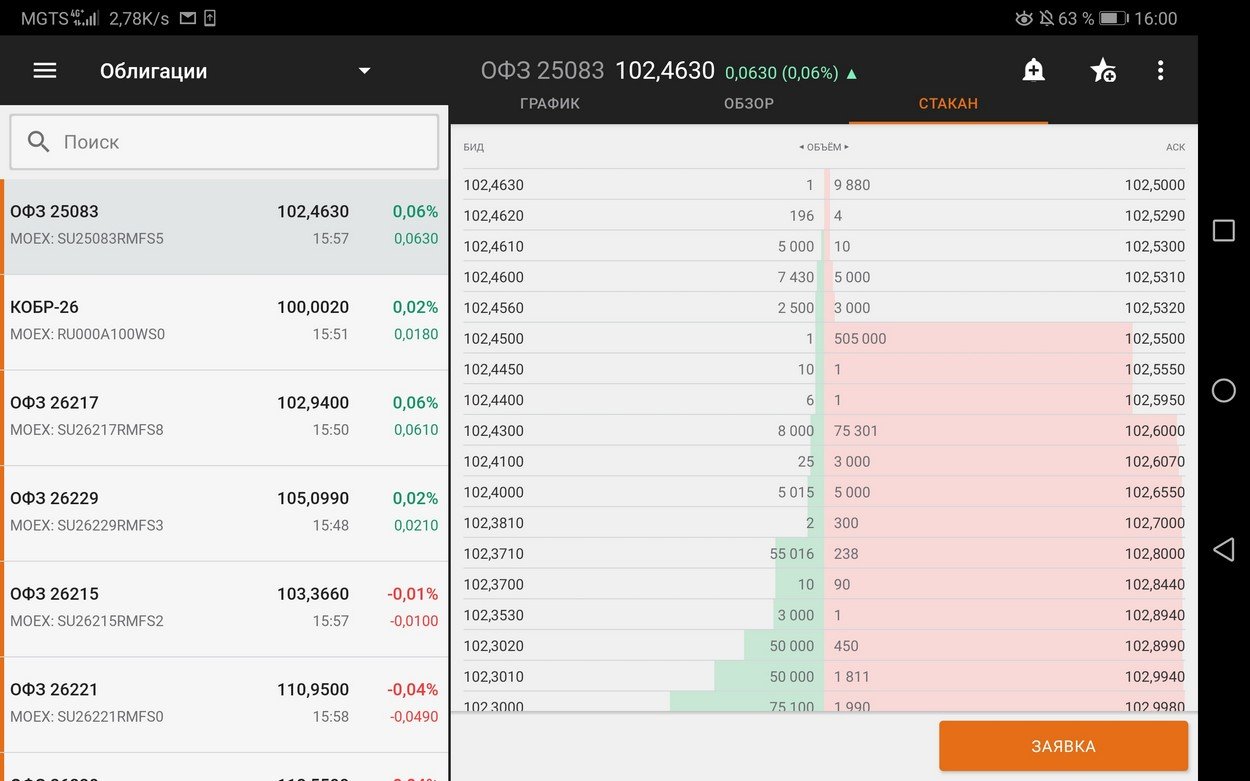

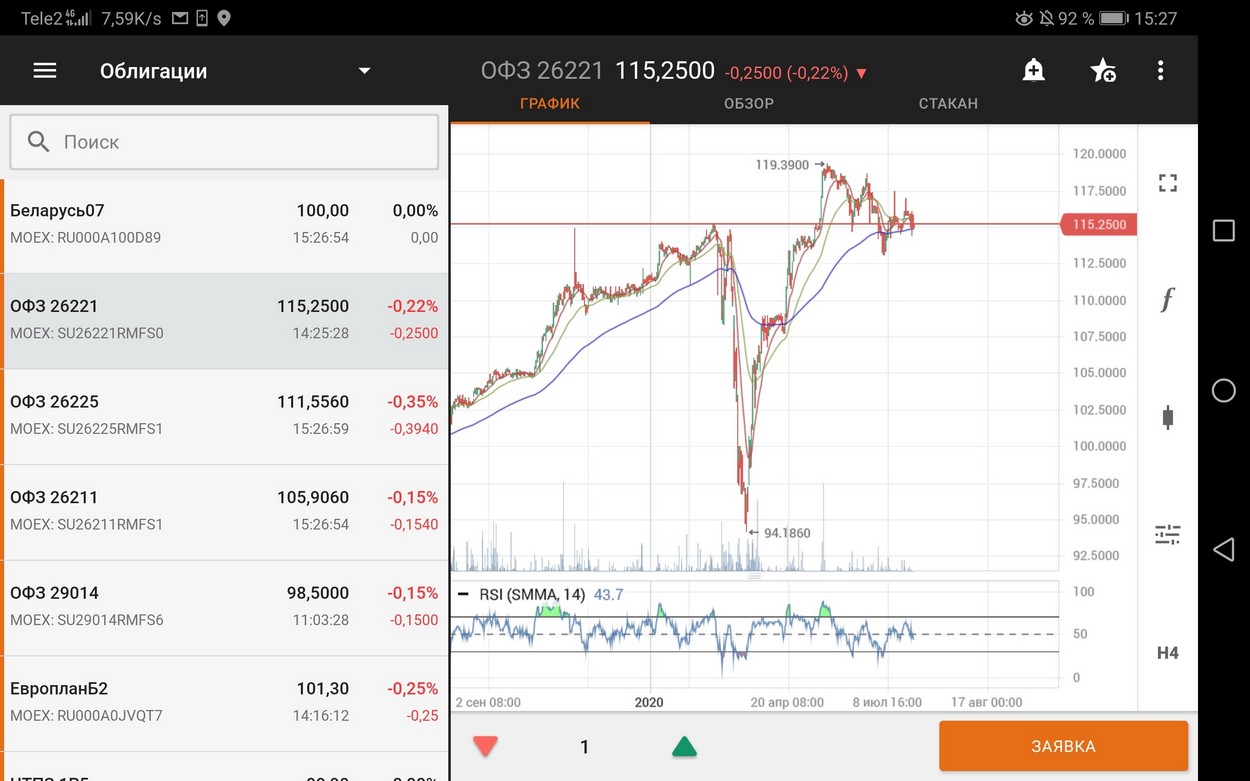

Например, так выглядит интерфейс при покупке облигаций ОФЗ через мобильное приложение "Финам Трейд" (брокер Finam):

Также в приложении есть удобная возможность просмотреть текущий график торгов:

Если нет возможности купить облигации через торговые терминалы, то можно выставить через телефонный звонок брокеру. Он выставит заявку от вашего имени.

3. Какие виды облигаций можно купить на бирже

На Московской бирже есть отдельная секция облигаций. Здесь представлен весь список доступных долговых бумаг. Их можно разделить на следующие виды:

- Коммерческие (по другому корпоративные). Выпускаются российскими компаниями. Например, ВТБ, Газпром, Сбербанк. В среднем ставка по ним немного больше, чем по ОФЗ: от 8% до 11%;

- Муниципальными. Выпускаются городами и областями. Например, Москвы и Московской области. В среднем ставка от 8% до 10%. Не облагаются налогом;

- ОФЗ (государственные, гособлигации). Самые популярные и ликвидные. Выпускаются государством со сроком от года до 25 лет. Средняя ставка от 7% до 10% годовых;

- Еврооблигации. Рассчитываются в долларах. Их довольно мало, поскольку мало кто их эмитирует. Минимальная сумма покупки $1000;

ОФЗ-Н (народные облигации) нельзя купить на фондовом рынке. Этот продукт больше напоминает банковский вклад в прямом смысле, поскольку его нельзя продать в любой момент без потери процентов. Все операции с ОФЗ-н можно делать только в банках.

4. Как рассчитывается стоимость облигации

На фондовой бирже облигации покупаются лотами. 1 лот - 1 ценная бумага. Чаще всего номинальная стоимость состовляет 1000 рублей. На биржвых котировках цена указывается в процентах. Цена 100.00% означает 1000 рублей, а 110.00% означает цену в 1100 рублей.

Номинальная стоимость отличная от 1000 рублей встречается крайне редко.

Чтобы вы смогли зарабатывать на бирже и чувствовать себя уверенным, необходимо чётко понимать из чего складывается цена облигации. Рассмотрим более подробно этот момент на примерах.

Стоимость состоит из двух составляющих:

- Рыночная цена самой бумаги;

- Текущий накопленный купонный доход (НКД);

4.1.1. Рыночная цена

Большинство облигаций торгуется в диапазоне 90.00%-110.00%. Как мы писали чуть выше, номинал на рынке берётся за 100.00%, то есть цена 100.00% — это 1000 рублей.

Если цена 102.30%, то это означает, что она стоит 1023 рублей (на 2.3% дороже номинала).

Надо помнить: погашение происходит по номинальной цене. Если купить облигации дороже, то её цена будет дешеветь по мере приближения даты экспирации.

Цена не отображает доходность, но оказывает влияние на неё. Чем дешевле удастся купить облигации, тем большую прибыль получит инвестор.

4.1.2. Накопленный купонный доход (НКД)

При покупке облигации мы также должны уплатить накопленный купонный доход предыдущему владельцу. НКД добавляется к стоимости каждый день, но эта составляющая не отражается в цене. Поэтому при расчёте количества лотов необходимо добавлять НКД к стоимости, иначе может не хватит денежных средств для покупки.

Например, купонный доход 12% годовых, тогда каждый день НКД увеличивается на 0.12/365 = 0.0329%. Мы можем посмотреть НКД в торговом терминале или на сайтах rusbonds.ru, bonds.finam.ru. Мобильное приложение "Финам Трейд" (Finam) при выставлении заявки сразу подсчитывает сумму с учётом НКД, что упрощает работу инвесторам.

Выплаты купонов по большинству выпусков происходит два раза в год. Найти точную информацию по выплатам можно бесплатно.

Выплата по купонному доходу означает, что НКД перечисляется на брокерский счёт. После чего счётчик НКД обнуляется и начинается новый цикл накопления.

Начисления происходят за каждый день владения ценной бумагой. За выходные дни также идут начисления. У ОФЗ тройной день (пятница, суббота, воскресенье) происходит в момент закрытия на конец четверга, поскольку гособлигации торгуются в режиме Т+1. У корпоративных выпусков теперь также режим торгов Т+1.

4.2. Пример покупки облигации и расчёта стоимости

Например, купонный доход платится 2 раза в год: 1 марта и 1 сентября, текущая цена на рынке 102.30%, ставка 12% годовых. Если сегодня 1 июня, то текущий НКД составляет 3% (или 30 рублей). То есть покупка одной облигации стоимостью 102.30% обойдётся не в 1023 рублей, а 1053 рублей.

Сумма 30 рублей — это НКД, который мы должны заплатить предыдущему владельцу. Эта сумма автоматически спишется с нашего баланса в момент покупки. Поэтому если на брокерском счёте 100 тыс. рублей, то мы сможем купить лишь 94 лота этой облигации (потратим 94 х 1053 = 98982 рублей).

Аналогично при продаже облигации. НКД будет возвращать нам новый владелец. Всё это делается автоматически на бирже и не требует никаких дополнительных действий. Просто нужно помнить о том, что облигации имеют эту скрытую "стоимость".

Например, мы захотели продать купленную облигацию спустя 14 дней. Пусть её текущая цена будет уже 102.55%. НКД за это время вырос с 30 рублей до 30.42 рублей. Итого, стоимость облигации 1055.92 рублей (94 лота стоили бы 99256 рублей).

Если мы будем её держать, то 1 сентября получим 6% от эмитента на свой биржевой счёт. В этот же день счётчик НКД обнулится. С 1 сентября начнётся новое постепенное накопление до следующей выплаты купона 1 марта.

Рекомендую также прочитать:

- Как купить ценные бумаги — просто о сложном;

- Торговля на бирже для начинающих;

- Как купить акции физическому лицу;

- Как зарабатывать деньги на акциях;

- Заработок на бирже и инвестициях;

5. Как выбрать облигации для покупки

На нашем рынке представлено огромное число облигаций с разными ставками, датами погашения, сериями выпусков и т.д. С помощью разумного подхода можно составить надёжный и прибыльный инвестиционный портфель.

- Доходность и риски инвестиционного портфеля;

- Правила диверсификации портфелей;

- Как составить инвестиционный портфель;

- Как выбрать ОФЗ новичку;

В отличие от рынка акций, рынок облигаций менее волатильный и поэтому более прогнозируемый. Мы точно знаем, что ко дню погашения стоимость нашей бумаги будет 100.00%. Ещё мы точно знаем, что будем раз в 6 месяцев получать НКД.

Приобретая бонды с большими сроками погашения (10-20 лет), следует учитывать, что их рыночная цена будет более волатильна. Стоимость напрямую зависит от текущей и прогнозируемой ключевой ставки ЦБ.

Если планируются понижение по ключевой ставке, то облигации с большим сроком погашения будут расти в цене. При этом чем выше ставка по купону, тем сильнее будет рост. Если же ЦБ будет повышать ключевую ставку, то долгосрочные выпуски наоборот, будут падать быстрее рынка.

Как правильно выбирать облигации? Давайте разберёмся.

5.1. Определите сроки инвестирования

Выбирать облигации для своего портфеля следует с учётом срока инвестирования. Если денежные средства могут понадобиться в ближайший год, то выбирать лучше с датой погашения через 1-2 года, поскольку их колебания вряд ли составит более 1-2%. Плюс к тому же мы снизим риски до нуля, т.к. гораздо проще предсказывать ситуацию на ближайшие пару лет, чем на десятилетие.

Если же цель инвестирования более долгосрочны на 5-10 лет, то стоит выбирать облигации с соответствующей датой погашения. Выбирая более длинные сроки погашения (10-20 лет), есть шансы неплохо заработать на росте рыночной стоимости ценной бумаги. Либо наоборот, быть в каком-то минусе. Но купонный доход всегда будет пополнять капитал инвестора. Стоит понимать, что может возникнуть неприятная ситуация, когда банковские вклады будут в два раза выгоднее, чем купонная прибыль.

5.2. Составьте список ценных бумаг с датой экспирации и доходностью

Рекомендую завести файл со списком облигаций и выписать туда самую важную информацию. Например, сделать следующую таблицу для ОФЗ в Excel:

| Название | Ставка % | Текущая цена | Дата выпуска | Дата погашения |

|---|---|---|---|---|

| ОФЗ 26222 | 7.10 | 98.99 | 03.05.2017 | 16.10.2024 |

| ОФЗ 26221 | 7.70 | 101.2 | 15.02.2017 | 23.03.2033 |

| ОФЗ 26219 | 7.75 | 100.05 | 29.06.2016 | 16.09.2026 |

| ОФЗ 26218 | 8.50 | 108.75 | 28.10.2015 | 17.09.2031 |

| ОФЗ 26215 | 7.00 | 98.29 | 04.09.2013 | 16.08.2023 |

| ОФЗ 26212 | 7.05 | 97.89 | 23.01.2013 | 19.01.2028 |

| ОФЗ 26207 | 8.15 | 105.15 | 22.02.2012 | 03.02.2027 |

Таким образом, удобно анализировать цену, доходность и дату погашения. После небольшого анализа сразу становится понятно, что наиболее выгодно конкретно для вас.

Чтобы определить дату выплату купона, ставку по купону, дату погашения и прочую информацию придётся искать эту информацию в интернете. Я пользуюсь bonds.finam.ru для поиска информации.

5.3. Достаточная ликвидность на рынке

Облигации не очень волатильны, поскольку по ним совершается не так много сделок, как по акциям. Далеко не все выпуски являются ликвидными. Если вы захотите купить/продать, то с этим могут возникнуть серьёзные сложности. Например, цена продажи будет 105.00%, а покупки 95.00%. Если выставить цену 100.00%, то, возможно, придётся ждать несколько недель исполнения заявки.

Поэтому рекомендую помимо статистических характеристик обращать внимание и на уровень ликвидности конкретного выпуска. Если обороты по бумаге околонулевые, то будет проблемно купить облигации и после продать их. Вам это надо? Проще всего выбрать более ликвидные бонды, которые можно в любой момент продать, не переплачивая за спред (разница между ценой покупки и продажи).

5.4. Риски и доходность

На рынке облигаций как нигде напрямую связаны: риск и доходность. Чем надёжнее эмитент, тем ниже ставка по купону. У ненадёжных компаний ставки по купону могут быть 20-50% и стоить они могут дешевле номинала на 10-70%. Можно много заработать в случае, если компания останется платёжеспособной на дату экспирации.

У многих ПИФов и крупных фондов есть даже отдельные портфели ВДО (высокодоходные облигации). При этом такие бумаги не только высокодоходные, но и высокорискованные.

Если составить портфель из множества таких преддефолтных облигаций, то как показала история это будет гораздо выгоднее, чем портфель из надёжных. Риск банкротства крайне мал, если мы максимально диверсифицируем риски. Например, если из 10 компаний закроются 2, то остальные 8 принесут столько дохода, что покроют эти потери и суммарно мы выйдем в хорошую прибыль. А представьте, что никто не закроется. То в этом случае можно ожидать прибыль в 50-150% годовых!

Какие факторы влияют на доходность облигации:

- Кредитный рейтинг компании;

- Финансовые показатели компании;

- Размер купона;

- Периодичность выплаты;

- Срок погашения;

- Амортизация (есть/нет);

- Оферта (есть/нет);

6. ОФЗ — альтернатива банковскому вкладу

ОФЗ выпускаются Минфином и является отличной альтернативой банковскому вкладу, поскольку позволяет инвестировать деньги на долгий или краткосрочный срок с возможностью полного закрытия позиции без потери процентов. При этом сумма для инвестиции могут быть любыми. Приятным бонусом является то, что доход на купон не облагается налогом (до конца 2020).

У облигаций федерального займа есть несколько классов бумаг:

- ОФЗ-ПД (с постоянным доходом);

- ОФЗ-ПК (с переменным купоном);

- ОФЗ-ФД (с фиксированным доходом);

- ОФЗ-АД (с амортизацией долга);

- ОФЗ-ИН (с индексируемым номиналом);

Самыми популярными и ликвидными вариантами являются первые две серии ОФЗ-ПК и ОФЗ-ПД. Рассмотрим их более детально.

6.1. ОФЗ-ПД (постоянный доход)

ОФЗ-ПД выпускаются с 1998 г. У этого вида облигации постоянный купонный доход на весь срок. Это позволяет с точностью рассчитать прибыль на момент погашения.

Пожалуй, это самый стабильный и прогнозируемый источник дохода во всей сфере ценных бумаг.

Этот вид ОФЗ содержат в своём названии сокращение "ПД". Но их можно определить и по другому признаку: они начинаются на цифры "26ххх".

6.2. ОФЗ-ПК (с переменным купоном)

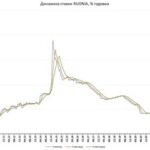

ОФЗ-ПК выпускаются с 1995 г. Каждые полгода ставка изменяется, поэтому предсказать доходность на несколько лет вперёд не представляется возможным.

Ставка в следующий расчётный период рассчитывается по усреднённому коэффициенту RUONIA за последние 6 месяцев плюс какой-то процент (у каждой серии он разный). Например, если средняя ставка RUONIA за последние 6 месяцев 9%, а процент надбавки равен 1.2%, то ставка ОФЗ-ПК на следующие 6 месяцев будет 10.2%. И так каждые полгода происходит перерасчёт.

Этот вид ОФЗ содержит на конце названия "ПК". Можно их также определить по серии: "24ххх", "29ххх", "25ххх".

7. FAQ по покупке облигаций

7.1. Как купить облигации федерального займа частному лицу

Купить облигации федерального займа не представляет никаких сложностей для любого человека. Для этого достаточно завести брокерский счёт и пополнить его.

Облигации федерального займа имеют сокращённое названия "ОФЗ". Чтобы их купить необходимо выставить лимитную заявку на покупку или же приобрести прямо по рыночной цене. Делается это через терминал Quik или Транзакт. Если вы используете брокера Финам, то можете воспользоваться приложением для Андроид - "Финам Трейд".

6.2. Почему облигации менее популярны банковских вкладов

У многих возникает вопрос: "почему же население по-прежнему вкладывает свои денежные средства на банковские вклады, а не в облигации, если это столь удобно и выгодно"?

Ответ прост: население не так хорошо информировано обо всех возможностях ценных бумаг. В школах отсутствуют предметы по повышению финансовой грамотности населения, а будучи уже взрослыми нам некогда заниматься самообразованием. Многие уверены, что это сложно и доступно только профессионалам. Хотя это доступно каждому физическому лицу. Напомним, что сумма инвестирования любая, хоть 1000 рублей.

У стран с развитой экономикой население больше денег несёт на фондовый рынок, чем в банки. Поэтому со временем облигации должны стать столь же популярны, как и вклады.

7.3. Какие облигации в России самые надёжные

Самыми надёжными облигациями являются ОФЗ. На втором и третьем месте стоит нефтегазовый сектор (Газпром, Роснефть, Транснефть) и самые крупные банки (Сбербанк, ВТБ, ВЭБ).

Помимо этих есть ещё большой список крупных компаний: МТС, Мегафон, РЖД и т.д., которые более чем надёжны.

7.4. Что надёжнее ОФЗ или банковский вклад

Многие спорят, что надёжнее: ОФЗ или банковский вклад. На самом деле и то, и то надёжно, если учитывать, что в банке храним не более 1.4 млн рублей. Но всё же ОФЗ более надёжнее, поскольку они обеспечиваются государством. Если государство не сможет платить по ним, то оно должно объявить дефолт и тогда АСВ (агентство по страхованию вкладов) автоматически перестаёт действовать.

7.5. От чего зависит цена облигаций

Цена зависит от ряда факторов. Если мы говорим про бумаги ОФЗ, то их цена зависит от:

- Ставки ЦБ и прогнозируемой ставки в будущем (если прогнозируют падение, то облигации растут в цене);

- Кредитного рейтинга России. Если он растёт, то иностранные инвесторы активно вкладываются в наши бумаги и они дорожают;

- Текущая ситуация в стране. Чем сильнее экономика, тем дороже будут ОФЗ;

Если мы говорим про корпоративные облигации, то их стоимость зависит больше от текущей ситуации в компании. И в целом такие бумаги более рискованные, поскольку шанс банкротства компании выше, чем государства.

7.6. В каком режиме времени торгуются облигации

Как быстро облигации поступят на брокерский счёт после покупки? Как известно, акции торгуются в режиме "Т+2". Это означает, что после покупки официально данные в депозитарный реестр поступят через 2 дня.

В облигациях торги проходят в разных режимах в зависимости от эмитента:

- ОФЗ торгуются в режиме Т+1 (расчёты происходят на следующий день);

- Корпоративные, субфедеральные и муниципальные облигации в режиме Т+1 (ранее были Т+0);

- Еврооблигации торгуются в режиме Т+2 (через два дня);

- ETF фонды на облигации торгуется в соответствии с их базовыми активами, но чаще всего Т+2;

7.7. Как купить американские облигации

Если вы хотите купить облигации казначейства США (трежерис), то это также можно сделать через фондовую биржу. Существовало ETF фонды, которые позволят это сделать. После 24 февраля 2022 г. эти ETF стали недоступны. В целом инвестиции в американские трежерис для рядовых инвесторов стало проблематичным.

Напомним, что трежерис считаются самыми надёжными долговыми ценными бумагами в мире.

7.8. Как начисляется процент на облигации

По облигации ежедневно начисляется НКД (накопленный купонный доход). Но эти начисления идут в виде невидимого "веса" к стоимости каждой ценной бумаги. Полноценные отчисления на ваш счёт происходят в день выплат по купону.

Выплаченные деньги по купону можно сразу же реинвестировать, купив ещё несколько лотов, тем самым, увеличивается годовая доходность.

7.9. От чего зависит ставка по купону

Ставка по купону зависит больше от эмитента. Чем надёжней эмитент, тем ниже ставка по купону.

Например, ОФЗ являются самыми надёжными, поэтому по ним самый маленький купонный доход.

Ставка сильно зависит от текущей ставки ЦБ. Все новые выпуски ориентируются на неё. Если ставка ЦБ 5%, то вряд ли надёжная компания выпустит облигацию со ставкой более 6%, а, скорее всего, выпустит вообще с 5.5% (чуть больше, чем даёт ОФЗ).

7.10. Стоит ли покупать облигации выше номинала

Да, стоит. Если мы говорим про ОФЗ, то фактически доходность у них будет плюс/минус одинаковая. Есть лишь небольшая премия за риск у долгосрочных выпусков. Разница эта будет около 0,5-1,0% к доходности.

Если купить облигации дороже номинала, то ничего страшного нет. Это лишь автоматическая корректировка рынка на текущую доходность. Например, если Минфин выпустил выпуск под 7% годовых, а текущая ставка 4,25%, то, естественно, что под 7% годовых будет цениться дороже и её цена будет выше номинальной.

При выборе лучше ориентироваться на срок погашения.

7.11. Где можно посмотреть информацию о облигациях

К сожалению, в интернете мало информации по выпускам облигаций. Существуют всего два крупных сайта в русскоязычном сегменте, на которых можно посмотреть всю информацию по выпускам:

Я торгую только на Финам Трейд (приложение под Андройд). Очень удобно. Всегда можно быстро продать или купить. Рекомендую!

Да, Финам радует. Новая версия приложения от апреля стала гораздо удобнее.

Купил облигаций США на время кризиса.. Здорово, что в итоге даже заработал аж +10% на всем падении рынка с этим коронавирусом