Хорошо сбалансированный инвестиционный портфель традиционно является одним из самых надёжных способов инвестирования в ценные бумаги на фондовом рынке. Но сколько можно заработать и при каких рисках? В этой статье мы поговорим про доходность и риски портфелей, приведём примеры способов расчёта.

1. Что такое риск и доходность инвестиционного портфеля

2. Какие бывают риски инвестиционного портфеля

3. Как рассчитать доходность и риски — примеры расчёта

- На основе средних значений предыдущих лет

- На основе вероятностных оценок

4. Советы и выводы для инвесторов

Для тех, кто только начинает знакомиться с инвестициями предлагаю изучить следующие вопросы:

- Инвестиционный портфель — подробный обзор;

- Акции и облигации для начинающих;

- Принцип формирования портфеля ценных бумаг для начинающих — руководство;

- Как заработать на бирже новичку;

1. Что такое риск и доходность инвестиционного портфеля

Доходность инвестиционного портфеля — это ожидаемая (прогнозируемая) прибыль от инвестиций в единицу времени.

Как правило, инвестиции долгосрочные, поэтому чаще всего за единицу расчёта берётся один год.

Те, кто интересовался ПИФами при выборе подходящего фонда для инвестирования, скорее всего, могли видеть различные предложения. Например, могли быть следующие цифры:

- Портфель №1 (умеренный). Доходность 20% при риске в 8%;

- Портфель №2 (консервативный). Доходность 15% при риске в 5%;

- Портфель №3 (агрессивный). Доходность 35% при риске в 25%;

То есть управляющий фонд указывает потенциальную прибыль и риски. При этом эти данные не являются точными, поскольку получены статистическим путём. Доходность любого из этих портфелей может оказаться как выше, так и ниже прогноза. Эти цифры получены с помощью средних значений на рынке за последнее время. Но рынок постоянно изменяется, поэтому эти значения имеют отклонения. Никто не может гарантировать поведения цен в будущем.

Если бы изучение истории было всё, что нужно, чтобы стать богатым — самыми богатыми людьми были бы библиотекари. Уоррен Баффет

Просчитать точные значения риска и доходности инвестиционного портфеля невозможно даже опытным инвесторам. Например, даже инвестируя в среднесрочные облигации ОФЗ, мы можем сильно промахнуться в своих ожиданиях, если произойдут какие-то экономических потрясений. А если речь идёт об инвестиции в акции, то здесь разбросы могут быть гораздо больше.

Поэтому речь всегда идёт лишь о вероятностных рисках и доходностях, включающее в себя множество неизвестных, каждая из которых влияет на конечный результат. При этом прогнозы чаще сбываются, чем не сбываются, поэтому их и делают.

Например, может случится черный лебедь. Событие, которые сильно повлияет на мировую экономику, но это событие нельзя было предсказать.

Ни для кого не секрет, что для снижения шансов потерять много денег используют диверсификацию портфеля. Другими словами: покупается несколько финансовых активов в разных пропорциях на фондовом рынке:

При выборе количества ценных бумаг считается, что их число не должно превышать 10-12. Эффект от чересчур сильной диверсификации может вообще исчезнуть. Поэтому лучше выбрать самые сильные 10 ценных бумаг из каждого сектора в экономике, чем добавить ещё 10 уже не таких сильных.

Давайте перечислим какие бывают риски, а уже далее займёмся арифметикой расчёта риска и доходности портфеля ценных бумаг.

- Правила диверсификации портфелей — на что обратить внимание;

- Ребалансировка портфеля — стоит ли делать;

- Коэффициент Бета (β) — что это такое;

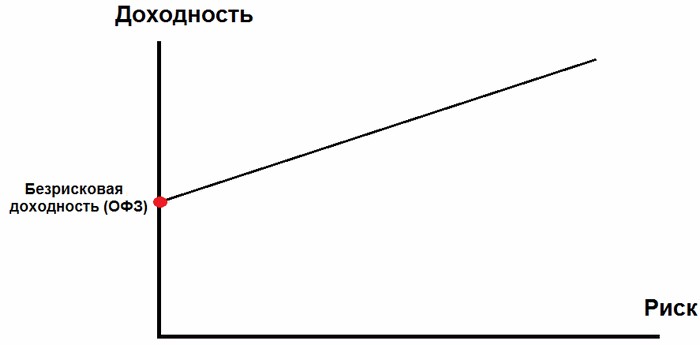

Прямолинейная связь риска и доходности:

2. Риски инвестиционного портфеля — системные и несистемные

Прочитав множество источников и книг, можно было заметить, что многие делят риски инвестиционного портфеля на две категории:

- Системные риски

- Политические/Страновые (войны, изменения в стране);

- Инфляционные (высокая инфляция);

- Валютные (сильное изменение курса национальной валюты);

- Изменения ставки рефинансирования (имеется в виду сильные и незапланированные изменения);

- Форс-мажоры (катастрофы, природные явления, эпидемии);

- Несистемные риски

- Кредитные (невыполнение кредитных обязательств);

- Деловые (ошибки в выборе вектора развития);

- Отраслевые (проблемы конкретно в секторах);

Помимо этого списка можно выделить ещё следующие

1 Капитальный риск. Это общий риск инвестирования в ценные бумаги. Вопрос встаёт в том, стоит ли вообще вкладываться в текущий момент по текущим ценам или стоит подождать. К сожалению, это невозможно определить.

2 Риск ликвидности. Из-за нехватки заявок на рынке есть возможность потери на комиссии, а, точнее, на спреде, поэтому важно покупать ликвидные активы. А если приобретать неликвидные, то только на долгосрок.

Спред — это разница между ценой аск и бид.

3 Селективный. Ошибки при отборе ценных бумаг. Это уже подвластно каждому инвестору.

4 Временной. Фундаментальный анализ показывает, что можно покупать, но было выбрано не самое удачное время для входа.

5 Экономический кризис. Глобальные спады в экономике случаются регулярно и будут случаться в будущем. При общем снижении экономик заработать можно лишь при торговле в шорт. Однако для инвестиционных портфелей такой подход практикуется только у активных трейдеров, но не у инвесторов.

3. Как рассчитать доходность и риски портфеля ценных бумаг — примеры расчёта

Как мы уже написали ранее: все расчёты риска и доходности делаются исключительно на основе статистической вероятности прошедшего периода. Рынки постоянно изменяются (то усиливается рост, то начинается падение и прочее), поэтому эти значения также меняются.

Рассмотрим два подхода для расчётов.

3.1. На основе средних значений предыдущих лет

Формула для подсчёта такого прогноза довольно проста:

Где:

- E — средняя доходность;

- di — средняя доходность за i-ый период;

Например, могут получиться следующие значения:

| Актив | E (в %) | период n (в месяцах) | максимальная просадка в % |

|---|---|---|---|

| Акция 1 | +1,15% | 48 | 15,2% |

| Акция 2 | +2,07% | 48 | 14,5% |

| Акция 3 | -0,47% | 48 | 24,2% |

| Облигация 1 | +0,8% | 48 | 2,7% |

Отсюда мы можем дать прогнозы в среднем о дальнейшем поведении. Составляя портфель, мы можем включать активы с различными весовыми коэффициентами, тем самым регулируя потенциальную доходность и риски.

Например, чтобы снизить максимальную просадку, следует включать в портфель максимально стабильные активы в большей пропорции. В нашем примере это "Облигация 1". На неё можно выделить 50% всего капитала.

Составим следующий портфель ценных бумаг:

- 50% облигация 1;

- 20% акция 1;

- 20% акция 2;

- 10% акция 3 (мы считаем, что ситуация у компании изменилась и она будет всё же расти);

В этом случае ожидаемая доходность и риски складывается из этих весов:

Риск = (0.2 х 15.2) + (0.2 х 14.5)% + (0.1 х 24.2)% + (0.5 х 2.7)% = (3.04 + 2.9 + 2.42 + 1.35)% = 9.71%

Итак, наш портфель ценных бумаг имеет ожидаемую доходность 11,964% при максимальной просадке в 9,71%. Ещё раз подчеркнём, что это лишь теоретическое предположение, основанное на исторических данных.

3.2. На основе вероятностных оценок

Второй вариант основывается на экспертных вероятностях. Для этого необходимо быть экспертом или хотя бы опытным инвестором. Ваша задача выставить вероятности наступления событий. Такой способ подойдёт только для профессионалов.

Например, для одной ценной бумаги на основе предыдущих лет и текущих показателей можно составить следующий прогноз:

| Прогноз средней годовой доходности (в %) | Вероятность (в %) |

| -5 | 10 |

| 0 | 20 |

| 10 | 50 |

| 15 | 20 |

Далее, вычисляется средняя из этих величин с учётом вероятности:

Вероятность потерь высчитывается аналогично. Например, просадка 10% с вероятности 40%, просадка 15% с вероятности 30%, просадка 5% с вероятностью 30%.

4. Советы и выводы для инвесторов

Можно сделать следующие выводы:

- Самыми надёжными ценными бумагами являются облигации; Поэтому если вы не переносите риски, то лучше держать свои деньги в них;

- Чем выше потенциальная доходность, тем выше риск;

- Ключевая ставка ЦБ может служить неким эталоном при определение минимального уровня доходности от инвестиции;

- Расчёт риска и доходности является лишь предположением, гипотезой, как будет на самом деле не может предсказать никто;

- Все расчёты производятся на долгосрок; Невозможно предугадать тенденцию на пару дней или месяц вперёд;

Например, история с коронавирусом является отражением сложности инвестиций. В марте все мировые рынки резко падают на рекордные значения. После чего наступает безоткатный рост, при этом что экономическая активность минимальна. Стоимостной инвестор бы предпочёл быть в стороне, но тогда он пропустил всё ралли акций.

Смотрите также видео про "как посчитать доходность портфеля инвестиций":