В этой статье мы рассмотрим ещё одно понятие в мире инвестиций: «кривая доходности». Что это такое и почему ей уделяется столько много внимания? Как по ней можно делать прогнозы на будущие тенденции в экономике.

1. Что такое кривая доходности простыми словами

2. Что такое облигации

3. Инверсная кривая доходности — что это такое

4. Плоская и горбатая кривая

1. Что такое кривая доходности простыми словами

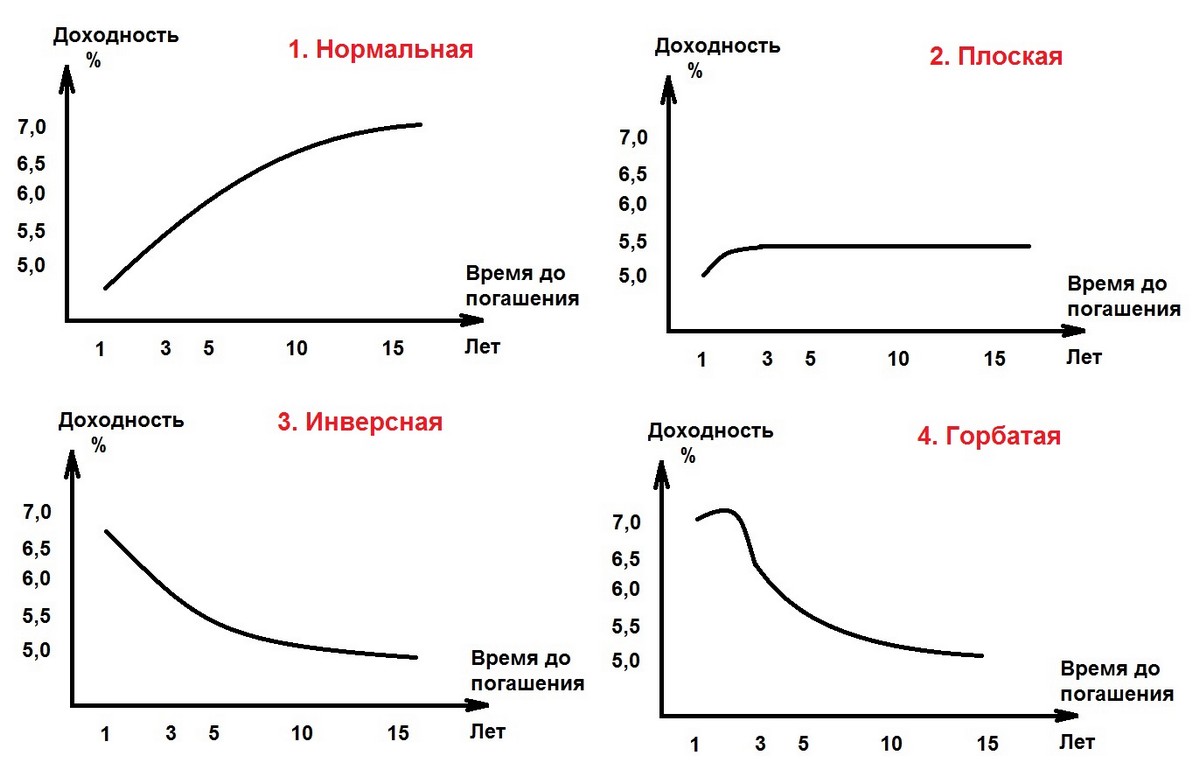

Вертикальная ось, является доходностью к погашению (YTM, yield to maturity, %), горизонтальная сроком погашения (maturity).

Что показываетКривая доходности показывает отношение инвесторов к текущему положению на рынке, а так же их ожидания. При нормальной кривой они ожидают экономического роста, при инверсной — спада. Однако нельзя ориентироваться лишь на неё. Стоит учитывать и другие показатели, как в экономике, так и мультипликаторов каждой компании.

Облигации — это фактически займ на открытом рынке ценных бумаг. В теории должна соблюдаться простая логика: за короткие выпуски предлагают меньшую доходность, чем за длинные. Это логично и правильно. Ведь инвестор, вкладывая деньги на долгосрок, хочет получить премию за риск. А если её нет, то зачем лишний раз рисковать держа деньги в долгосрочных ценных бумагах?

Примечание: под короткими выпусками подразумевается облигации с ближайшими сроками погашения (до 1 года).

В благоприятных условиях кривая доходности гособлигаций имеет правильный наклон. Но бывают и другие варианты:

Виды кривой доходности

- Нормальная;

- Инверсная;

- Плоская;

- Горбатая;

В нашей стране гособлигации сокращенно именуются ОФЗ (облигации федерального займа). Они считаются самыми надёжными ценными бумагами в долговом секторе.

2. Что такое облигации

Напомним, что: облигации (bonds) — это долговые ценные бумаги, которые имеют процентную ставку прибыли и конкретный срок погашения. Они менее волатильны, чем долевые ценные бумаги (акции). Как правило, инвесторы относятся к облигациям, как к спокойной "гавани", где все предсказуемо и понятно. Опытные инвесторы пережидают кризисы в крактосрочных облигациях.

В облигации вкладываются не только частные инвесторы, но и крупнейшие фонды, ПИФы, пенсионные и непенсионные фонды (НПФ). И это не смотря на то, что акции на промежутке длительного времени приносят существенно больший доход. Так от акций в среднем получают 12-15% годовой прибыли, а от облигаций 5-8%.

От чего зависит доходность по облигациям:

- Размер купона;

- Рыночной цены;

- Регулярность выплаты;

- Ключевой ставки;

Более подробно с ключевыми понятиями облигаций можно ознакомиться в статьях:

- Еврооблигации — что это такое;

- Как купить облигации физическому лицу;

- Купонный доход — что это такое;

- Инвестиции в облигации — полное руководство;

- Акции и облигации — в чём основные отличия;

В некоторых источниках трактуют определение кривой доходности, как ставки только по бескупонным облигациям, расчёт которых происходит по параметрической кривой Нельсона-Сигеля.

3. Инверсная кривая доходности — что это значит

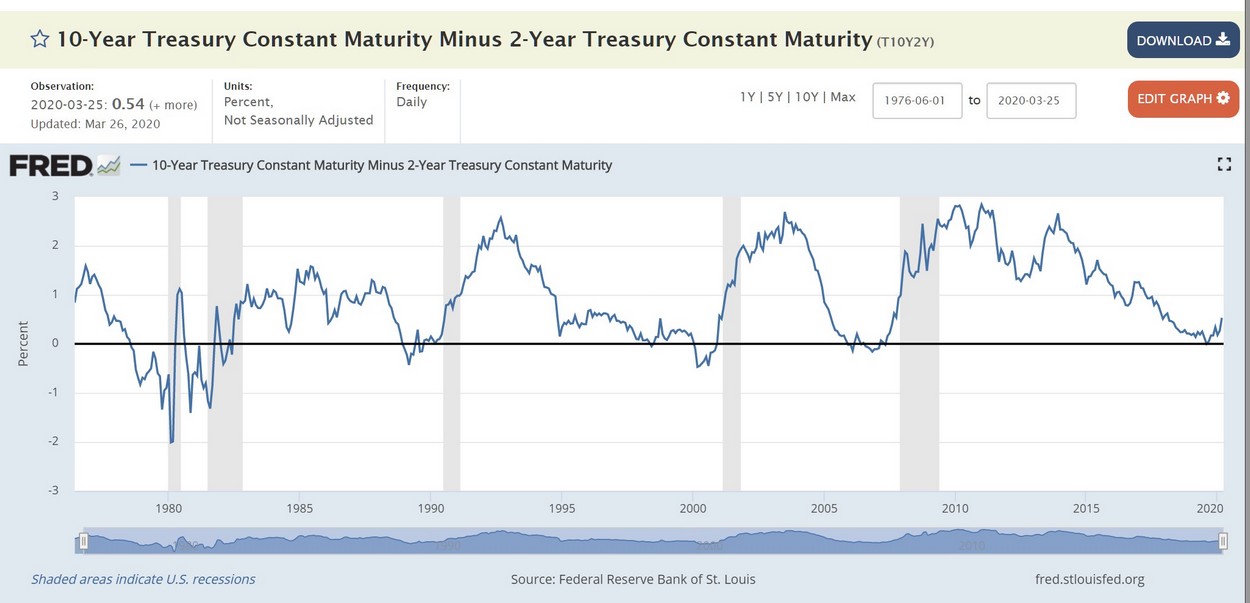

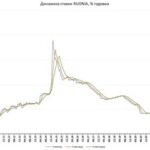

В финансовые сводки иногда бьют тревогу, говоря о том, что кривые доходности стали инверсными ("inverted yield curve"). Это означает, что доходность коротких облигаций превышает доходность длинных. Участники рынка ожидают понижения ключевых процентных ставок на длинном интервале.

Такая ситуация сигнализирует о надвигающейся рецессии, стагнация, экономическом спаде. Статистика говорит, что это происходит с временным "лагом" в 12-18 месяцев. Поэтому для долгосрочных инвесторов есть шанс дождаться удачного входа в рынок.

Обычно такая ситуация возникает, когда ключевая ставка центрального банка высока. Поэтому инвесторы активно продают ближайшие выпуски, их цена находится под давлением, в следствии чего доходность повышается.

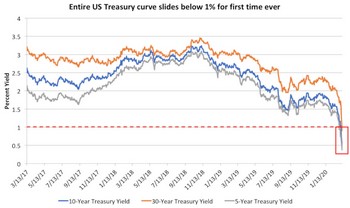

Самой крупной экономикой в мире уже долгое время остаётся США. Оценивая возможность экономического кризиса в первую очередь ориентируются на их долговой рынок ценных бумаг. Так, если доходности трежерис (U.S. Treasuries) инвертируются, то можно ожидать всеобщего экономического спада через 1-2 года. По крайней мере история говорит, что так бывает почти всегда:

Посмотреть текущую ситуацию можно на официальном сайте ФРС: https://fred.stlouisfed.org/series/T10Y2Y

Однако факт инверсии кривой доходности не является аксиомой для экономической депресии. Вполне вероятно, что когда-то этот фактор не сработает.

4. Плоская и горбатая кривая доходности

Если понаблюдать за рынком, то за десять лет можно увидеть разные варианты представления кривых доходностей. Например, она может стать плоской (уплощаться). Подобные дисбалансы на долговом рынке должны вызывать настороженность у инвесторов.

Плоский вид кривой говорит о нездоровой ситуации в экономике. Инвесторы краткосрочно не ждут ничего хорошего. Рисковать без премии за риск на долгосрочном горизонте не хотят.

Горбатая кривая чаще всего встречается в момент кризиса ликвидности.

Выводы

Кривая доходности облигаций может сигнализировать о здоровой или не здоровой ситуации в стране. Если происходит инверсия, то как говорит статистика, это всегда заканчивалась обвалом цен на ценные бумаги.

Смотрите также видео "Кривая перевернулась: скоро новый мировой кризис":