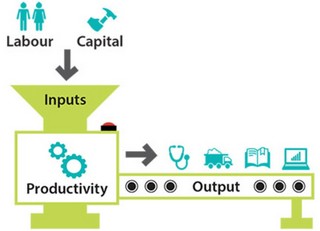

Фондоотдача позволяет определить, насколько успешно предприятие конвертирует свои активы в продукцию или услуги. Она является важным инструментом для финансового анализа и стратегического планирования бизнеса. Данный показатель помогает управленцам выявить области для оптимизации ресурсов и повышения эффективности операций.

1. Что такое фондоотдача простыми словами

2. Расчёты

3. Значение для инвесторов

4. Преимущества и недостатки

1. Что такое фондоотдача простыми словами

Фондоотдача со стороны фондового рынка, также известная как дивидендная доходность, представляет собой важный финансовый показатель, который инвесторы используют для оценки доходности своих инвестиций. Эти данные показывают процентное соотношение между выплаченными дивидендами (или процентами по облигациям) и текущей рыночной стоимостью инвестиции.

Для более надежной оценки фондоотдачи стоит сравнивать её с аналогичными показателями для других предприятий из той же отрасли. Сравнение с конкурентами или средней отраслевой фондоотдачей может помочь определить, насколько компания эффективно использует свои активы по сравнению с другими участниками рынка. Такие сравнительные данные позволяют лучше оценить позицию компании на рынке и выявить потенциальные области улучшения в управлении активами.

2. Расчёты фондоотдача

Фондоотдача и фондоёмкость – это важные финансовые показатели, которые играют ключевую роль в оценке эффективности использования основных средств и ресурсов предприятий. Понимание этих величин помогает более глубоко анализировать финансовую деятельность организации и выявлять возможности для оптимизации.

Фондоотдача (ФО) представляет собой коэффициент, который измеряет эффективность использования основных средств в производственных процессах.

Он рассчитывается путем деления выпущенной продукции (или выручки от продаж) на среднегодовую стоимость основных производственных фондов (ОПФ). Формула для расчёта годовой фондоотдачи (ФО) выглядит так:

Среднегодовая стоимость ОПФ рассчитывается как среднее арифметическое между стоимостью ОПФ на начало и конец отчетного года. Этот показатель позволяет оценить, насколько эффективно компания использует свои основные производственные активы для производства товаров или услуг. Фондоёмкость (ФЕ), наоборот, является обратным коэффициентом к фондоотдаче и показывает, сколько основных средств и оборотных средств необходимо для производства одной единицы продукции.

Формула для расчета годовой фондоёмкости (ФЕ) выглядит так:

Фондоёмкость позволяет определить, сколько ресурсов требуется для поддержания производственных процессов и достижения выручки от продаж. Оба эти показателя играют важную роль в финансовом анализе предприятия. Их анализ в динамике и сравнение с аналогичными индикаторами для других компаний в отрасли предоставляет ценную информацию о состоянии и перспективах предприятия.

Следует учитывать, что изменения в фондоотдаче и фондоёмкости могут быть обусловлены различными факторами. Например, рост инфляции может повысить стоимость основных средств и, следовательно, снизить фондоотдачу. А пересмотр технологических процессов и сокращение затрат на производство улучшают как фондоотдачу, так и фондоёмкость.

Важно понимать, что нет универсальных нормативных значений для этих показателей, так как они могут сильно различаться в зависимости от отрасли и стратегии компании. Поэтому анализ фондоотдачи и фондоёмкости всегда требует контекста и сравнения с аналогичными компаниями. В конечном итоге, целью анализа является выявление потенциала для повышения эффективности использования ресурсов и улучшения финансовых результатов предприятия.

3. Значение для инвесторов

Фондоотдача в условиях фондового рынка – это важный показатель, который широко используется инвесторами для оценки доходности и эффективности их инвестиций в различные финансовые активы, такие как акции и облигации. Она показывает процентное отношение между выплаченными дивидендами или процентами и текущей рыночной ценой инвестиции.

Этот показатель выражается в процентах и предоставляет инвесторам информацию о том, какой доход они получают от своих инвестиций в процентном выражении. В процессе финансового анализа важно учитывать, что фондоотдача, сама по себе, не может полностью оценить эффективность использования основных средств компании. Ключевое её значение для держателей акций или облигаций состоит в следующем:

- Оценка доходности. Позволяет оценить, какой процент дохода можно получить от инвестиций. Высокая фондоотдача указывает на более высокий потенциальный доход.

- Сравнение инвестиций. Сравнение показателей различных инвестиций помогает выбирать активы, которые могут приносить более высокий доход по сравнению с другими.

- Принятие решений. Инвесторы используют фондоотдачу для принятия решений о покупке, удержании или продаже ценных бумаг. Например, если данный показатель на акции компании снижается в течение нескольких лет, это может быть сигналом для переоценки инвестиции.

- Предсказание будущего дохода. Исходя из исторических данных, инвесторы могут попытаться предсказать будущий доход от вложений. Это полезно для планирования инвестиционной стратегии.

- Управление риском. Фондоотдача также может служить индикатором стабильности и надёжности инвестиции. Более высокий её уровень может указывать на более высокий риск, связанный с активами.

4. Преимущества и недостатки

Плюсы фондоотдача:

- Эффективность использования ресурсов. Позволяет оценить, насколько эффективно компания использует свои основные средства и оборудование в производственных процессах. Высокий показатель указывает на то, что организация способна производить больше продукции или услуг с относительно небольшими инвестициями в основные средства;

- Планирование и управление ресурсами. Знание фондоотдачи позволяет более точно планировать и управлять ресурсами. Это поможет руководству оптимизировать использование основных средств, распределять бюджеты и улучшать операционные процессы;

- Оценка эффективности инвестиций. Используется для оценки эффективности инвестиций в основные средства. Если показатель фондоотдачи растет, это может быть признаком того, что инвестиции в оборудование и активы были оправданы и привели к увеличению выпуска продукции;

- Сравнение с конкурентами. Фондоотдачу можно сравнивать с показателями конкурентов и среднеотраслевыми значениями. Это позволяет оценить конкурентоспособность и выявить области, где можно повысить эффективность использования активов;

- Развитие и стратегическое планирование. Знание показателей фондоотдачи играет важную роль в стратегическом планировании. Оно помогает определить, какие направления развития следует выбирать, чтобы максимизировать доходность и эффективность.

Минусы фондоотдачи:

- Ограниченность данных. Расчеты требуют наличия точных данных о выпуске продукции (или выручке от продаж) и стоимости основных средств. Не всегда компании могут предоставить полную и достоверную информацию, что может исказить результаты анализа;

- Инфляция и изменения стоимости активов. Данный показатель не всегда учитывает инфляцию и изменения стоимости основных средств. Если стоимость активов значительно меняется со временем, полученные данные будут интерпретированы некорректно;

- Игнорирование временных факторов. Фондоотдача рассчитывается на основе данных за конкретный период времени и не всегда учитывает долгосрочные факторы. Например, предприятие может инвестировать в новое оборудование, которое начнет окупаться только через несколько лет, и это повлияет на показатель в краткосрочной перспективе;

- Не учитывает качество активов. В данном случае сложно получить точную информацию о качестве и состоянии основных средств. Активы могут быть устаревшими или требовать постоянного технического обслуживания, что может снижать их эффективность, несмотря на высокие показатели;

- Сравнение с отраслевыми стандартами. Определение того, что считать высокой или низкой фондоотдачей, зависит от конкретной отрасли и региона. Сравнение с отраслевыми стандартами более информативно, чем анализ только внутренних данных компании;

- Не учитывает рентабельность. Две компании могут иметь одинаковую фондоотдачу, но разную прибыльность, что важно для инвесторов;

- Не всегда отражает потребности рынка. Высокий показатель не всегда гарантирует, что продукция находит спрос на рынке. Нередко спрос возникает из-за недостатка конкуренции или монопольного положения на рынке.

Заключение

Фондоотдача – важный финансовый показатель, отражающий эффективность использования основных средств и ресурсов в бизнесе. Он позволяет оценить, насколько предприятие эффективно преобразует свои активы в продукцию или услуги. Важно учитывать, что её следует анализировать в контексте других финансовых данных и сравнивать с отраслевыми стандартами для более полного понимания финансовой производительности.