Самыми популярными и ликвидными ценными бумагами на фондовой бирже являются — акции. С ними чаще всего происходят крупные спекуляции, в них инвестируют крупные фонды и инвесторы.

Ежедневно можно услышать в экономических новостях по телевизору про падение или рост биржевых котировок. В экономических новостях всегда есть информация об изменениях российских фондовых индексов ММВБ и РТС, которые являются прямыми отражениями стоимости крупнейших компаний в стране. В этой статье мы поговорим на темы:

- Что такое акции, как они появляются;

- Виды и типы акций;

- Зачем покупать акции;

- Какими правами обладают акционеры;

- Какие факторы влияют на цену акций;

1. Что такое акции простыми словами

2. Зачем покупать

3. Обыкновенные и привилегированные акции

4. Размеры пакетов и их возможности

5. Где обращаются акции

6. Как купить и продать акции

7. Что влияет на их цену

8. Голубые фишки, акции второго и третьего эшелона

9. Что такое free float

10. Виды стоимости

11. Риски

1. Что такое акции компании простыми словами

Права владельцев имеет юридическую и законодательную силу (от латинского "actio" — "право"). Держателей называют акционерами или совладельцами компании.

Акционеры получают дивиденды и имеют возможность принимать участие на ежегодных годовых собраниях (ГоСА).

Акции относят к эмиссионным ценным бумагам. Процесс выпуска называют эмиссией. Эмитентом может быть любое акционерное общество (АО), которое пожелает провести эмиссию.

В процессе эмиссии продажа первым акционерам происходит по номинальной цене. Эти деньги будут составлять уставной капитал общества, его ещё называют "акционерным капиталом".

Процент бизнеса, которым владеет акционер зависит от его доли в общей эмиссии. Например, если выпущено 1 млн, а акционер владеет 10 тыс. штук, то его доля составляет 1%.

В случае ликвидации предприятия акционеры получают компенсацию от продажи активов компании.

Долги компании не переходят к ним в случае банкротства компании.

Любое физическое лицо может стать акционером, купив хотя бы одну акцию на фондовой бирже. Чуть ниже будет дано пошаговое описание, как это сделать.

В физическом виде (бумажном) ценные бумаги больше не выпускаются. Для этого используется электронный способ хранения в реестре акционеров (депозитарии), что гораздо удобнее для всех участников.

Рыночная капитализация (MCAP) — это стоимость всей компании. Её легко посчитать. Необходимо умножить количество акций на рыночную стоимость по текущему курсу (цене последней сделки на бирже).

Формула капитализации:

2. Зачем инвесторы покупают акции

Зачем покупать акции? Существуют ряд веских причин, которые объясняют желание многих инвесторов стать акционерами:

- Возможность заработать на росте акций. Стоимость бизнеса склонна к росту на большом промежутке времени. Если взять в среднем 10 лет, то средний заработок получается в районе 10-20% годовых, что заметно больше доходности по банковским депозитам.

- Получать дивиденды по акциям. Многие компании платят солидные дивиденды в размере 6-10% годовых. Это даёт возможность получать хороший ежегодный доход. При этом ещё идёт заработок на курсовом росте.

- Возможность управлять предприятием. Для этого нужно стать крупным акционером, чтобы иметь большое число голосов на собрании. Иначе этот плюс остаётся незаметным для небольших держателей.

- Обладают большой ликвидностью. Можно быстро получить наличные деньги, продав пакет ценных бумаг по рыночной цене с символической комиссией. Брокеры берут 0,035% и менее от торгового оборота. Точная размер комиссии зависит от дневного объёма.

- Инвестиции в акции — это практически единственный, а главное доступный для всех способ сохранить платёжеспособность капитала.

- Можно стать совладельцем процветающего бизнеса, вместо того, чтобы самостоятельно открывать своё дело. Например, по той же франшизе потребуется уделять своему делу всё свободное время (по-крайней мере в начале).

- Из чего складывается доходность акций;

- Дивидендная стратегия;

- Стратегии покупки акций;

- В какие акции лучше инвестировать;

- Когда покупать и продавать акции;

3. Два виды акций: обыкновенные и привилегированные

Принято выделять два основных вида акций:

- Обыкновенные (на сленге "обычка" или "простые"). В названии на конце добавляются "ао";

- Привилегированные (на сленге "префы"). В названии часто используется добавление "ап", "пр" или "-п" на конце. Например, Сбербанк ап, Ростелеком ап, Транснефть-п;

Объём эмиссии привилегированных ценных бумаг не может превышать 25% от общего количества. В большинстве случаев компании не делают эмиссию префов.

Рассмотрим в чём основные отличия обыкновенных акций от привилегированных.

Сравнительная таблица обыкновенных и привилегированных акций

| Обыкновенные | Привилегированные | |

|---|---|---|

| Размер дивидендов | Обычно меньше, чем у префов. | Более высокий процент дивиденда в расчёте на одну акцию. |

| Порядок выплаты дивидендов | Одинаково | |

| Права акционеров при ликвидации | Право после удовлетворения префов. | Первостепенное право на имущество после кредиторов и облигаций. |

| Голосование на годовых собраниях | Имеют полное право (число ценных бумаг = число голосов). | Если дивиденды не платятся, то имеют также право голоса. |

Редко, когда на фондовой бирже присутствуют обыкновенные и привилегированные ценные бумаги одной компании. На первом плане всегда стоят обычные акции. Крупным акционерам важнее контролировать бизнес, чем получать больший процент по дивидендам.

На мировом рынке чаще всего цена обычных акций дешевле привилегированных. В России ситуация противоположная.

- Отличия привилегированных и обыкновенных акции;

- Сбербанк обычка или префы — что выгоднее накапливать;

1. Казначейские акции (англ. "treasury stock") — это ценные бумаги, находящиеся в собственности эмитента. Они не обладают правом голоса, не наделены преимущественными правами, не участвуют в распределении дивидендов и разделе имущества в случае ликвидации бизнеса.

2. Квазиказначейские — это казначейские акции, которые были перемещенные в дочернюю компанию.

Инвесторы делят компании ещё на следующие виды:

- Дивидендные (Dividend stocks) или дивидендные аристократы. Так называют компании, которые стабильно ежегодно платят дивиденды. При этом периодически, повышая их абсолютный размер и не понижают даже в года с низкой прибылью. Таких акций много в США, на нашем рынке нет таких устоявшихся традиций.

- Стоимостные компании (Value stocks) или недооценённые. Недорогие по базовым мультипликаторам. Знаменитый инвестор Уоррен Баффетт покупал всю жизнь именно такие, но при условии, что бизнес понятен и будет стабильно генерировать прибыль ещё долгие годы.

- Компании роста (Growth stocks). В основном все IT-компании и другие маленькие компании.

По возможности свободно торговать:

- Котируемые (имеют листинг на фондовой бирже);

- Некотируемые;

По владению:

- Именные (все владельцы регистрируются в реестре АО);

- На предъявителя (на нашем рынке только этот тип);

По форме:

- Документарные;

- Бездокументарные;

4. Пакеты акций и возможности, которые они дают

Фондовый рынок позволяет покупать крупные пакеты акций, которые находятся в свободном обращении. Существуют коэффициент free-float (фри флоат), показывающий процент ценных бумаг в свободном обращении. Размеры пакетов можно классифицировать на следующие:

- Миноритарный (диапазон от 1% до 25%);

- Блокирующий (диапазон от 25% + 1 шт до 50%);

- Контрольный (диапазон от 50% + 1 шт);

В зависимости от количества общей эмиссии ценных бумаг, их владельцы обладают следующими правами:

- Менее 1% даёт возможность ознакомиться со списком прочих акционеров.

- 2% позволяют вносить вопросы в повестку общего собрания акционеров и предлагать кандидатов в совет директоров и ревизионную комиссию.

- 10% дают право на созыв внеочередного собрания акционеров и проведение аудиторской проверки.

- 25%+1 и более даёт возможность блокировки решения на ГоСА.

- 50%+1 даёт возможность принимать все решения единолично в рамках закона.

Более подробно про контрольные пакеты и их возможности читайте в статье:

4. Где обращаются акции

Акции обращаются на фондовых биржах. В России существовали две крупные биржи: ММВБ и РТС. В 2012 г. они объединились в одну единственную, которая получила название "Московская биржа". Сейчас также набирает оборот Санкт-Петербургская биржа, где торгуются иностранные акции в долларах.

На фондовой бирже происходят все торговые операции: выставление заявок, продажа и покупка акций. У ликвидных компаний обороты торгов достигают десятков миллиардов рублей в день.

Далеко не все акции торгуются на бирже. Процесс выхода на биржу называют IPO (первичное публичное предложение). Этот процесс не такой простой. Существует ряд требований, которым должна удовлетворять компания. Большинство рядовых бизнесов не в состоянии удовлетворить им. К тому же не все эмитенты желают выходить на открытые торги.

Процесс добавления новых акций на бирже называют "листингом", а удаление "делистингом".

Если компании нету в листинге, то можно подать заявку на внебиржевом рынке. Фактически сделки осуществляются вручную между покупателем и продавцом. Посредником также выступают брокеры.

Одна компания может торговаться на разных биржах. Например, чтобы устранить разницу в страновых законодательствах, придумали депозитарные расписки, они представляют обязательства фактически являясь акциями. При этом компания может иметь разные биржевые тикеры на разных биржах.

Рассмотрим пошаговую инструкцию как можно купить акции частному лицу.

6. Как купить и продать акции — пошаговая инструкция

Чтобы приобрести акции на Московской бирже необходимо сначала заключить договор с лицензированным брокером. Я рекомендую работать со следующими надёжными брокерами в РФ (сам работаю через них):

Финам (акция: тариф Free Trade торговля без комиссии навсегда)

БКС Брокер

У них самые лучшие торговые условия для совершения операций, самые низкие комиссии. Бесплатное пополнение и снятие средств. Есть квалифицированные поддержка. Для торговли доступны все финансовые инструменты на бирже. Можно зарегистрироваться сразу у двух брокеров, поскольку никто не запрещает работать от нескольких брокеров.

Алгоритм покупки акций:

- Регистрация на сайте брокера;

- Прикрепление копии паспорта, ИНН (отправляете в личном кабинете);

- Открытие брокерского счёта (через личный кабинет);

Пополнить банковский счёт брокера можно любым удобным способом. Для экономии времени рекомендую пользоваться дебетовой картой Тинькофф, поскольку все межбанковские переводы происходят без комиссий. С банковского счёта возможно перевести деньги на брокерский и через 5 минут средства уже будут на бирже. Это делается в режиме онлайн. Деньги поступят на биржу моментально. Читайте обзор про карту Тинькофф.

Брокер предоставит доступ к программе QUIK и приложениям (на Android и iOS). Например, большинство частных инвесторов использует мобильное приложение "Финам Трейд" для торговли, поскольку нет возможности всегда быть за компьютером.

На фондовой бирже можно выставлять заявки (лимитные и рыночные) на покупку. После совершения сделки акции моментально будут отображены на брокерском счёте.

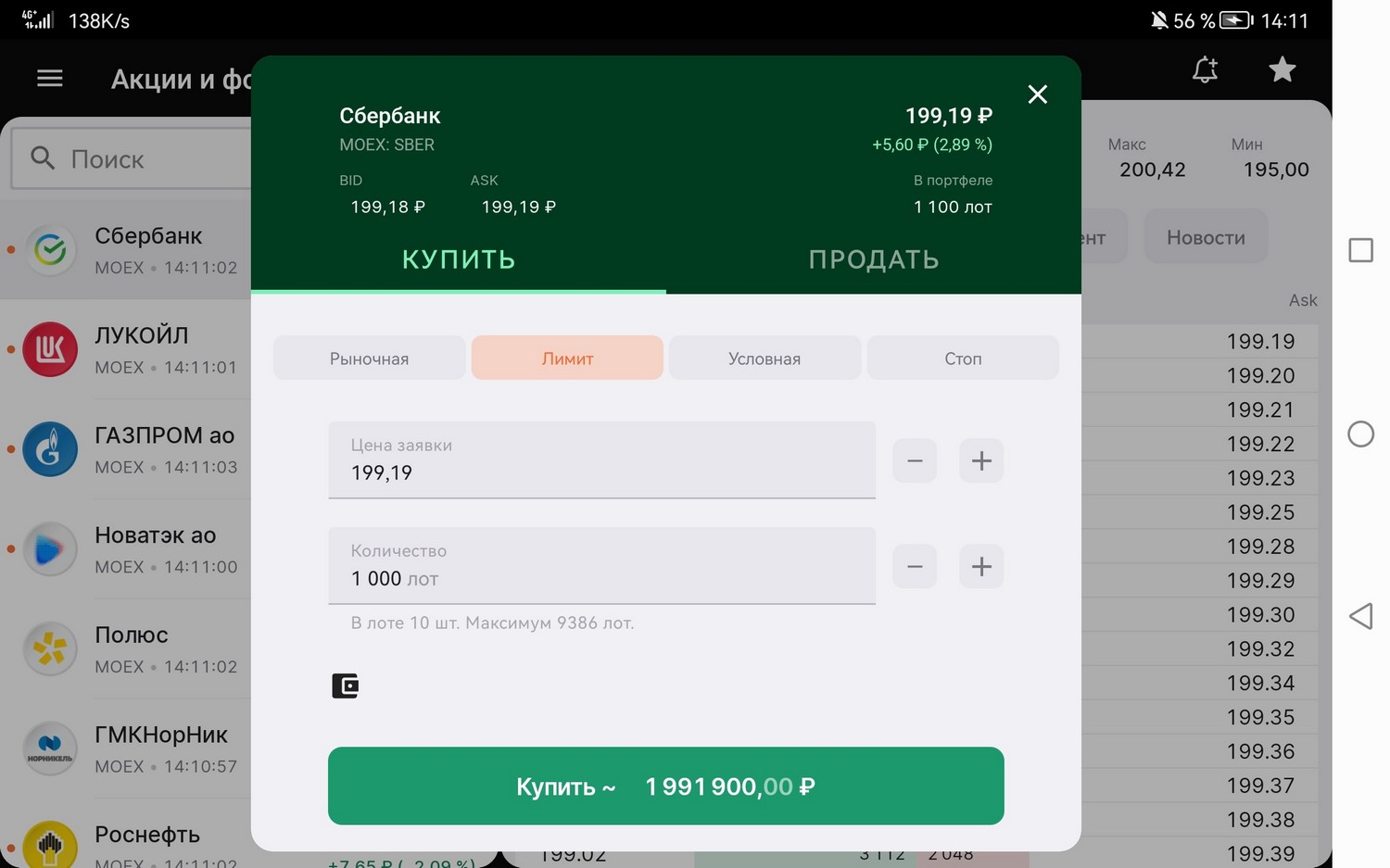

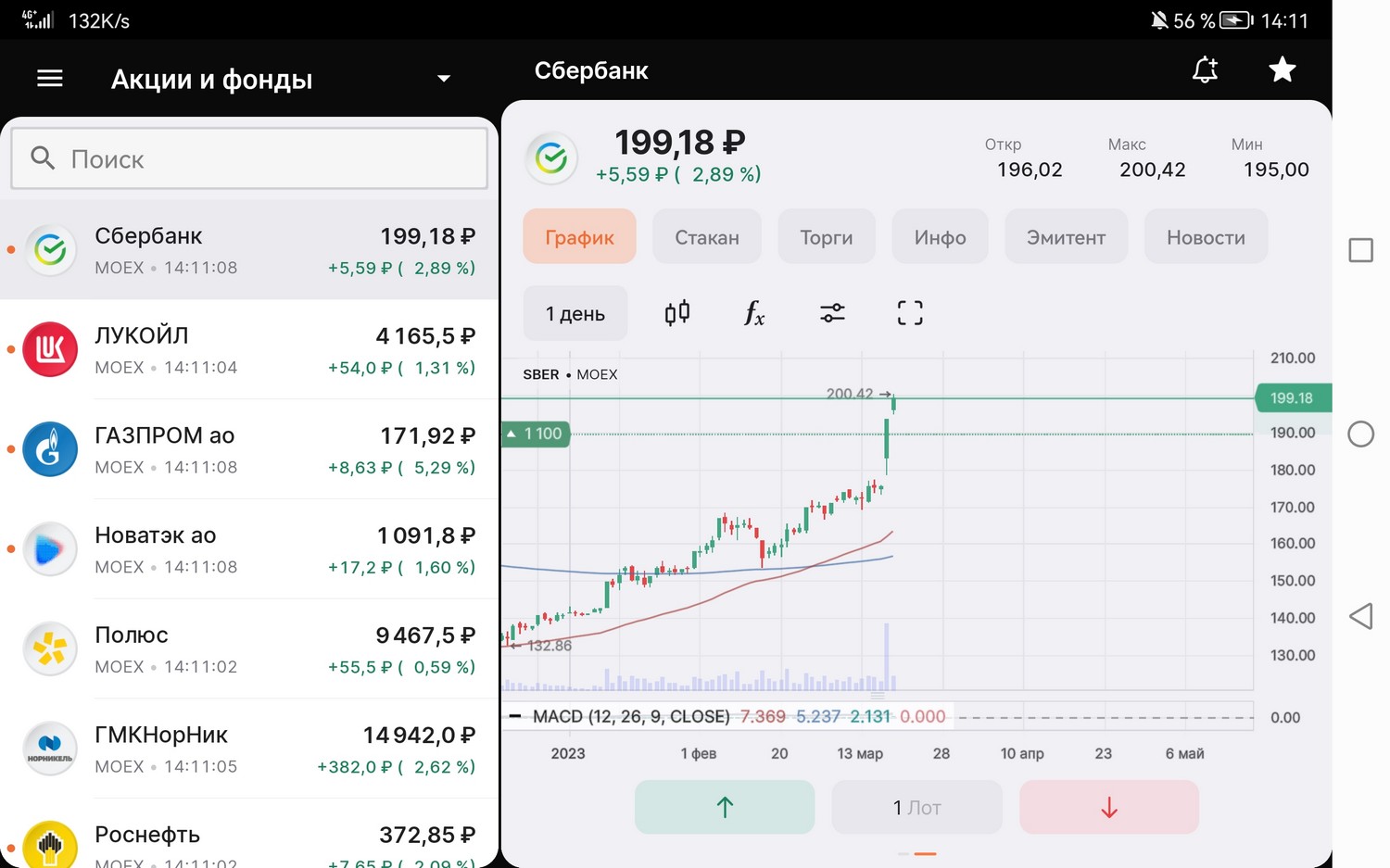

Например, интерфейс покупка акций Сбербанка (SBER) через приложение "Финам Трейд" (брокер Finam) выглядит так:

В приложении есть удобная возможность просмотреть текущий график торгов:

Если нет возможности отправить заявку, то можно позвонить брокеру и сделать это по телефону. По вашей просьбе, брокер бесплатно выставит заявку за вас.

Вы сами выбираете, что купить, по какой цене и когда продать. Никто не смеет указывать вам.

После покупки акций на бирже в электронный реестр заносятся данные о том, что такой-то человек владеет столькими ценными бумагами такой-то компании. Поскольку торги проходят по системе торгов Т+2, то в реестр акционеров запись заносится с опозданием на два дня.

Примечание: с 1 августа 2023 года режим торгов для акций и фондов меняется на Т+1.

Таким же образом можно купить иностранные акции, которые присутствуют на Санкт-Петербургской бирже. На 2020 г. представлено более 1600 иностранных ценных бумаг (акции, депозитарные расписки и еврооблигации).

7. Что влияет на цену акции — внутренние и внешние факторы

Стоимость акции формируется на бирже исходя из спроса и предложения. Рынок очень волатилен, особенно в периоды выходов отчётностей, заседаний Центральных Банков. За один день цена может взлететь и упасть на несколько процентов. Устойчивые длительные тренды без каких-либо резких движений в обратную сторону встречаются редко. Чаще всего рынки движутся импульсивно. Например, +5%, -2%, +4%, -6%, +10%, -3%, +4% и т.д.

Рассмотрим какие факторы оказывают влияние на стоимость акции.

7.1. Внутренние факторы

- Доходы компании и их динамика (EBITDA, Cash flow, Free Cash Flow);

- Конкурентоспособность;

- Расходы на развитие предприятия (CAPEX/OPEX). Как правило, если они большие, то это негативно для компании;

- Размер дивидендов (очень важный фактор);

- Макроэкономические показатели ( ROE, EPS, мультипликаторы: P/E, P/BV, ROE, EV/EBITDA, Долг/EBITDA, P/S);

- Слухи о важных событиях в жизни предприятия;

- Сделки М&A (слияние и поглощение);

- Обратный выкуп акций (buyback);

- Увеличение веса в фондовом индексе;

- Изменение веса в MSCI Russia (глобальный индексный фонд);

- Проведение обратного выкупа (buyback);

7.2. Внешние факторы

- Общая динамика мировых фондовых индексов США, Европы, Азии;

- Законодательство, налоги, НДПИ;

- Общая экономическая ситуация;

- Кредитный рейтинг страны и предприятия;

- Курсы валют;

- Цены на сырье/услуги;

- Ключевые ставки ЦБ. Самой важной ставкой в мире считается в США. Её устанавливает ФРС;

Более подробно про этот вопрос можно прочитать в отдельной статье:

8. Голубые фишки, второй и третий эшелон

Принято разделять акции по размеру капитализации и ликвидности на несколько групп. Самыми ликвидные и крупные компании относят к группе голубых фишек (Blue chips). Это по праву лидирующие предприятия в стране. Они же самые надёжные и крупные.

Акции второго эшелона относятся к менее ликвидным и надёжным. Но тем не менее это также устоявшиеся фирмы, которые имеют интерес со стороны фондов и инвесторов.

Что касается третьего эшелона, то здесь возникают серьёзные проблемы с ликвидностью. Торговый оборот нередко равен нулю, а стакан с заявками может быть почти пуст в прямом смысле. Разница между ценой покупки и продажи образует большой спред. Бывают случаи, что нет заявок даже в диапазоне 20%. То есть нельзя не купить, не продать по справедливой цене.

В нашей стране голубыми фишками считаются следующие ценные бумаги:

| Компания | Тикер | Всего акций |

|---|---|---|

| Сбербанк | SBER | 21 586 948 000 |

| Газпром | GAZP | 23 673 512 900 |

| Лукойл | LKOH | 692 865 762 |

| ГМК Норникель | GMKN | 153 654 894 |

| Yandex | YNDX | 356 139 153 |

| НОВАТЭК | NVTK | 3 036 306 000 |

| Магнит | MGNT | 97 593 000 |

| Роснефть | ROSN | 10 598 177 817 |

| МТС | MTSS | 1 998 381 575 |

| Сбербанк ап | SBERP | 1 000 000 000 |

| Северсталь | CHMF | 837 718 660 |

| АЛРОСА | ALRS | 7 364 965 630 |

| ВТБ | VTBR | 12 960 541 337 338 |

| НЛМК | NLMK | 5 993 227 240 |

| Татнефть | TATN | 2 178 690 700 |

| Сургутнефтегаз | SNGS | 35 725 994 705 |

| Тинькофф Банк | TCSG | 199 305 492 |

| Polymetal | POLY | 470 230 200 |

| ММК | MAGN | 11 174 330 000 |

| ИнтерРАО | IRAO | 104 400 000 000 |

| Полюс | PLZL | 133 968 000 |

| Система | AFKS | 9 650 000 000 |

| Сургутнефтегаз пр | SNGSP | 7 701 998 235 |

| РУСАЛ | RUAL | 15 193 014 862 |

| Московская Биржа | MOEX | 2 276 401 458 |

| ФосАгро | PHOR | 129 500 000 |

| Татнефть префы | TATNP | 147 508 500 |

| FIVE group retail | FIVE | 271 572 872 |

| Аэрофлот | AFLT | 2 396 717 652 |

| Транснефть ап | TRNFP | 1 554 875 |

| РусГидро | HYDR | 440 302 702 379 |

| Газпромнефть | SIBN | 4 741 299 639 |

| ПИК | PIKK | 660 497 344 |

Новичкам следует начинать знакомство с торговлей на бирже с них. Второй и третий эшелон более рискованный, следуют сначала набраться опыта с голубыми фишками.

- Как выбрать акции самостоятельно;

- Как составить инвестиционный портфель;

- Лучшие акции для спекуляции;

- Лучшие акции российских компаний;

- Инвестиционные идеи на российском рынке;

9. Что такое акции в свободном обращении (free float)

Иногда можно встретить загадочный термин "free float" (фри флоат). Что он показывает?

Free float отражает процент акций, который находится в свободном обращении (иногда говорят процент в свободном плаванье). Эта часть ценных бумаг, которая не контролируется крупными инвесторами, а принадлежит миноритарным акционерам.

Какая часть будет находится во free float решают крупные акционеры. Чем больше этот показатель, тем выше ликвидность акции на бирже. В целом считается, что чем выше free float, тем лучше. В этом случае к компании будет больше интереса со стороны частных инвесторов, фондов.

Есть известный закон "чем меньше предложения на рынке, тем больше спрос". Если в свободном обращении находится всего 1% ценных бумаг, то такой маленькой долей можно легко манипулировать, поднять цену или наоборот, её опустить. А кто захочет владеть активом, где им могут так легко манипулировать в своих интересах?

Также free float влияет на то, будет ли акция включена в фондовый индекс ММВБ. С 2017 г. это является одним из критериев для всех эмитентов. Точное требование звучит: доля в свободном обращении не должна быть меньше 5%.

Free float оказывает решающее влияние на включение в важнейший индекс MSCI Russia и его вес в нём. А это оказывает влияние на объём закупки мировых ETF фондов и деньги пассивных индексных фондов.

В России самый большой free float у ценных бумаг Яндекса (96%), Магнита (71%), Лукойла (55%), Детского мира (70%).

10. Виды стоимости акций

Есть следующие виды стоимости:

- Номинальная — эталонная стоимость, сколько стоила в момент IPO. Ещё говорят базовая. Может сильно отличаться от текущих цен.

- Эмиссионная — стоимость в момент размещения на биржу. Разница между номинальной и эмиссионной стоимостью называются эмиссионной выручкой при размещении;

- Рыночная — текущая цена на фондовом рынке;

- Балансовая — частное от деления чистых активов компании на число акций в обращении;

- Ликвидационная — оценка бизнеса на момент ликвидации;

- Оценочная (для определения налога на собственность);

- Стоимость для инвестора;

- Справедливая стоимость — на основе мультипликаторов и сравнения с аналогичными бизнесами из этого сектора;

- Как рассчитать справедливую цену акции;

- Циклические акции;

- Принципы покупки акций по книге "Разумный инвестор";

11. Риски акций — можно ли потерять деньги

Акционеры являются инвесторами, поскольку они ожидают от своих вложений прибыль. Инвестиции всегда несут риски. Акции не стали исключением. Какие риски есть у акционеров:

- Падение стоимости. Поскольку бизнес может пострадать из-за каких-то форс-мажоров, санкций и прочее, то есть риски падения цены. Инвестор может понести значительные убытки, если будет хранить все свои сбережения в одной компании, а её котировки сильно рухнут;

- На цену оказывают влияние политика и геополитика, вмешательство государства и законы;

- Риски малоликвидных компаний. По ним может быть совершенно пустой стакан и просто не будет возможности продать даже с большим дисконтом;

- Риск банкротства. От этого никто не застрахован, поэтому при выборе активов следует предварительно изучить её отчёты по МСФО и РСБУ;

Смотрите также видео:

Смотрите также видео "что такое акции":

Супер статья, спасибо за ваш труд! Думаю, что любая блондинка теперь поймёт, что такое акции и зачем их покупать.