Владельцы акций являются прямыми совладельцами бизнеса. Эта фраза звучит очень красиво, но рядовых инвесторов и акционеров прежде всего интересует на какую доходность акций стоит рассчитывать. Сколько денег принесут такие вложения? На что можно рассчитывать в обозримом будущем и на долгосрочной перспективе.

В этой статье мы подробно разберёмся от чего зависит прибыльность вложений в акции и как её можно примерно рассчитать.

1. Из чего складывается доходность акций

2. Дивидендная доходность

3. Курсовой рост компании

4. Формула полной доходности акции

5. Как рассчитать будущую доходность акций

6. Факторы влияющие на доходность акций

7. Как выбрать компании, которые принесут наибольшую прибыль

1. Из чего складывается доходность акций

Доходность акций формируется за счёт двух составляющих:

- Курсовой рост;

- Дивиденды;

Про курсовой рост понятно. За счёт инфляции всё дорожает, в том числе и стоимость бизнеса. Тем более он расширяется и развивается со временем. С размером дивидендов вопрос несколько сложнее.

Разные компании придерживаются разных дивидендных политик. Например, кто-то активно платит дивиденды из года в год, а кто-то вкладывает всю прибыль в развитие бизнеса.

Многие компании используют альтернативный вариант вложений в виде обратного выкупа (байбэк, buyback). Они уменьшают количество акций в обращении, тем самым увеличивая прибыль на каждую.

Зачастую вместо выплаты дивидендов совет директоров может рекомендовать осуществить бай-бэк (buy back). По факту акционерам это даже выгоднее, поскольку если осуществить выплату дивидендов, то будет автоматически удержан налог на прибыль. Если же произойдёт рост котировок, то долгосрочные держатели не будут платить налога до продажи.

Для российских инвесторов есть налоговая льгота: если удерживать акцию в течении 3 лет и более, то можно не платить налог на прибыль с курсовой разницы.

В зависимости от целей инвестора он принимает решение в какие компании лучше вложить деньги:

- Дивидендные (платят солидные дивиденды). Хорошо подойдут для инвесторов, которые нуждаются в ежегодных поступления от инвестиций или же как источник пассивного дохода. Есть люди, которые сознательно покупают только этот класс активов, чтобы создать себе дополнительный доход на пенсии. Чаще всего это сырьевые компании, телекомы, коммунальные службы.

- Акции роста (растут в цене быстрее фондового индекса). Эти компании активно расширяют свой бизнес, наращивают свою прибыль, которая в основном тратится на дальнейшее расширение. При этом дивиденды либо минимальны, либо отсутствуют. Чаще всего это IT-компании. В такие компании хорошо вкладывать на длительный горизонт (от 1 года и более).

На фондовом рынке торгуются множество компаний. Поэтому есть из чего выбрать из каждого вида.

Читайте также:

- Стратегии покупки акций;

- Как начать инвестировать с любой суммой;

- Как составить инвестиционный портфель;

- Сколько можно заработать на акциях;

- Акции роста или стоимости — что доходнее;

2. Дивидендная доходность акций — как посчитать

Является одной из самых предсказуемых прибылей. По-крайней мере в обозримом будущем (следующий год). В конце года по отчётам МСФО уже понятно какой размер выплаты стоит ожидать акционерам в следующем году по большинству ценных бумаг.

У большинства компаний есть дивидендная политика, которой они придерживаются.

Формула дивидендной доходности:

Иногда ещё называют текущей доходностью акции.

При долгосрочных инвестициях дивидендный доход рассчитывается за несколько лет. Для этого нужно просто сложить все полученные дивиденды и разделить на цену покупки. Также нужно не забыть вычесть налог. Инвестор получает выплаты уже с учтённым налогом 13%.

Инвестору следует изучить историю выплат. Если она стабильно росла, то можно сделать предположение о дальнейшем росте. Компании, повышающие дивиденды из года в год называют «дивидендными аристократами». В мире существует не так много таких акций (например, сеть ресторанов быстрого питания Макдональдс).

Традиционно большие выплаты получают владельцы привилегированных акций (префы). Их акции не имеют право голоса на годовых общих собраниях акционеров (ГоСА), но зато это компенсируется большей прибылью по дивидендам. Поэтому рядовым держателям выгоднее держать в своём инвестиционном портфеле префы.

Иногда дивидендные акции иногда называют "квази-облигациями", поскольку инвесторы получают из года в год почти фиксированные выплат, как купонная прибыль по облигациям. Например, к таким компаниям можно отнести МТС, Ростелеком, Русгидро, Юнипро.

Если говорить про цифры, то на момент 2021 г. российские компании обладают самой высокой дивидендной доходностью в мире (в среднем 8,0%). В США этот показатель значительно скромнее: 1-3%.

- Дивидендная стратегия покупки акций — подробное описание;

- Дивидендная доходность российских компаний;

- Как заработать деньги на дивидендах;

3. Акции роста — как посчитать доходность

Формула дохода на росте курса:

Будущей курсовой рост компании рассчитать очень сложно даже опытным инвесторам. Конечно, можно воспользоваться техническим анализом, но как показывает практика такой подход не работает при долгосрочных оценках. На стоимость ценных бумаг влияет множество мировых событий. Естественно, что графический анализ не может никак предугадать их в будущем.

- Фигуры технического анализа;

- Свечные модели и паттерны на примерах;

- Пин-бар в трейдинге;

- Дивергенция и конвергенция в трейдинге;

Для оценки курсового роста стоит прежде всего смотреть на фундаментальные показатели. Растут ли они? Какова динамика роста прибыли? Есть ли новые рынки, которые способы повысить прибыльность? Чтобы ответить на эти вопросы стоит провести тщательный анализ (в следующем разделе мы расскажем какие конкретно показатели являются ключевыми).

Например, компании телекомов, коммунальные не показывают сильного курсового роста, потому что клиентская база уже создана и расти дальше уже проблематично. Зато такие компании платят хорошие дивиденды. Покупая их, инвестору стоит рассчитывать лишь на этот денежный поток, поскольку биржевые котировки будут вряд ли значительно расти.

Также вряд ли будут активно расти компании, которые уже являются лидерами на рынке и почти полностью захватили его.

4. Формула полной доходности акции

Складывая дивидендную доходность и прибыль от роста курсовой стоимости, инвесторы смогут рассчитать полную доходность акции:

Где:

- Di — дивидендные выплаты в i-ом году;

- pi — рыночная цена в i-ом году;

- p — цена покупки;

- T — число лет владения;

В последнее время дивиденды стали приносить меньше прибыли, чем курсовой рост. Ниже таблица с историей это подтверждает

| Страна | Годы | Полная доходность, % | Дивидендная составляющая, % | Курсовая составляющая, % |

|---|---|---|---|---|

| США | 1802-1900 | 5,89 | 5,18 | 0,71 |

| 1901-2000 | 9,81 | 4,84 | 4,97 | |

| 1950-2005 | 12,1 | 3,8 | 8,3 | |

| Великобритания | 1800-1900 | 4,69 | 3,91 | 0,79 |

| 1901-2000 | 8,91 | 4,93 | 3,98 | |

| 1950-2005 | 12,7 | 5,1 | 7,6 | |

| Германия | 1870-1913 | 6,92 | 5,59 | 1,33 |

| 1901-2000 | 5,82 | 1,91 | 3,91 | |

| 1950-2005 | 12,3 | 3,3 | 9,0 |

Эти доходности актуальны для инвесторов, придерживающихся стратегии купи и держи или пассивного индексного инвестирования.

5. Как рассчитать будущую доходность акций

Точно предсказать будущее невозможно. Можно лишь доверится статистике и посмотреть прошлые данные. Так можно обнаружить, что в среднем акции растут на 10-15% в год (с учётом выплаты по дивидендам).

Какие-то компании растут быстрее, какие-то медленнее. Но в среднем по рынку доходность акций получается 12-15%. Фондовые индексы являются отражением общей динамики без учёта дивидендов.

Чтобы получить максимальную доходность от акций, их следует тщательно выбирать. Иногда стоит делать ребалансировку портфеля. Всё же компании и их бизнес могут менять свою направление и в целом перспективность.

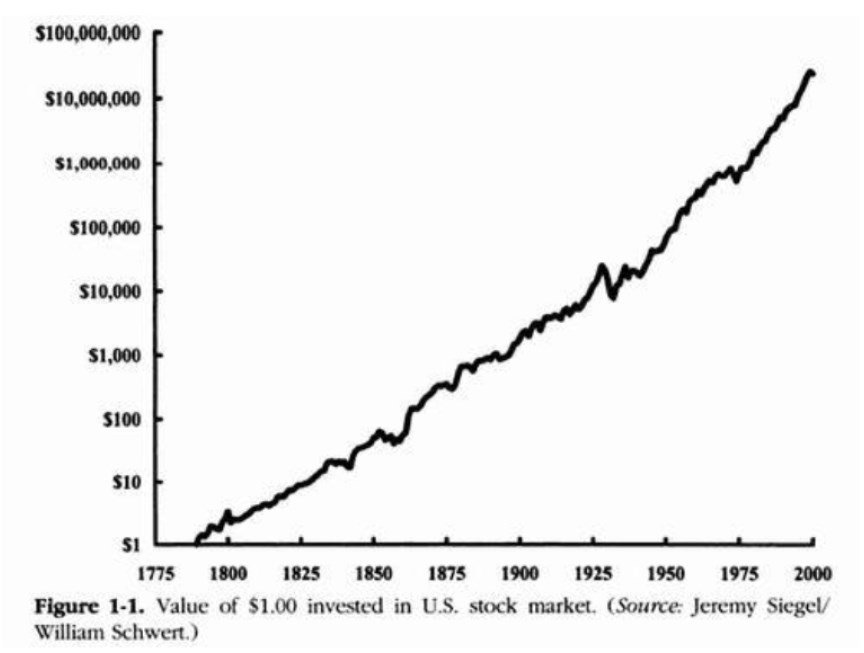

Ниже представлены результаты инвестирования $1 в акции США в начале 1800 года. За 200 лет стоимость активов достигла бы $10 млн.

Большим потенциалом роста обладают небольшие компании (с небольшой рыночной капитализацией). Компании относящиеся к голубым фишкам растут не так быстро из-за того, что их бизнес не так лёгко масштабируется, как у небольших фирм. Но и риски у маленьких компаний выше.

Существует мультипликатор P/E с помощью которого оценивается за сколько лет компания может окупить себя, исходя из текущей прибыли. Если поменять местами числитель и знаменатель, то получится средняя годовая доходность: E/P. Например, если P/E = 7, то E/P = 0,143 (14,3% годовых).

Но считать доходность акций через коэффициент E/P будет заблуждением. Это лишь теория. На практике у компании есть куча накладных расходов. Помимо этого не стоит забывать, что на цены акций прежде всего влияет инвестиции со стороны фондов. Если их нет, то компания будет почти всегда недооценённой.

Доходность в прошлом не является гарантией на будущее. Это стоит всегда учитывать.

6. Факторы влияющие на доходность акций

В качестве завершения статьи перечислим какие факторы влияют на доходность акций.

- Финансовые показатели компании. Невозможно предсказать какие прибыли будут в будущем. Вполне возможно, что появятся какие-то внешние факторы сильно влияющие на доходность бизнеса, которые просто невозможно сейчас предсказать;

- Кредитный рейтинг эмитента. Чем он выше, тем дешевле для него будут обходиться кредиты, а значит ему легче развиваться. Плюс к тому же крупные инвестиционные фонды вкладывают средства в эмитентов с высокими кредитными рейтингами;

- Инвестирование денег со стороны зарубежных фондов. Зарубежные инвесторы вкладывают в наш рынок через ETF на MSCI Russia. Таким образом, акции, входящие в индекс MSCI Russia, автоматически притягивают деньги пассивных инвесторов;

- Увеличение веса в индексе ММВБ. Если вес увеличивается, то российские индексные фонды (ПИФы, ETF) начинают докупать этот актив;

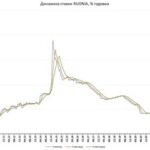

- Ключевая процентная ставка ЦБ. Если она снижается, то акции склонны к бурному росту;

- Рост экономики в стране (ВВП);

- Уровень инфляции;

- Стабильность курса национальной валюты;

- Отсутствие санкций;

- Уровень налогообложения;

- Программа байбэка;

- Прозрачное корпоративное управление;

- Гашение казначейских акций;

К сожалению, многие из этих факторов не поддаются долгосрочному прогнозированию.

- От чего зависит цена акций;

- Инвестиции в акции;

- Как купить ценные бумаги — подробное описание;

- Можно ли заработать на бирже;

- Как придумать стратегию для торговли на бирже;

7. Как выбрать акции, которые принесут наибольшую прибыль

Для начала стоит отметить тот факт, что занимаясь отбором акций, инвестор берёт на себя риски "промаха". Какая бы не была хорошая компания по фундаментальным параметрам, перспективам развития и прочее — всё это лишь прогнозы. Иногда прогноз может оказаться ошибочным. В этом случае котировки могут проигрывать фондовому индексу или вовсе начать падение.

Чтобы исключить подобные риски в мире широко применяется пассивное индексное инвестирование. Эти фонды называются ETF. Они представляют биржевой актив, который свободно обращается на бирже. Его можно покупать и продавать как обычные акции. Большим преимуществом является то, что он стоит недорого и содержит акции тех же пропорциях, что они находятся в индексе.

Комиссия ETF уже включена в стоимость. Она довольно маленькая и составляет около 0,1-0,5%, что не заметно с учетом огромной экономии на комиссии за торговые операции при самостоятельной ребалансировке.

- ETF фонды — вопросы и ответы;

- Доходность ETF на московской бирже;

- Сравнение ETF и БПИФ — сходства и различия;

- Что прибыльнее: купить ETF или акции;

Если инвестор самостоятельно формируете свой портфель, то должен помнить про диверсификацию рисков: купить не один актив, а несколько. Таким образом, риски "промаха" снижаются в несколько раз.

Советую ознакомиться со следующими статьями:

- Как выбирать недооцененные акции по мультипликаторам;

- Как выбрать акции;

- Правила диверсификации портфелей;

- В какие акции лучше инвестировать;

- Когда покупать и продавать акции;

Итак, как же выбрать акции, которые окажутся самыми прибыльными и доходными?

Существуют специальные коэффициенты — "экономические мультипликаторы", которые позволяют быстро оценить насколько дорого или дешево стоит компания. Вот список самых распространенных:

- P/E. Показывает сколько чистой прибыли стоит компания. Рекомендуемое значение не более 5.

- P/BV. Отношение капитализации к балансовой стоимости. Не более 2.

- P/S. Отношение капитализации к объёмам продаж. Не более 3.

- EV/EBITDA. Похож на P/E, но со своими особенностями. Не более 7.

- Долг/EBITDA. Показывает за сколько лет компания сможет погасить свои долги. Не более 3.

Также важна динамика этих показателей. Если они улучшаются со временем, то это очень хороший признак. Компании надо сравнивать из одних отраслей.

Помимо этих базовых мультипликаторов есть показатели по которым можно оценить доходность (эффективность) компании:

- EBITDA ("Earnings before Interest, Taxes, Depreciation and Amortization" — "прибыль до уплаты процентов по кредитам, налоговых и амортизационных отчислений"). Важно, чтобы она росла из квартала в квартал.

- Cash flow. Совокупность денежных средств в компании, куда включены все притоки (прибыль) и оттоки (затраты).

- Свободный денежный поток (Free Cash Flow). Сколько денег остаётся у акционеров после всех операционных и капитальных затрат.

- EPS ("Earnings Per Share" — доход на акцию).

- ROE ("Return on Equity" — рентабельность собственного капитала). Показывает эффективность работы собственного капитала компании.

- CAPEX и OPEX. Постоянные и разовые расходы.

Далее стоит обратить внимание на новости и аналитику. Её можно посмотреть в бесплатном доступе. Что ждут от компании? Сделки слияние и поглощение? Это тоже очень важно. Крайне важны ожидания, которые присутствуют. Зачастую акции растут именно на ожиданиях, а на фактах уже корректируются.

Также рекомендую ознакомиться со следующими статьями:

- Как купить акции простому человеку;

- Как зарабатывать деньги на акциях;

- Как начать торговать на фондовой бирже новичку;

- Как купить иностранные акции;

- В какие акции лучше инвестировать;

- Когда покупать и продавать акции;

- Как торговать акциями на бирже;

Смотрите также видео "Инвестиции в акции: Дивидендная и общая доходность инвестирования в акцию за период":

График $1 в акциях за 200 лет особенно впечатлил. Спасибо