В этой статье мы поговорим на тему как начать зарабатывать на инвестициях с нуля, дадим пошаговую инструкцию, что конкретно делать, как купить активы на бирже. Мы рассмотрим варианты с минимальными стартовыми суммами. Все термины описаны на доступном языке для начинающих инвесторов.

1. Введение в инвестиции

2. С чего начать начинающему инвестору

- Шаг 1. Регистрация и открытие брокерского счёта

- Шаг 2. Пополнение брокерского счёта

3. Как накопить деньги на бирже

4. Выбираем стратегию формирования портфеля

- Стратегия 1. Полностью инвестируем в акции

- Стратегия 2. Смешанный портфель из акций и облигаций

- Стратегия 3. Индексное инвестирование через ETF

- Стратегия 4. Для тех, кто не может рисковать

5. Секреты долгосрочного инвестирования

- Эффект сложного процента

- Регулярное накопление

6. FAQ: ответы на частозадаваемые вопросы

- Сколько можно заработать

- Какие риски у инвесторов

- Почему инвестиции это выгодно

- Стоит ли рисковать ради пары процентов

1. Введение в инвестиции: что такое финансовые активы

Инвестором может стать любое физическое лицо с нуля. Начать можно даже с маленькой суммой. Чтобы инвестировать нет необходимости иметь какие-то экономическое образование или разбираться во всех тонкостях бизнесов. Достаточно лишь желания стать богатым.

Чтобы стать богатым нужно просто накапливать активы и уменьшать пассивы. Никаких секретов нету.

Инвестиции в активы приносят деньги, а хранение пассивов наоборот, отнимает капитал. Все богатые люди имеют в собственности множество активов, которые приносят огромные дивиденды. Поэтому богатые становятся ещё богаче со временем.

Примерами доступных активов для физических лиц являются:

- Акции (долевые ценные бумаги);

- Облигации (долговые ценные бумаги);

- Сдача недвижимости в аренду;

Для рядового инвестора самым доступным и ликвидным вариантом активов являются ценные бумаги. В этой статье мы сделаем акцент именно на этот вариант для вложений.

Ликвидность — это возможность быстро обменять активы на деньги с минимальными издержками. Большая ликвидность делает инвестора более гибким в своих решениях.

- Инвестиции в недвижимость — риски и доходность;

- Взять ипотеку под 6,5% или инвестировать в акции;

- Что лучше купить: недвижимость или фонды REIT;

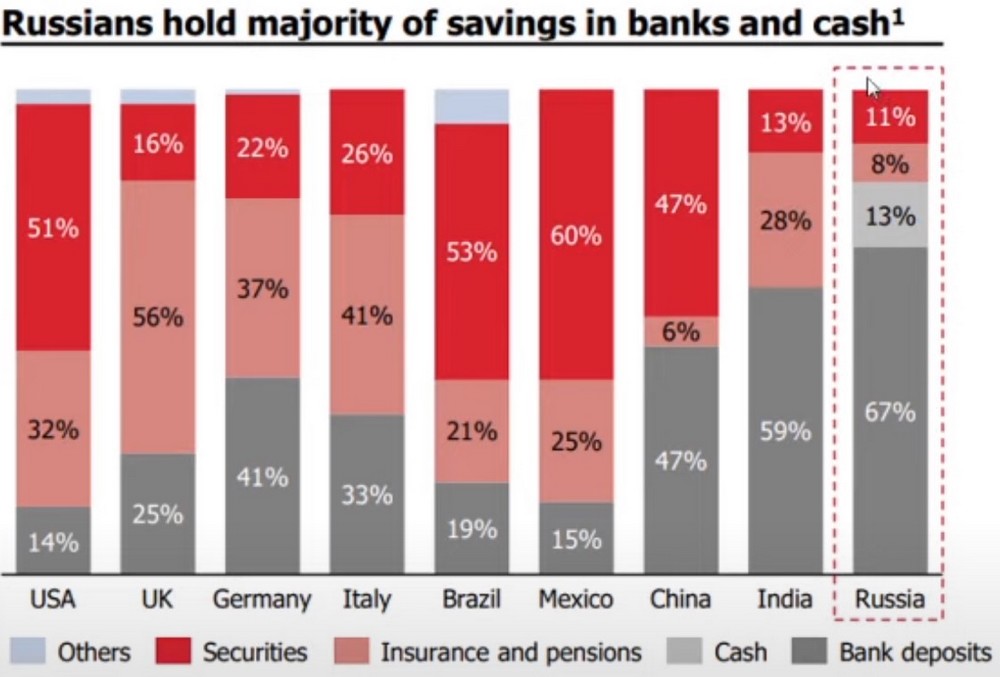

У россиян маленькое доверие к ценным бумагам. Большинство доверяют только банковским вкладам, храня свои сбережения на них. В качестве плюсов вкладов можно отметить, что это приносит маленькую прибыль, сравнимую с инфляцией, но зато гарантированно.

В США ситуация иная: население самостоятельно инвестирует деньги в фондовый рынок. Например, они копят на пенсию через специальный пенсионный счёт с налоговыми льготами.

2. С чего начать начинающему инвестору

Как начать инвестировать, с чего начать начинающим? Для начала давайте перечислим основные варианты:

- Акции (самый лучший и прибыльный вариант для долгосрочных инвестиций);

- Облигации (похожи на банковские вклады, но более доходные);

- ETF (инвестиции через эти фонды позволяют создать широкую диверсификацию между компаниями, один пай стоит всего 5-10000 рублей);

- Недвижимость (требуют больших вложений);

- Бизнес и франшиза (обычно требуют больших вложений и времени);

- Стартап (очень рискованные вложения, не подойдут для начинающих);

Для многих эти варианты звучат страшно и непонятно, но не стоит волноваться. Информации по всем этим темам много на этом блоге vsdelke.ru. В интернете можно посмотреть видео уроки для новичков.

Брокер финам предлагает бесплатные курсы по обучению инвестированию и трейдингом. Здесь же можно открыть брокерский счёт и начать зарабатывать на инвестициях.

Мы рассмотрим первые три варианта активов, как самые доступные и не требующие больших вложений. Варианты с недвижимостью, бизнесом, франшизой, стартапом несут большие риски, а также требуют вложений и времени, поэтому не подходят для начинающих.

Инвестиции — это не спекуляции, а эффективный способ приумножать свой капитал.

Рядовые граждане, насмотревшись фильмов про брокеров, перестают им доверять и боятся любых инвестиций. В фильмах брокеры вынуждают новичков инвестировать в псевдокомпании, уверяя доверчивых граждан, что это "золотая жила", уникальный шанс. Мы же говорим про вложения в голубые фишки, то есть в крупные устойчивые бизнесы. Вложения в маленькие компании и стартапы — это удел для профессионалов.

- Как стать инвестором с нуля;

- Как инвесторы теряют деньги на бирже;

- Куда вложить сумму до 1 млн рублей;

Рассмотрим пошагово как начать инвестировать с нуля, чтобы заработать.

Шаг 1. Регистрация и открытие брокерского счёта

Чтобы получить доступ на фондовый рынок требуется открыть брокерский счёт. Это особый вид счётов, где могут хранится одновременно разные классы активов:

- Валюты (рубли, доллары, евро);

- Акции (отечественные и зарубежные);

- Облигации (гособлигации, корпоративные, еврооблигации);

- ETF-фонды;

- Фьючерсы;

- Товары;

Отрыть брокерский счёт можно через брокеров. Рекомендую работать со следующими (сам работаю через них):

Финам (акция: тариф Free Trade торговля без комиссии навсегда)

БКС Брокер

Это лучшие брокеры для торговли, у которых самые низкие комиссии на оборот. Есть офисы по всей России, бесплатное пополнение и снятие. Они предоставят доступ ко всем финансовым инструментам на бирже. Здесь можно покупать иностранные акции, следовать стратегиям профессионалов и прочее.

Форма регистрация у брокера выглядит так:

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку "Открыть новый договор":

На выбор предлагается несколько типов брокерских счётов:

Можно открыть несколько ЕДП (единая денежная позиция) или ИИС (индивидуальный инвестиционный счёт). Рекомендую всем открыть ИИС, как минимум для будущего. Этот вид брокерского счёта позволяет получить на выбор один из двух налоговых вычетов:

- Вычет на взнос (Тип "А"). Возвращается 13% налога от суммы пополнения. Максимальная налоговый вычет за год ограничивается суммой 52 тыс. рублей. Для этого надо пополнить ИИС на 400 тыс. рублей (можно меньше). Пополнять и получать вычет можно каждый год.

- Освобождение от налога на прибыль по ИИС (Тип "Б") от разницы покупки и продажи ценных бумаг. Налог на дивиденды и купоны (если они облагаются налогом) придётся всё равно заплатить.

Действующий ИИС должен быть только один у человека. Единственным условием для получения вычета является срок существования счёта не менее 3 лет. Подробнее про ИИС читайте:

- Инструкция как получить налоговый вычет по ИИС;

- ИИС — ответы на вопросы;

- Что лучше ИИС или брокерский счёт;

Обычных брокерских счётов ЕДП можно открыть сколько угодно у каждого брокера. Ограничения касаются только ИИС.

Шаг 2. Пополнение брокерского счёта

Пополнить брокерский счёт можно двумя способами:

- Наличными (необходимо ехать в банк брокера);

- Межбанковским переводом (удалённый перевод);

Рассмотрим немного подробнее второй вариант с межбанковским переводом на брокерский счёт.

Перевести деньги на биржу без комиссии можно через дебетовую карту Тинькофф. Пополнить карту можно без комиссии. Она бесплатная в обслуживании, на остаток начисляются проценты (7,0%), кэшбэк на все покупки. В целом очень удобная карта, более подробно читайте: обзор про карту Тинькофф.

Брокер предоставит доступ к торговым терминалам, после чего можно совершать торговые операции.

Торговый терминал — это программа для проведения торговых операций. В ней можно посмотреть текущие биржевые котировки, объёмы торгов, стакан заявок, просматривать текущий портфель ценных бумаг.

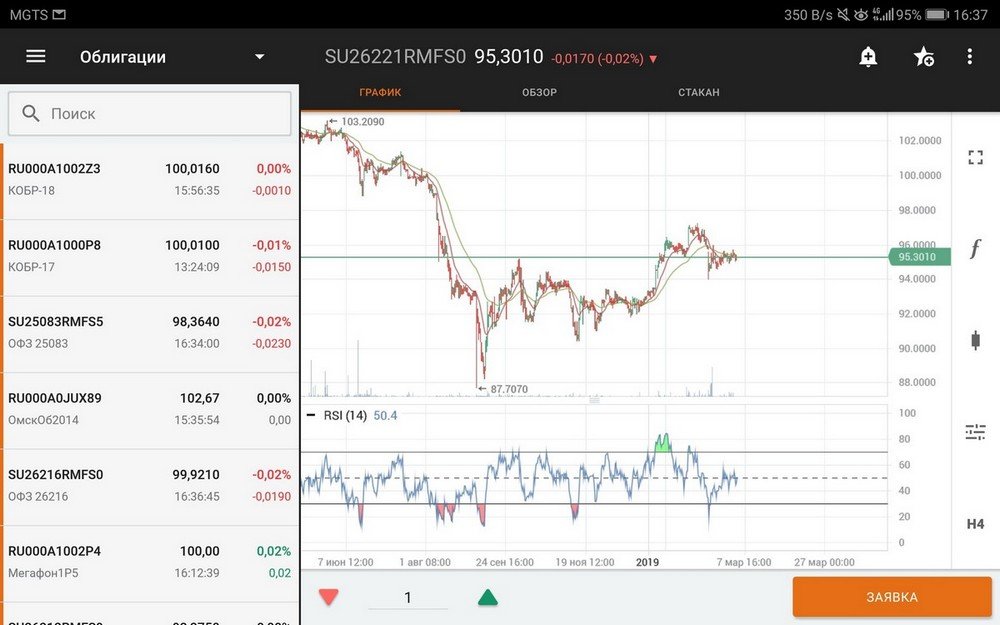

Например, так выглядит интерфейс при покупке облигаций ОФЗ через мобильное приложение "Финам Трейд" (брокер Finam):

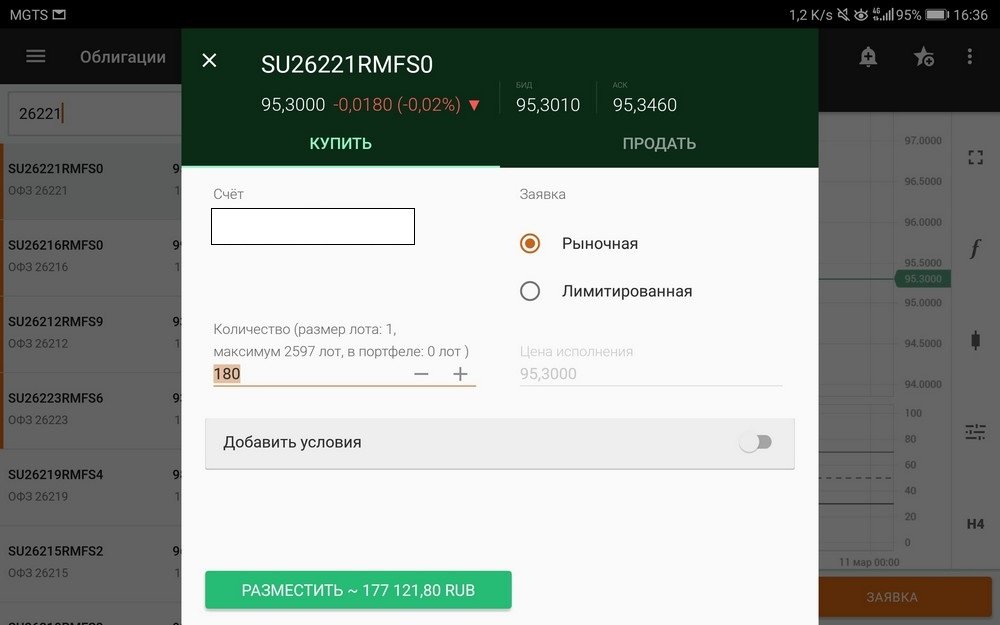

Также в приложении есть удобная возможность просмотреть текущий график торгов:

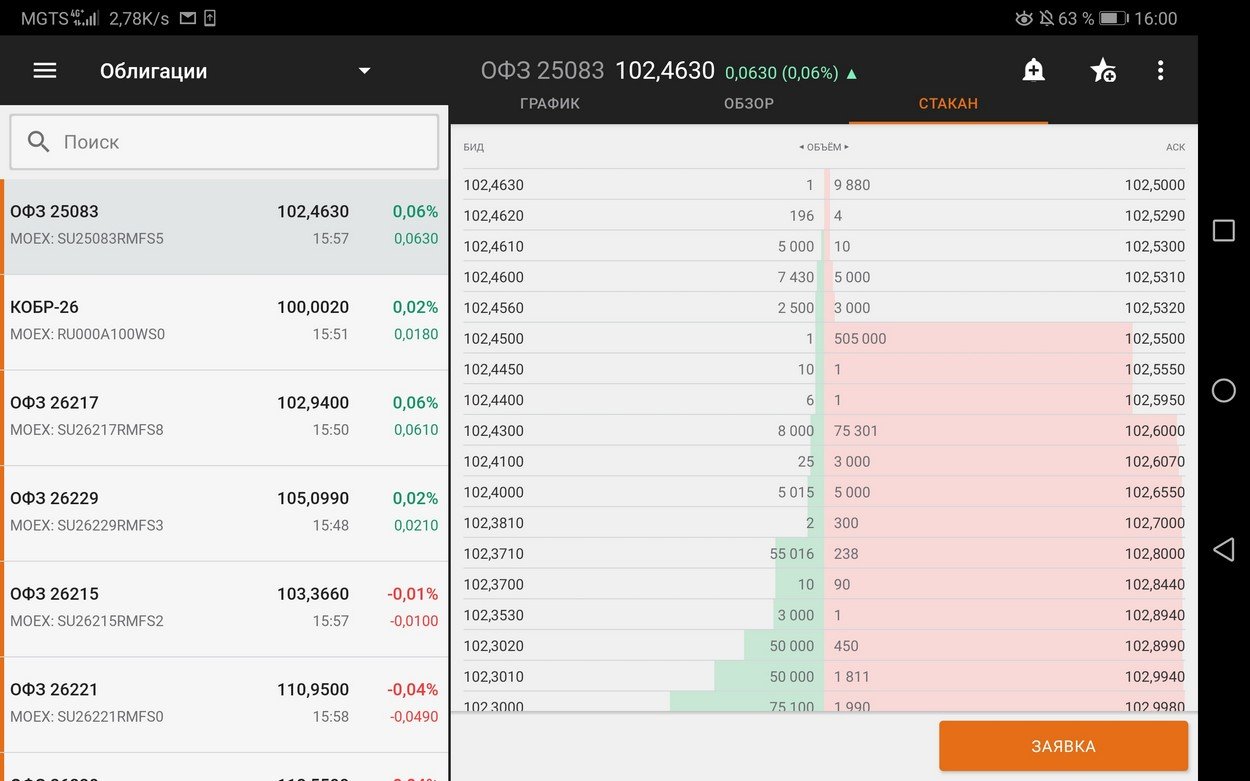

И биржевой стакан:

Подробную инструкцию по торговле на бирже со скриншотам можно найти в статьях:

- Как купить акции — подробная инструкция;

- Как начать торговать на фондовой бирже;

- Как торговать акциями на бирже;

- Как купить/продать акции Сбербанка;

- Как купить/продать акции Газпром;

- Как заработать на бирже новичку;

3. Стратегии создания капитала — с какой суммы начинать инвестировать

Теперь непосредственно к стратегии пополнения счёта. Если у вас отсутствует какая-то внушительная стартовая сумма денег, то ничего страшного нет. Регулярные откладывания чем-то даже лучше, поскольку позволяют покупать равными порциями ценные бумаги на разных стадиях цикла на бирже. Когда-то покупка будет выше средней, когда-то ниже. В среднем получается, что вход в ценные бумаги осуществляется по средним ценам.

Например, можно сделать простые правила:

- Откладывать 10% от зарплаты на инвестиции;

- Откладывать фиксированную сумму. Например, 5-10 тыс. рублей на брокерский счёт;

Такая простая стратегия накопления денег позволит накопить существенные сумму со временем. Вообще инвестиции приносят существенную прибыль лишь спустя время.

Все дивиденды по акциям и купоны по облигациям нужно реинвестировать. Так значительно ускоряется процесс накопления крупной суммы.

Средства с биржи нельзя снимать (хотя бы какое-то время), иначе теряется смысл копить. Инвестиции — это долгосрочные вложения, которые принесут пользу на сроках от 5-10 лет.

Конечно, кому-то может повезти: он вложит крупные деньги на дне рынка и заработает за полгода 100-300%. Возможно, после такого резкого скачка можно частично зафиксировать прибыль. Но так везёт лишь единицам. Большинство наоборот, покупает когда рынок уже дорогой, а потом ждут долгое время, чтобы выйти хотя бы в ноль.

Опытные инвесторы рекомендуют откладывать больше денег в начале, чтобы быстрее скопить денежные средства. Это спорный момент, поскольку многим хочется жить сейчас. Есть даже теория среднего потребления, чтобы всю жизнь в среднем потреблять одну и ту же сумму с учётом инфляции.

4. Выбираем стратегию формирования портфеля

"Что сейчас купить на бирже, чтобы заработать?" — это излюбленный вопрос начинающих. Никто точно не сможет ответить на этот вопрос. Всегда есть риск ошибиться даже у опытных инвесторов.

- Можно ли заработать на бирже и инвестициях;

- Как составить инвестиционный портфель;

- В какие акции лучше начинать инвестировать;

- Когда покупать и продавать акции;

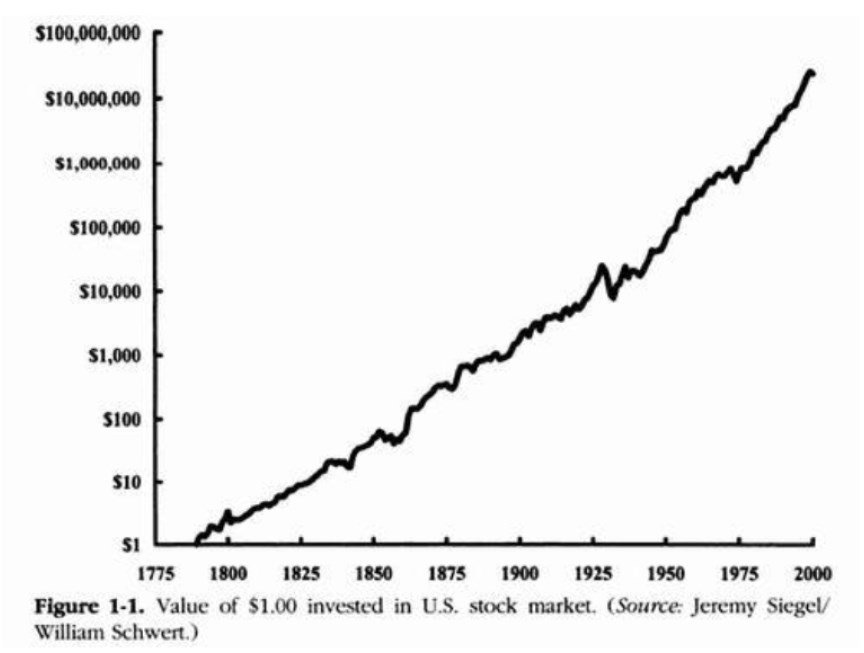

История фондового рынка показывает, что акции склонны к росту на длительных промежутках времени. Это связано с постоянным обесцениванием денег и ростом бизнеса. Для рядового инвестора достаточно исключить риски отдельных компаний, чтобы заработать на инвестициях.

Существует несколько базовых подходов при выборе активов для вложения. Давайте рассмотрим популярные стратегии инвестирования для начинающих.

Стратегия 1. Полностью инвестируем в акции

Акции являются наилучшим вариантом для инвестирования, потому что это действующие бизнесы, приносящие прибыль. При этом они обычно расширяются и становятся больше.

Посмотрите список самых богатейших людей в мире. Они заработали своё состояние не в лотерее или азартных играх. Все они являются крупнейшими акционерами с внушительными пакетами акций.

Крупных акционеров называют мажоритариями, а мелких — миноритариями.

Поскольку инвестирование в акции отдельных компаний несёт риски, то инвесторы диверсифицируют портфели. Другими словами: покупают несколько компаний из разных секторов. Сколько точно? На эту тему проводились исследования. Пришли к выводу, что нет смысла иметь в своём портфеле более 7-15 разных акций.

В случае очень сильной диверсификации, инвестор начинает покупать слабые компании, которые будут мешать росту всего портфеля. Лучше ограничить свои инвестиции группой самых сильных и надёжных компаний из каждого сектора экономики.

Средняя доходность акций лежит в районе 10-15% годовых.

Стоит отметить тот факт, что рассчитывать на 10-15% годовых можно только на длительном горизонте. В какой-то взятый период 1 месяц или 1 год, рынок может показать как +100%, так и -50%.

Ниже на графике представлен рост $1 инвестированного в акции за 200 лет. За этот срок $1 вырос до $10 млн.

- Инвестиции в акции — что следует знать;

- Акции и облигации для начинающих;

- Как зарабатывать деньги на акциях;

- Как выбирать недооценённые акции по мультипликаторам;

- Как выбрать акции самостоятельно;

- Стратегии покупки акций;

- От чего зависит цена акций;

- Дивидендная стратегия;

- Принципы стоимостного инвестирования;

Волатильность цены на рынке акций может вызвать много переживаний у эмоциональных инвесторов. Чтобы снизить риски колебания баланса в портфель ценных бумаг добавляют часть облигаций. Про смешанный портфель пойдёт речь в стратегии №2.

Стратегия 2. Смешанный портфель из акций и облигаций

Начинающие инвесторы чаще всего плохо готовы к высокой волатильности цен на акции. Самый негативный случай может случится, если они не выдержат боли от потери в моменте и продадут упавшие акции в период сильной коррекции в 20-40%. Такие падения регулярно происходят на фондовом рынке. Новички просто зафиксируют убыток, который потом будет сложно отыграть. В периоды падения надо действовать наоборот: накапливать долю надёжных акций в портфеле.

Чтобы избежать ошибки панических продаж, следует просто снизить волатильность колебания портфеля, сделать так, чтобы он был более стабилен. Так инвестору гораздо спокойнее и не будет желания продавать всё. Для этого просто стоит добавить облигаций.

При инвестировании в облигации напрямую связано соотношение риска и доходности. Чем выше риск, тем выше доходность ценных бумаг.

- Доходность и риски инвестиционного портфеля — как посчитать;

- Какое должно быть соотношение акций и облигаций;

Самыми надёжными, но и малодоходными являются ОФЗ (облигации федерального займа или гособлигации). На момент октября 2022 г. ставки по ОФЗ находятся на уровне в 7-10% годовых.

Корпоративные облигации крупнейших компаний дают чуть-чуть больше: 9-10% годовых. Есть ещё группа небольших компаний, но довольно надёжных с доходностью в 10-12% годовых. Новичкам лучше не лезть в более доходные варианты, поскольку по ним будут уже более серьёзные риски наступления дефолта по облигациям.

Какие облигации купить и в каком соотношении? 50 на 50, 70 на 30 или 30 на 70? Это также очень сложный вопрос, который каждый должен решить для себя сам.

Снижая долю портфеля в акциях, на долгосрочном промежутке инвестор снижает доходность, но зато имеет более устойчивый портфель. Есть такое правило:

Например, если инвестору 40 лет, то облигаций должно быть 40%, а акций — 60%. Главная идея такого правила: снижать риски по мере приближения к пенсии. Если у молодых нервы крепче и они могут подождать новый цикл роста акций, то у тех кто в возрасте этого времени уже может и не быть.

Если инвестор хочет иметь супернадёжную часть портфеля с облигациями, то лучше инвестировать её полностью в краткосрочные выпуски ОФЗ. Они будут не так доходны, но зато можно быть в них полностью уверенными. Они фактически равноценны просто деньгам.

Стратегия 3. Индексное инвестирование через ETF

Поскольку начинающим инвесторам сложно отобрать недооценённые акции самостоятельно, а также на это нужно время, то можно использовать принцип пассивного индексного инвестирования.

Самостоятельно купить все акции из фондового индекса в соответствующих пропорциях весьма затратно. Ориентировочно на это потребуется более 5 млн рублей. Каждые 3 месяца фондовые индекс подвергают ребалансировке, после чего веса компаний могут немного изменяться. Перераспределение долей акций накладывает на инвестора дополнительные трудности и затраты за торговый оборот.

Поэтому для индексного инвестирования проще всего использовать ETF фонды.

На индекс Московской биржи с реинвестированием дивидендов можно рассмотреть фонды: TMOS, VTBX, SBMX. С выплатой дивидендов в конце года есть фонд RUSE. ETF на американские индексы: SBSP.

Главная идея индексного инвестирование: вкладывать сразу в весь индекс. Таким образом можно хорошо зарабатывать на общем росте рынка, наращивая долю индексных ETF.

- ETF фонды — вопросы и ответы;

- Доходность ETF на московской бирже;

- Какие ETF купить лучше купить сегодня;

- Лучшие акции российских компаний;

Индексное инвестирование широко используется западными инвесторами. На нашем фондовом рынке первые ETF фонды появились в 2018 г. К 2021 г. представлены уже более 50 разных ETF.

Помимо индексных ETF существуют ещё биржевые фонды состоящие из:

- облигаций (ОФЗ, корпоративные);

- еврооблигаций;

- товаров (золото);

- смешанных (из разных активов);

Инвестор может составить портфель исключительно из них. При этом его доходность обгонит большинство управляющих ПИФами.

Стратегия 4. Для тех, кто не может рисковать

Мы особо заострили внимание на стратегиях инвестирования в акции, поскольку потенциально это самый доходный вариант для хранения денег. Акции несут больше рисков, но дают большую премию в доходе. Если купить только облигации, то можно значительно снизить риски. При этом инвестор уменьшит доходность на длительном промежутке времени.

У каждого инвестора отношение к рискам и срокам инвестирования может значительно разнится. Кто-то копит себе на пенсию, кто-то на пассивный доход, кто-то на стартовый взнос на квартиру.

Если срок инвестирования менее 2-3 лет, то лучше просто купить краткосрочные облигации ОФЗ. Заработок по ним будет небольшой, зато риск потерять или недозаработать стремится к нулю.

Таблица с краткосрочными ОФЗ:

| Название | Купон | Дата погашения |

|---|---|---|

| ОФЗ-26223-ПД | 6,5% | 28.02.2024 |

| ОФЗ-24021-ПК | RUONIA | 24.04.2024 |

| ОФЗ-26227-ПД | 7,4% | 17.07.2024 |

| ОФЗ-26222-ПД | 7,1% | 16.10.2024 |

| ОФЗ-29006-ПК | RUONIA + 1,20% | 29.01.2025 |

| ОФЗ-26234-ПД | 4,5% | 16.07.2025 |

5. Секреты долгосрочного инвестирования

5.1. Эффект сложного процента

Главным секретом долгосрочного инвестирования является аккумулирующий эффект сложного процента. Проще говоря: за счёт реинвестирования процентов происходит экспоненциальный рост баланса.

Кривые доходности при сложных и простых процентах:

Моё богатство — это результат комбинации нескольких факторов жизни в США, хороших генов и аккумулирующего эффекта сложных процентов. Уоррен Баффет

На нашем сайте можно посмотреть как будет расти баланс, при различной стартовой сумме, доходности и ежемесячном пополнение: инвестиционный калькулятор. Это бесплатный сервис.

5.2. Регулярное откладывание средств

Регулярное откладывание денег в ценные бумаги приведёт любого человека к богатству. Пусть даже инвестированные деньги будут представлять скромные суммы, но главное это делать регулярно.

Например, есть реальная история, когда инвестор откладывал с 2007 года ежемесячно по 3000 рублей в лучшие дивидендные акции российских компаний. На момент 2021 года его портфель уже составляет 6,9 млн рублей. Из этих денег он вложил свои лишь 500 тыс. рублей, остальные 6,4 млн рублей это его прибыль за счёт сложного процента.

И вы тоже так можете. Начинайте инвестировать как можно раньше. Тогда плодов от активов будет больше, а воспользоваться ими можно будет ещё до наступления старости.

При этом не важно на какой стадии находится рынок: эйфория, рост, паника. Просто откладывайте равномерными порциями деньги в хорошие акции.

6. FAQ: ответы на часто задаваемые вопросы

6.1. Сколько можно заработать на инвестициях

Вопрос количества денег в абсолютных цифрах не имеет смысла обсуждать, поскольку для каждого человека разные суммы инвестирования. Можно лишь рассмотреть вопрос относительной доходности.

При инвестировании в разные активы можно рассчитывать на следующие доходности:

- Акции приносят 10-15%;

- ОФЗ 5-6% (зависит от действующей ключевой ставки);

- Корпоративные облигации 6-7%, в более маленькие компании 10-12%;

- Смешанный портфель из акций и облигаций в пропорции 50/50 около 8-12% годовых;

- ETF на индекс 10-12% (за счёт комиссии прибыль будет немного меньше);

6.2. Какие риски у инвесторов

Риски индексного инвестирования маленькие. Только, если начнётся глобальная затяжная рецессия. За последние время инвесторы не знали таких времен. Многие связывают это с постоянно падающими ключевыми процентными ставками. Сейчас деньги стали дешёвыми из-за околонулевые ключевых ставок ЦБ.

Ещё есть риски при инвестировании в одну компанию. Поэтому всегда лучше подстраховаться и составить инвестиционный портфель из разных активов.

6.3. Почему инвестиции — это выгодно

Для рядовых граждан практически нельзя найти более доходные варианты для хранения своих сбережений. Бизнес и стартапы требуют времени и вложений. При этом эти инвестиции несут существенные риски потери до 100% всех вложенных денег.

Также бизнес обычно малоликвиден. Чтобы его продать по справедливой цене может понадобится значительное время.

6.4. Стоит ли рисковать ради пары процентов

На этот вопрос пусть каждый ответит самостоятельно. Повторимся: инвестиции это долгосрочное увеличение капитала. Если прийти на рынок на пару недель или месяцев, то результат будет зависеть от везения.

Если вы хотите вложить деньги на долго, то использовать для этого низкодоходные инструменты не целесообразно, поскольку теряется большая часть потенциальной прибыли.

Смотрите также видео "Питер Линч. Инвестиции для начинающих и не только. Полный курс. Все, что вам нужно знать об акциях":

Спасибо большое. Единственная нормальная статья, которую нашла по теме как зарабатывать деньги на инвестициях. Везде какой-то бред и много воды. Здесь всё по делу.

Пробую пока ETF фонды на индексы, а там может и до отдельных акций доберусь.