В этой статье мы рассмотрим один из больших подвидов долговые ценных бумаг, а точнее облигаций: мы поговорим про корпоративные долговые бумаги. Расскажем про их доходность, риски и другие важные нюансы.

1. Что такое корпоративные облигации простыми словами

2. Особенности корпоративных облигаций

3. Виды корпоративных облигаций

4. Риски корпоративных облигаций

5. Как купить корпоративные облигации — пошаговая инструкция

- Шаг 1. Регистрация у брокера

- Шаг 2. Открытие торгового счета

- Шаг 3. Пополнение торгового счета

- Шаг 4. Покупка облигаций

6. Стоит ли покупать корпоративные облигации

7. Плюсы и минусы

1. Что такое корпоративные облигации простыми словами

Давайте вспомним, что такое облигация — это долговая ценная бумага, которая обеспечивает её держателям стабильную доходность. Она имеет конкретный срок экспирации (окончания), когда эмитент её выпустивший обязан выкупить по номинальной стоимости.

Зачем были созданы облигации? Предприятию необходимы деньги для ведения своей деятельности. Например, модернизация оборудования, строительство новых объектов, закупка техники и оборудования, расширение выпускаемой продукции. Для всех этих действий нужны деньги.

У предприятия есть несколько вариантов привлечь средства:

- Взять кредит в банке. Ставка по нему будет немаленькая. Плюс к тому же банки не охотно дают кредиты на 5-10 лет. Также ещё роль играет и большая сумма, которую не каждый банк готов дать. В большинстве случаев она составляет сотни миллионов рублей.

- Сделать дополнительную эмиссию акций. Но это негативно отразится на её цене и будет дополнительное "размыливание" акционерского капитала и небольшая потеря по управлению компанией.

- Выпустить облигации. Они выпускаются как альтернатива банковскому кредиту, но под более привлекательный процент для компании. Только в роли банка здесь выступают инвесторы, которые являются кредиторами в данном случае.

Благодаря корпоративным облигациям компания получает необходимые средства для своих нужд, а инвесторы получают отличный источник пассивного дохода на несколько лет (до конца срока действия ценной бумаги).

Во многом этот класс ценных бумаг можно сравнить с банковскими вкладами. Поскольку они также имеют фиксированную прибыль и соответствующие риски для сумм превышающих застрахованную сумму АСВ 1,4 млн рублей.

- Вклад и облигация — в чем отличия, что выгоднее;

- Как рассчитать проценты по вкладу;

- Как жить на проценты от вклада;

Для инвесторов большой плюс еще и в том, что они могут продавать облигации на бирже, тем самым фактически всегда имея ликвидный капитал. Полученные проценты аккумулируются в стоимость облигации (накопленный купонный доход) и не теряются при продаже.

В большинстве случае корпоративные облигации имеют номинальную стоимость 1000 рублей, что делает её доступной каждому гражданину.

Более подробно про принцип работы облигаций можно прочитать в статьях:

- Облигации — что это такое;

- Как купить облигации;

- Что такое еврооблигации;

- ОФЗ-Н — в чём отличие от ОФЗ;

- Как выбрать ОФЗ новичку;

- FAQ по ОФЗ;

2. Особенности корпоративных облигаций

1 Выплата по купону может быть до 12 раз в год. Чаще всего выплата происходит раз в полгода. График платежей известен заранее.

2 Срок погашения может быть от пары месяцев и достигать десятки лет.

3 Некоторые компании выпускают корпоративные облигации с возможностью досрочного погашения (оферта или пут опционы). Фактически это означает, что в заранее отведенный период держатель ценной бумаги может продать их по номиналу эмитенту.

4 Доходность корпоративных облигаций выше, чем ОФЗ. Это объясняется большим риском, которые несет в себе отдельно взятый эмитент. Правда некоторые ценные бумаги лишь чуть-чуть доходнее гособлигаций. Поэтому зачастую купить ОФЗ куда надёжнее, чем из-за 0,5% годовых принимать на себя дополнительные риски.

5 С купонного дохода берется комиссия налог (13%). Ситуация в 2017 г поменялась в лучшую сторону и теперь новые выпуски освободили от налога.

Больше не актуально! C 2020 г. все купоны по всем облигациям будут облагаться 13% налога.

Федеральный закон от 3 апреля 2017 года № 58-ФЗ «О внесении изменений в главу 23 части второй Налогового кодекса Российской Федерации» освободил купоны от уплаты налогов корпоративных облигаций при следующих условиях:

- Эмитент был российской организацией;

- Облигация выпущена в 2017 году и позже;

- Номинирована в рублях;

- Является обращающейся;

- Купонный доход не превышает уровня ставки рефинансирования ЦБ РФ, увеличенной на 5%. Все, что выше этого уровня – облагается ставкой 35% (ст.214.2 НК РФ);

Обратите внимание:

- Не распространяется на корпоративные еврооблигации;

- Отчет ведется с момента регистрации, а не эмиссии;

- На облигации, остающиеся в обращении после 2020 года, тоже распространяется льгота;

6 Торги проходят в режиме Т+0. То есть купленные сегодня ценные бумаги попадают в реестр уже сегодня. Однако с осени 2019 г. МосБиржа стала переводить некоторые выпуски на режим Т+1.

3. Виды корпоративных облигаций

1. По форме залога

- Обеспеченные. В этом случае есть какой-то залог. Например, недвижимость (их ещё называют ипотечные облигации). Если эмитент откажется платить купон или выкупать облигацию по номиналу, то этот залог будет продан в качестве покрытия убытков инвесторов.

- Необеспеченные. Выпускаются только крупнейшими корпорациями, платежеспособность которых не вызывает сомнений.

2. По виду выплаты

- Процентные (купонные). Помимо этого они делятся на постоянные и переменные.

- Беспроцентные (дисконтные). Продаются ниже номинала. Прибыль инвесторов заключается в равномерном подорожание облигации по мере приближения к дате экспирации.

3. По периоду существования

- Срочные. Имеют дату погашения.

- Бессрочные. Дата погашения не определена заранее.

4. По субъекту прав

- Именные. На конкретное лицо.

- Неименные. На предъявителя.

Есть также конвертируемые облигации. Например, их можно обменять на акции компании-эмитента. Пропорция обмена заранее обговаривается. Чаще всего ценные бумаги просто погашаются в день экспирации.

4. Риски корпоративных облигаций

В инвестициях не обходится без рисков. Давайте рассмотрим какие риски присутствуют у этого класса ценных бумаг.

1 Дефолт эмитента. Самый страшный случай для владельцев ценных бумаг. В этом случае остается лишь надеяться на компенсацию от продажи имущества эмитента.

Как показывает статистика, где-то каждая пятая облигация имеющая высокий доход имеет проблемы с выплатами купонов или номинала. Это ещё не означает, что она банкрот, но проблемы с получением денег вполне могут возникнуть.

Из крупных примеров банкротств можно выделить компанию Трансаэро.

2 Падение кредитного рейтинга эмитента. Если рейтинговое агентство понизит компании рейтинг, то вероятнее всего стоимость её ценных бумаг полетит резко вниз. Это ставит инвестора в проблемную ситуацию. Продавать подешевевшую бумагу не очень хочется. Поэтому придётся держать до погашения, а это могут быть годы.

3 Риск ликвидности. Поскольку торги на этом виде ценных бумаг проходят вяло, то возможно, что не будет желающих купить облигацию в принципе. Тогда возможна проблемы с реализацией по приемлемой цене для инвестора. Понятное дело, что если выставить заявку дешевле на 5%, то желающие купить скорее всего найдутся.

4 Риск изменения ключевой процентной ставки. Этот риск в целом относится ко всем выпускам облигаций. Дело в том, что если купон имеет постоянную ставку, то в случае роста ключевой ставки ЦБ цена облигаций будет падать, чтобы наверстать недостающую ей доходность по купону за счёт цены.

Например, если ставка равна 7,5%, цена облигации 100, купонная доходность 10%, срок погашения 3 года. Если ключевая ставка вырастет на 1% и станет 8,5%, то справедливая цена облигации ориентировочно будет стоить 96. Более подробно про методы расчета можно прочитать в статье дюрация облигации.

5. Как купить корпоративные облигации

Купить корпоративные облигации можно не выходя из дома. Все делается в режиме онлайн через интернет.

Шаг 1. Регистрация у брокера

Для выхода на торги необходимо зарегистрироваться у одного из брокеров с соответствующей лицензий. Я рекомендую работать с двумя лидерами в этой сфере:

Финам (акция: тариф Free Trade торговля без комиссии навсегда)

БКС Брокер

У них самые низкие комиссии на торговый оборот. Ввод и вывод денег осуществляется без комиссии. Вы самостоятельно принимаете решение о покупке и продаже ценных бумаг.

Так выглядит форма регистрации:

Шаг 2. Открытие торгового счета

Для участия в торгах необходимо открыть брокерский счет. В личном кабинете брокера нажмите на ссылку "Открыть новый договор":

После чего нужно выбрать тип счета:

Есть несколько вариантов и типов счётов. На любом из них можно совершать операции, отличия лишь в условиях. Например, есть ЕДП (единая денежная позиция), в котором можно одновременно покупать акции, фьючерсы, облигации, валюту, товары — что очень удобно.

Рекомендую открывать счет ИИС, чтобы получать в дальнейшем налоговые вычеты или льготы. Максимальная сумма вычета на взнос за один год составляет 52 тыс. рублей. Для этого нужно пополнить брокерский счет на 400 тыс. рублей. Более подробно про это читайте в статьях:

- Инструкция как получить налоговый вычет по ИИС;

- ИИС — ответы на вопросы;

- Что лучше ИИС или брокерский счёт;

Шаг 3. Пополнение торгового счета

После открытия счета его нужно пополнить. Пополнение бесплатное и не облагается никакими комиссиями.

Например, можно приехать в банк брокера и пополнить свой счет наличными (это удобно для жителей Москвы и Подмосковья). Если банк находится на большом отдалении или нет возможности приехать, то можно перевести средства безналичным переводом.

Можно воспользоваться безналичным переводом через дебетовую карту Тинькофф. Межбанковские переводы проводятся без комиссии. Пополнить карту Тинькофф можно также без комиссии. Карта бесплатная в обслуживании, на остаток начисляются проценты, кэшбэк на все покупки. В целом очень удобная карта, более подробно читайте: обзор про карту Тинькофф.

Альтернативной картой является Польза (от Хоум Кредита). Здесь аналогичные условия, как и у Тинькофф.

Шаг 4. Покупка облигаций

Для доступа к торгам броке Вам предоставит доступ к терминалам (Quik и приложение для смартфонов).

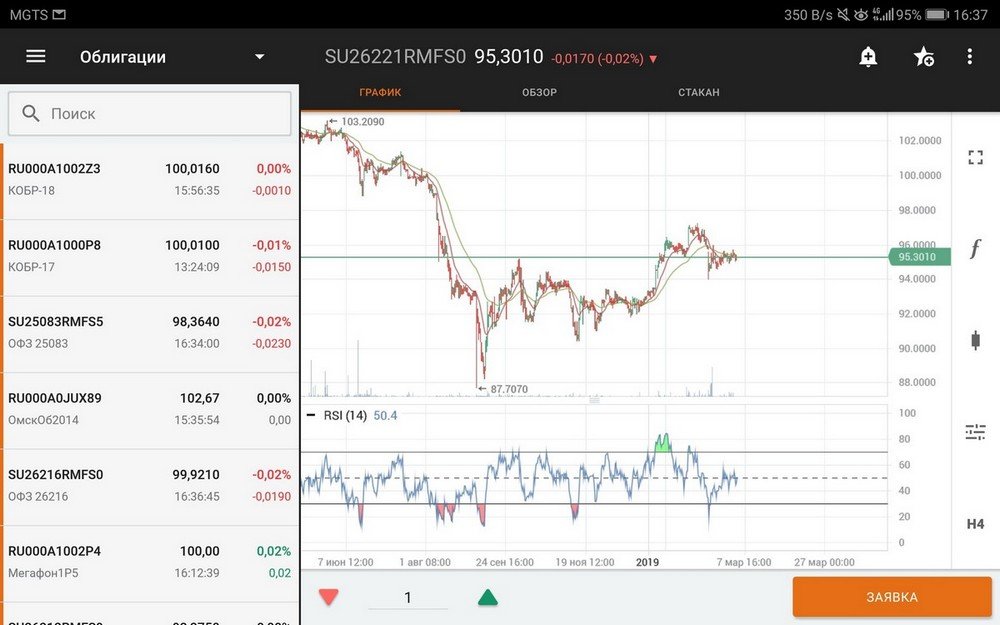

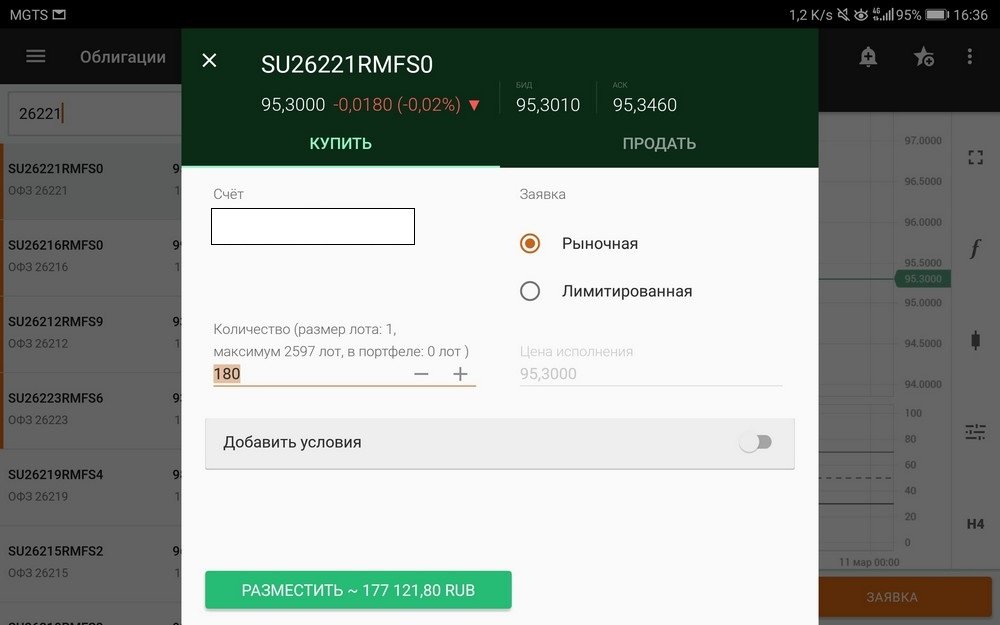

Например, так выглядит интерфейс при покупке облигаций ОФЗ через приложение "Финам Трейд" (брокер Finam):

Также в приложении есть удобная возможность просмотреть текущий график торгов:

Есть возможность просматривать биржевой стакан. Отправить заявку на покупку корпоративных облигаций можно по телефону. Для этого достаточно позвонить брокеру.

6. Стоит ли покупать корпоративные облигации

Теперь давайте определимся с главным вопросом: а стоит ли их вообще покупать или лучше обойтись гособлигациями, которые немного менее доходные, но зато являются самыми надежными и обладают хорошей ликвидностью.

Если сравнивать ОФЗ и корпоративные облигации, то стоит отметить следующее, что последние лучше использовать уже опытным трейдерам, чтобы не купить плохие ценные бумаги и оказаться в ситуацию, когда компания объявляет дефолт. Конечно, никто от таких рисков не застрахован. Даже опытный инвестор может ошибаться, но он будет делать это значительно реже.

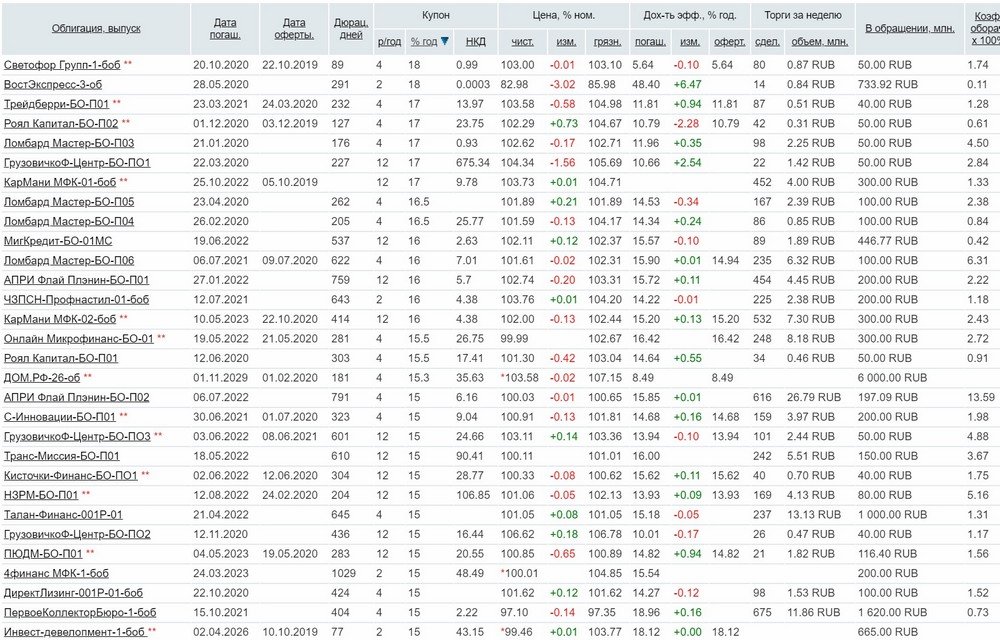

Всю необходимую информацию по ценным бумагам можно найти в терминале QUIK или на сайте www.rusbonds.ru:

Как видно доходности некоторых бумаг достигают 20% и более. Сроки погашения также есть разные.

Чем надёжнее эмитент, тем ниже его доходность. Например, доходность облигаций Сбербанка и ВТБ будет практически такой же, что и ОФЗ.

За риски инвестор вознаграждается большой доходностью.

Для тех, кто хочет приобрести корпоративные облигации в первую очередь стоит помнить о диверсификации рисков. Такой подход в долгосрочной перспективе даст лучший результат, т.к. Ваши деньги будут защищены от риска конкретного эмитента.

ETF - альтернатива готового диверсифицированного портфеляВ качестве простого решения для новичков хочу обратить внимание на ETF фонды. Это сбалансированные инвестиционные портфели корпоративных облигаций. Продавать и покупать их можно как обычные акции.

На ММВБ представлено два фонда с корпоративными облигациями (возможно их станет больше со временем):

- FXRB;

- SBRB;

- VTBB;

Для тех, кому интересные еврооблигации есть фонд RUSB и FXRU. Его плюс в том, что они номинированы в долларах и если рубль слабеет, то их цена растет. Средняя доходность еврооблигаций находится где-то на уровне 4%-6% годовых.

7. Плюсы и минусы

Плюсы:

- Высокая доходность для инвесторов, которая практически сопоставима с ростом фондового рынка;

- Широкий выбор ценных бумаг с разными сроками погашения и степенями риска;

- Некоторые корпоративные облигации является ликвидными;

- Можно купить готовый портфель в виде ETF фонда;

Минусы:

- Риски не выплаты по купонам и номиналу. Каждая пятая компания с высоким доходом испытывает проблемы;

- По многим облигациям низкая ликвидность. Их просто невозможно купить или продать по справедливой цене;

Смотрите также видео "Инвестиции в облигации: Привлекательность корпоративных облигаций":