В этой статье мы поговорим про допэмиссию долевых ценных бумаг — акций. Рассмотрим как это влияет на компанию, на биржевые котировки и плохо ли это для акционеров.

1. Что такое допэмиссия акций простыми словами

Что значит дополнительной эмиссия акций:

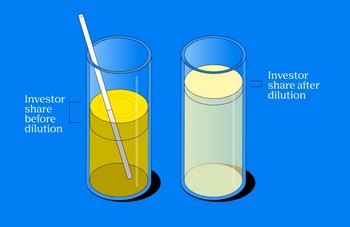

- Общее число акций увеличивается;

- Увеличивается размер уставного капитала;

- Доля действующих акционеров уменьшается (размытие доли);

- Уменьшается EPS (прибыль на одну акцию);

У компании было 1 млн акций, принято решение сделать допэмиссию на 10%. Тогда общее число увеличится до 1,1 млн. Причём часть могут продать как всем желающем, так и в пользу одного мажоритария.

Если акционер владеет 10000 акций, то доля составляла 1%. После допэмиссии его доля снижается до 0,909% (10000/1100000).

Какие цели проведения допэмиссий:

- Сосредоточение контроля компании в руках крупных инвесторов;

- Привлечение новых денег для развития компании;

- Изменения правил в законодательстве. Например, увеличился минимальный размер уставного капитала;

- Увеличить процент free float (количество акций в свободном обращении);

Обратная процедура называется buyback (байбек, обратный выкуп акций). В этом случае число, находящееся в свободном обращении уменьшается, что позитивно сказывается на биржевых котировках. Доля каждого акционера увеличивается.

Байбэки широко распространенны на западном рынке. На нашем рынке обратные выкупы можно пересчитать по пальцам (МТС, НОВАТЭК, ЛУКОЙЛ, ГМК Норникель). Да и сумма выкупов у наших компаний существенно меньше.

2. Отличие допэмиссии от IPO и SPO

IPO (ай-пи-о, англ. "Initial Public Offering" — первичное публичное предложение) — это специальная регламентированная процедура выхода компании на биржу акций для широкого круга инвесторов.

SPO (от англ. "Secondary Public Offering" — вторичное размещение акций) — это перепродажа уже выпущенных акций другому владельцу. Чаще всего SPO проводится с целью увеличить free float, повысить ликвидность или просто крупный акционер продаёт часть компании.

При процедуре SPO количество выпущенных акций не изменяется. Просто увеличивается количество в свободном обращении.

Главное различие IPO и SPO от допэмиссии в том, что они не создают новых акций.

3. Допэмиссия — всегда ли это плохо

Поскольку выпуск дополнительных акций размывает долю действующих акционеров, то чаще всего это негатив. Такие акции вряд ли будут расти на новостях о допэмиссии.

Есть и положительные черты дополнительной эмиссии акции. Например:

- Если полученные деньги уйдут на погашения долга;

- Покупка другого крупного бизнеса (сделка М&A);

- Выпуск новых акций для листинга на бирже. Это повышает интерес к бизнесу. Компания будет иметь преимущество при оценке рейтинговыми агентствами, повышает прозрачность за счёт аудиторский проверок;

Также важна стоимость размещения акций в момент допэмиссии. Если она ниже рыночной котировок, то это вызовет обвал биржевых котировок к этому уровню. В это случае акционеров не только размывают, но и продажа дополнительного пакета акций происходит дешево. Значит, будет привлечено меньше денежных средств, а это ещё один негатив.

Миноритарии не в праве быть против допэмиссии. Это решение принимается на уровне собрания директоров. Только в случае размещения более 25% акций потребуется голосования всех акционеров.

ЗаконодательствоПроцесс проведения допэмиссии регулируется законами:

- Федеральный закон от 26.12.1995 N 208-ФЗ (ред. От 04.11.2019) "Об акционерных обществах";

- Федеральный закон от 22.04.1996 N 39-ФЗ (ред. От 26.07.2019) "О рынке ценных бумаг";

Некоторые компании регулярно проводят допэмиссии, их биржевые котировки не растут:

- Аптеки 36,6;

- ВТБ;

- Русгидро;

Смотрите также видео "Допэмиссия акций и размытие доли акционеров. Размытие акционерного капитала TESLA и выкуп KMB":