В этой статье мы рассмотрим интересную и важную тему для инвесторов: "инвестиции в облигации". Сколько можно заработать, какие риски и как стать облигационером. Рассмотрим насколько перспективна покупка облигаций, какова доходность, поговорим о рынке долговых ценных бумагах в целом.

1. Понятие облигации простыми языком

2. Классификация

3. Два главных плюса

4. Как заработать на облигациях

5. Варианты портфелей из облигаций

6. Риски

7. Купить облигации — пошаговая инструкция

- Шаг 1. Регистрация у брокера

- Шаг 2. Открытие торгового счета

- Шаг 3. Пополнение торгового счета

- Шаг 4. Покупка облигаций

8. Стоит ли инвестировать в облигации

9. Как выбрать облигации для инвестирования

10. Плюсы и минусы инвестирования в облигации

1. Термин "облигации" — что это простыми языком

Владельцы облигаций являются прямыми кредиторами эмитента. В период действия ценной бумаги они получают доход в виде периодических купонных выплат. Выплаты происходят по установленному графику в конкретные дни. Частота выплат может быть раз в полгода, раз в квартал или раз в месяц.

Главной идея существования долговых ценных бумаг — один из способов взять вдолг крупную сумму, при этом срок может быть довольно длинным. Компания проводит эмиссию облигаций, продаёт их инвесторам, тем самым, беря деньги вдолг. В день экспирации (погашения) эмитент выкупает облигации по номинальной цене. Если эмитент не выплатит деньги, то по этому выпуску будет объявлен дефолт.

Поскольку доходность облигаций и срок погашения заранее известны, то инвесторы относит их к классу самых "спокойных" инвестиций. На сленге их называют "тихой гаванью".

Доходность облигаций ограничена. Держатели не получат больше, чем купонный доход и премия к погашению (если она была).

Валюта облигаций может быть в рублях, долларах и евро. Конечно, есть выпуски номинированные и в других валютах, но они не торгуются на Московской бирже.

Облигации, выпущенные российскими эмитентами в иностранной валюте, называются еврооблигациями.

2. Классификация облигаций

1 Эмитентов можно квалифицировать следующим образом:

- Минфин. Выпускаются государством сериями. Называются «Облигациями Федерального Займа» (ОФЗ), ещё их называют «государственными» или «гособлигации». Сроки займа от 1 года до 25 лет. Средняя ставка доходности лежит на уровне текущей ключевой ставки ЦБ; С 2021 г. купонная доходность облагаются налогом;

- Компании (коммерческие или корпоративные). Ставка по ним выше, но и риски больше;

- Города и области (муниципальные). С 2021 г. облагаются налогом;

2 По сроку погашения облигации делят на:

- Краткосрочные (до одного года);

- Среднесрочные (от одного года до пяти лет);

- Долгосрочные (свыше пяти лет);

- Бесконечные (не имеет срока погашения, в мировой практике это довольно редкий вид бумаги);

3 По доходности и купонам:

- Постоянный купон. Фиксируется на весь срок действия. Гособлигации имеют приписку в виде "ПД": ОФЗ-ПД. Большинство корпоративных выпусков имеют постоянный купон, но есть и переменный;

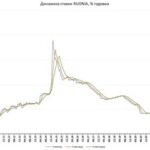

- Переменный купон (флоутер). Изменяется по каким-то критериям. Например, по ставке RUONIA. Гособлигации имеют приписку в виде "ПК": ОФЗ-ПК;

- Бескупонные (или дисконтные). Прибыль идёт за счёт разницы в цене покупки и продажи. На нашем рынке таких выпусков нет;

3. Два главных плюса облигаций

1 Доступная цена для граждан. Номинальная стоимость большинства облигаций составляет всего 1000 рублей.

2 Механизм начисления купонного дохода. Он накапливается у текущего держателя. Если инвестор захочет продать ценные бумаги на бирже, то накопленный купонный доход не пропадает. Его автоматически заплатит новый инвестор предыдущему владельцу.

Например, накопленный купонный доход составляет 20 рублей на 1 шт, облигация стоит 1010 рублей на бирже, тогда покупатель заплатит 1030 рублей за 1 шт. В момент выплаты купона ему заплатят полный купон. В зависимости от срока владения все получили свои накопленные проценты.

Можно сказать, что в каком-то роде облигации являются аналогом банковского вклада, но с возможностью всегда его закрыть без потерь накопленного процента.

Более подробно про этот механизм можно прочитать в статьях:

- Купонный доход по облигациям — как начисляется;

- Облигации — что это такое простыми словами;

- Вклад и облигация — в чем отличия, что выгоднее;

4. Как заработать на облигациях обычному инвестору

На фондовой бирже представлено много финансовых инструментов. Почти на каждом из них можно получать прибыль лишь за счёт разницы в купле/продаже. Единственным исключением являются облигации, по которым платится купон.

Акции дают пассивную прибыль в виде дивидендов, но дивиденды никто не гарантирует. В тяжелые года для компании не выплачивают деньги акционерам или урезают выплаты. Есть риски падения котировок и при этом они могут никогда не восстановится. То есть инвестор больше рискует, но и может заработать больше.

- Акции и облигации — основные отличия;

- Полное описание: акции и облигации для начинающих;

- Инвестиционные риски — подробное описание;

Какая купонная доходность у облигаций

На рынке представлено много видов с разными сроками погашения, выпусками и прочее, поэтому потенциальный доход у всех разная. Если рассматривать безрисковую кривую доходность, то она есть только у гособлигаций (ОФЗ).

Доходность по ОФЗ напрямую зависит от текущий ключевой ставки ЦБ. Она примерно равна ей.

Текущая ключевая ставка ЦБ 21,00% (обновлено 25 октября 2024 года).

Если вы спокойный инвестор, который не любит рисковать и хочет иметь предсказуемый доход, то инвестиции в облигации могут быть лучшим выбором.

Чтобы максимально снизить риски на облигациях — это составить инвестиционный портфель из разных видов и выпусков. Это снизит риск почти до 0.

Чем выше доходность, тем выше риск.

Например, облигации Сбербанка и ВТБ имеют доходность на 0,1-0,3% выше, чем у ОФЗ. При этом у них не такая большая ликвидность. Это значит, что возможно при продаже не будет подходящей цены в стакане или она будет ниже рыночной. Это создаёт лишние потери денег на спред, если нужно быстро продать ценные бумаги.

Небольшие компании (лизинг, строительные компании) предлагают доходности на 4-6% выше, чем гособлигации. Это существенно больше ОФЗ, но и риски здесь выше.

Как показали исследования в секторе высокодоходных облигаций за 13 лет: каждая пятая компания испытывала проблемы с платежами (задерживала купон, выплату номинала или вовсе объявляла дефолт).

Если компания объявит дефолт, то спустя какое-то время кредиторы получат часть компенсации от продажи имущества. Средний процент возврата составляет 20-60% от номинала. Это конечно неплохие деньги с учётом того, что можно было ничего не получить.

Частным инвесторам лучше избегать в своём портфеле дефолтных облигаций. Лучше потерять 10-30% от стоимости, чем потом несколько лет ждать компенсации от эмитента, если она вообще будет.

5. Варианты инвестиционных портфелей из облигаций

Если забирать деньги с биржи в ближайшие 5 лет нет необходимости, то можно сформировать долгосрочный портфель, который будет немного прибыльнее. Если хотите иметь возможность забрать деньги в любой момент без каких-либо рисков потерять хотя бы пару процентов из-за падения стоимости облигаций, то лучше составить портфель исключительно из краткосрочных ОФЗ.

- Как составить инвестиционный портфель;

- Принцип формирования портфеля ценных бумаг для начинающих — руководство;

Составим несколько вариантов портфелей с учётом времени вложений, доходности и рисков.

Вариант 1. Самый низкорискованный (краткосрочный):

- 100% ОФЗ с датой погашения до 2 лет включительно;

Всегда можно быстро продать краткосрочные ОФЗ по рыночной цене (без лишних трат на спред). При этом не страшны не повышение, не понижение ключевой ставки ЦБ. Но есть и минус: вы всегда будете иметь доходность примерно равную ставке рефинансирования. Впрочем, если бы мы хранили деньги на банковском вкладе, то ситуация была бы схожей.

После экспирации (погашения), следует купить новые ОФЗ с аналогичным сроком.

Таблица со списком краткосрочных ОФЗ:

| Название | Купон | Дата погашения |

|---|---|---|

| ОФЗ-26223-ПД | 6,5% | 28.02.2024 |

| ОФЗ-24021-ПК | RUONIA | 24.04.2024 |

| ОФЗ-26227-ПД | 7,4% | 17.07.2024 |

| ОФЗ-26222-ПД | 7,1% | 16.10.2024 |

| ОФЗ-29006-ПК | RUONIA + 1,20% | 29.01.2025 |

| ОФЗ-26234-ПД | 4,5% | 16.07.2025 |

Вариант 2. Более доходный (краткосрочный):

- 60% ОФЗ с датой погашения до 2 лет включительно;

- 40% корпоративные облигации или же просто купить ETF фонды (например, VTBB, SBRB, LQDT, AKMM);

Один из идеальных вариантов, который сочетает в себе хорошую доходность. При покупке ETF вы ещё получаете широкую диверсификацию.

Вариант 3. Низкорискованный (среднесрочный):

- 30% ОФЗ с датой погашения до 1 года включительно;

- 40% ОФЗ-ПК с датой погашения до 3 года включительно;

- 20% ОФЗ-ПК с датой погашения до 7 года включительно;

Также хороший вариант портфеля, где собраны лишь ОФЗ с разным сроком погашения. Доходность такого портфеля будет немного выше ставки ЦБ.

Вариант 4. Более доходный (среднесрочный):

- 40% корпоративные или фонды ETF;

- 40% ОФЗ-ПД с датой погашения до 3 года включительно;

- 20% ОФЗ-ПК с датой погашения до 7 года включительно;

Если средства не планируется снимать в ближайшие три года, то это почти идеальный вариант сочетающий в себе умеренный риск и достойную прибыль.

Вариант 5. Рискованный (среднесрочный):

- 50% фонды ETF;

- 50% корпоративные со сроком погашения 3-5 лет;

Говоря рискованный, имеется ввиду, что риски присутствуют, но всё же они маловероятны.

Вариант 6. Рискованный (долгосрочный):

- 40% корпоративные или фонды ETF;

- 30% ОФЗ с датой погашения до 10 года включительно;

- 30% ОФЗ с датой погашения до 15 года включительно;

Вариант 7. Супер агрессивный:

- 50% преддефолтные. Прибыль может достигать 50%-1000%. Даже, если обанкротится один эмитент, то другой может покрыть его убытки полностью;

- 50% на ваше усмотрение;

Этот вариант может давать хорошие прибыли, но его рекомендуется использовать только опытным инвесторам. Если вы начинающий, то не стоит начинать свои вложений с инвестиции в преддефолтные облигации.

Это самые простые варианты портфелей. Естественно, что вместо ОФЗ можно покупать облигации крупных компаний таких как Сбербанк, ВТБ, Газпром, Роснефть и т.д. Доходность по ним будет чуть выше, но могут быть проблемы с ликвидностью.

Иммунизация портфеля облигаций — это такой способ формирования портфель, который позволяет получить к заданному времени необходимую стоимость портфеля независимо от изменения процентных ставок.

6. Риски инвестирования в облигации

Рисков инвестиций в облигации практически нет. Они обеспечивают гарантированный стабильный доход. При этом имеют низкую волатильность цены, особенно, если сравнивать с акциями. Обвалиться в цене могут лишь преддефолтные облигации или в случае крупных экономических потрясений. В остальных случаях портфель будет стабильно расти.

Тем не менее риски у держателей всё же есть:

- Риск повышения ключевой процентной ставки. В этом случае рыночные цены облигаций пойдут резко вниз. Но этот риск можно легко нивелировать, просто купив краткосрочные ценные бумаги;

- Риск дефолта. Для этого делаем диверсификация рисков путем покупки нескольких эмитентов или просто покупаем гособлигации;

- Риск понижения кредитного рейтинга эмитента. Защиты от этого почти нет. Можно лишь снизить потери держа краткосрочные выпуски. Они мало упадут в цене;

- Риск падения котировок. Это особенно актуально для держателей долгосрочных выпусков.

7. Где можно купить облигации частному лицу

Купить облигации может любое физическое лицо. Делается это через брокера в режиме онлайн. Ниже представлена небольшая инструкция.

Шаг 1. Регистрация у брокера

Для выхода на торги необходимо зарегистрироваться у одного из брокеров с соответствующей лицензий. Рекомендую работать со следующими лидерами (сам работаю через них):

Финам (акция: тариф Free Trade торговля без комиссии навсегда)

БКС Брокер

Это одни из самых крупных брокерских компании в России. У них самые маленькие комиссии на торговые операции. Ввод и вывод денег осуществляется без комиссии. Вы самостоятельно принимаете решение о покупке и продаже ценных бумаг.

Так выглядит форма регистрации:

Шаг 2. Открытие торгового счёта

Для участия в торгах необходимо открыть брокерский счёт. В личном кабинете брокера нажмите на ссылку "Открыть новый договор":

После чего нужно выбрать тип счета:

Есть несколько вариантов и типов счётов. На любом из них можно совершать операции, отличия лишь в условиях. Например, есть тип брокерского счёта «ЕДП» (единая денежная позиция), в котором можно одновременно покупать акции, облигации, валюту, товары, что очень удобно.

Рекомендую открыть ИИС (индивидуальный инвестиционный счёт), чтобы получать в дальнейшем налоговые вычеты и льготы. Максимальная сумма вычета на взнос за один год составляет 52 тыс. рублей. Для этого нужно пополнить брокерский счёт на 400 тыс. рублей. Вычеты можно получать на каждое внесение денег ежегодно.

Шаг 3. Пополнение торгового счёта

Пополнение брокерского счёта не облагается никакими комиссиями. Например, можно приехать в банк брокера и пополнить счёт наличными. Это удобно для жителей Москвы и Подмосковья. Если банк находится на большом отдалении или нет возможности приехать, то можно перевести средства безналичным переводом.

Рекомендую переводить деньги на биржу безналичным переводом через дебетовую карту Тинькофф. Межбанковские переводы проводятся без комиссии. Пополнить карту Тинькофф можно также без комиссии. Карта бесплатная в обслуживании, на остаток начисляются проценты, кэшбэк на все покупки. В целом очень удобная карта, более подробно читайте: обзор про карту Тинькофф.

Шаг 4. Покупка облигаций

Брокер предоставит доступ к торговым терминалам (Quik и приложение для смартфонов). Это программы через которые осуществляются все торговые действия на бирже: купля/продажа, выставление заявок, просмотр текущего портфеля.

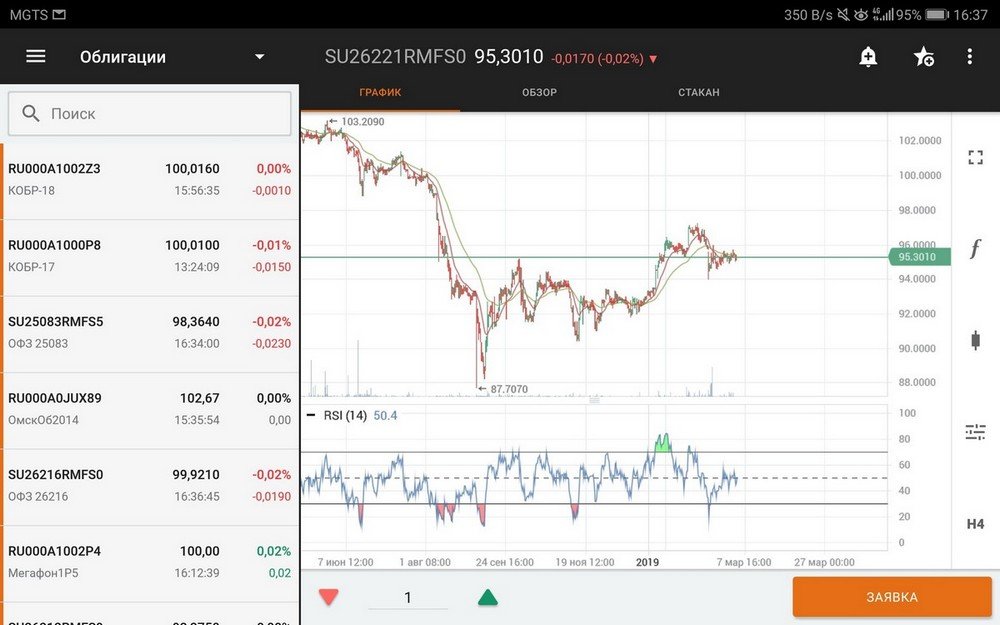

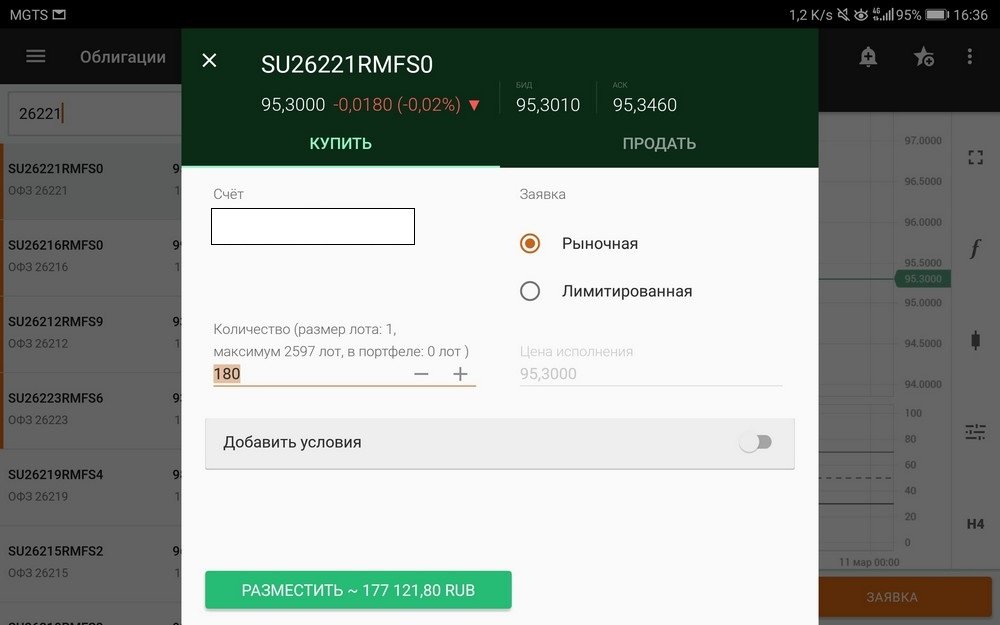

Например, интерфейс при покупке облигаций ОФЗ через мобильное приложение "Финам Трейд" (брокер Finam) выглядит так:

Также в приложении есть удобная возможность просмотреть текущий график торгов:

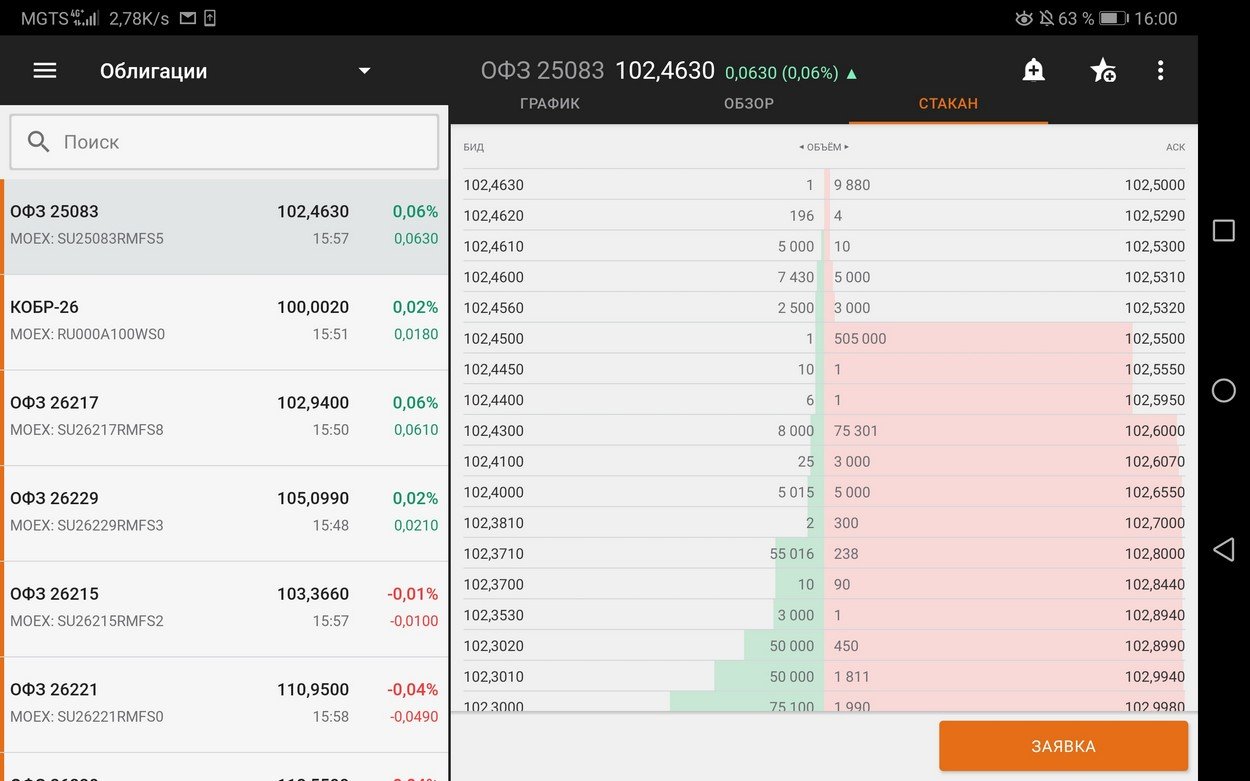

И биржевой стакан:

8. Сколько можно заработать на облигациях — стоит ли в них инвестировать

Почти для всех фондовый рынок ассоциируется с рисками потерять деньги, с экономическими кризисами, с обманом брокеров. Когда речь идёт про долевые ценные бумаги (акции) частично можно согласиться с этими опасениями. Они более рискованные, волатильные, но и доходность по акциям выше.

Облигации по сравнению с акциями почти полностью лишены волатильности. Если посмотреть график роста капитала на счёту держателей, то можно увидеть стабильно растущую кривую немного закругляющуюся наверх.

Если нет желания разбираться с акциями и как-то пытаться увеличить свою доходность, то облигации решают все эти вопросы. Пусть по ним и нету прибыли по 10-20% годовых, но зато прибыль гарантирована, а волатильность баланса будет минимальна.

А если инвестировать в корпоративные облигации, то доходность вполне можно ожидать на уровне 10-15% годовых, что соизмеримо с рынком акций.

Большинство физических лиц просто не знают о такой возможности, поэтому и продолжают нести деньги на банковские депозиты.

Чтобы повысить доходность по облигациям, открывайте счёт ИИС, пополняйте его ежегодно на 400 тыс. рублей и можете ежегодно возвращать по 52 тыс. рублей. Это еще больше увеличит доходность и точно обгонит доходность по банковским вкладам.

Так сколько же можно заработать на инвестициях в облигациях? По состоянию на конец 2020 года: 5-6% годовых при инвестициях в ОФЗ, 7-9% при инвестициях в надёжные корпоративные выпуски. Это реальные доходности без преукрас и больших рисков.

С 2021 г. все купоны по облигациям облагаются налогом 13%.

9. Как выбрать облигации для инвестирования

Сложно дать конкретные советы всем инвесторам, поскольку у каждого отношение к риску могут сильно отличаться. Например, кто-то вообще не может принять никакого риска. Поэтому инвесторы принимают иногда противоположные решения в зависимости от своих личных качеств, психологии и опыта.

1 Если вы не хотите вообще рисковать, то добавьте в портфель только краткосрочные ОФЗ.

Выбрать ОФЗ можно через терминал QUIK или же на сайте rusbonds. Прибыль небольшая, но если получать вычеты по ИИС, то можно значительно повысить доходность.

2 Если есть желание заработать больше, то рассмотрите ETF-фонды из облигаций, как готовый инвестиционный портфель. Там уже за вас отобрали самые доходные варианты от надёжных эмитентов. Плюсом этих фондов является то, что их можно покупать поштучно, при этом их цена находится в комфортной для рядовых граждан зоне 1000-3000 рублей.

3 При самостоятельном отборе эмитентов, обратите внимание на:

- Кредитный рейтинг;

- Доходность;

- Историю размещений;

- Ликвидность (возможно стакан будет пуст и купить эти ценные бумаги невозможно);

- Отчётность бизнеса (если ежегодно наращивается долг, а прибыль не растёт, то это рискованная компания);

4 Дюрация облигации (количество дней, когда инвестиции полностью себя окупают). Выбирайте те бумаги, которые имеют меньшее число дней.

Не бывает высокого дохода, без высокого риска. Если один эмитент предлагает доходность 12%, а другой 17%, то значит на это есть и соответствующие причины. Рынок чаще всего справедливо оценивает доходность облигаций в соответствии с рисками.

При покупке облигаций с высокой доходностью, помните, что если купонный доход превышает ставку рефинансирования на 5 базисных пункта, то со сверх этой прибыли будет браться налог 30%.

5 При повышение ключевой ставки ЦБ дальные выпуски с фиксированным купонами будут снижаться в цене и наоборот, при снижение ставки расти в цене будут долгосрочные облигации. Этим можно пользоваться, чтобы заработать больше. При этом заработок может достигать весьма больших сумм.

Например, ставка ЦБ была 8,5%, доходность по выпуску 7%, срок погашения 15 лет, цена на бирже 930. Когда ставка ЦБ упала до 6%, то цена на бирже поднялась до 1100. Фактически инвестор заработал за год 17% на курсовой разнице и ещё 7% купона.

10. Плюсы и минусы инвестирования в облигации

Плюсы инвестиций в облигации:

- Пассивный доход;

- Небольшая волатильность;

- Широкий ассортимент разных выпусков с разными доходностями и сроками погашения;

- Низкая стоимость облигаций (1 шт около 1000 рублей);

- Доступность для физических лиц;

- Можно продать в любой момент без потери процентов;

Минусы инвестиций в облигации:

- Необходимо выбрать компании и выпуски для инвестирования;

- Для людей далёких от финансов, этот инструмент может показаться сложным;

- Цена облигаций может упасть в случае роста процентных ставок;

- Отсутствует страховка от банкротства эмитента, поэтому лучше вкладывать в надёжные компании;

Смотрите также видео "Как посчитать цену облигации":