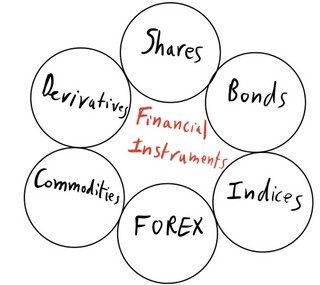

Большинство граждан далеки от мира инвестиций и мало чего понимают в этом. Многие даже не знают, что такое облигации и ETF. В этом материале мы расскажем про все доступные инвестиционные инструменты для частных инвесторов.

1. Что такое инвестиционные инструменты простыми словами

2. Краткий обзор инструментов для инвестиций

- Акции

- Облигации

- Биржевые фонды ETF

- Вклады

- Валюта

- Недвижимость

- Криптовалюты

- Остальное

3. Какие финансовые инструменты выбрать для инвестирования

1. Что такое инвестиционные инструменты простыми словами

Инвесторы покупают инвестиционные инструменты, чтобы увеличивать свой капитал. Это их главная цель. Также целью может быть просто получение пассивного дохода в виде процентов.

Важно отметить слово "инструмент", то есть вложения в активы не всегда приносят прибыль. Многое зависит от точки входа, времени удержания позиции. То есть на одном и том же инструменте, один инвестор может заработать, а другой потерять.

Как в и жизни, любым инструментом надо уметь пользоваться, иначе он может наоборот, принести потери.

В зависимости от рисков, все инструменты делятся на 2 класса:

- Сбережения (депозиты, облигации, валюта);

- Накопления (акции, etf);

Их отличия прежде всего в потенциальной доходности и размере риска. Например, облигации вряд ли упадут в цене больше акций, но и вырасти больше номинала им не удастся.

На нашем сайте уже представлены обзоры многих инвестиционных инструментов:

- Акции;

- Облигации;

- Депозитарные расписки;

- ETF;

- Валюта;

- Недвижимость;

- Криптовалюты;

Первые 5 инструментов можно купить на фондовом рынке.

Мы кратко пробежимся по плюсам и минусам каждого инвестиционного инструмента.

2. Краткий обзор финансовых инструментов для инвестиций

2.1. Акции

Акции являются самым доходным вариантом приумножения капитала при долгосрочном горизонте инвестирования. Они склонны к расту и платят дивиденды. Средняя доходность акций с учётом выплаты дивидендов составляет около 10-15% годовых. Некоторые способны приносить акционерам 20-30%.

Акции — это долевые ценные бумаги, наделяющие правом на владение частью компании. Доля определяется количеством акций у инвестора.

Акции котируются на фондовой бирже и доступны для торговли всем. Начать инвестировать в акции можно с любой суммы денег. Для покупки не требуется каких-то специфичных знаний.

Акции котируются на бирже бессрочно. Инвестор может просто купить и забыть про них, периодически лишь получая дивиденды по ним. Причём от миноритарных акционеров не требуется никакого участия в управлении компании.

- Как купить акции на бирже — подробная инструкция;

- Как зарабатывать деньги на акциях;

- Когда покупать и продавать акции;

- Как торговать акциями на бирже;

- Сколько можно заработать на акциях;

Плюсы акций:

- Обеспечивают в среднем хорошую доходность, превышающая инфляцию;

- Можно начинать инвестировать с любой суммы;

- Доступность рынка для каждого (можно торговать через приложение на смартфоне);

- Можно инвестировать крупные суммы;

- Много недорогих российских акций;

Минусы:

- Необходимо умение отбирать компании с потенциалом роста;

- Биржевые котировки имеют большую волатильность, они могут сильно расти и падать;

- Подходит только для долгосрочных вложений;

К вопросу о том, что купить и какие идеи есть на нашем рынке, можно прочитать следующие статьи:

- Список недооценённых акций;

- Инвестиционные идеи на российском рынке;

- Список дивидендных российских акций;

- Российские акции роста;

- Топ акции российских компаний;

- Какие акции стоит купить сейчас;

- Перспективные акции российских компаний;

2.2. Облигации

Многие с понятием "облигации" не знакомы вовсе. Всё-такие этот инвестиционный инструмент был совсем не популярным до 2015 г.

Облигация — это долговая ценная бумага. Другими словами это долг. Инвестор держит облигации на брокерском счёте, тем самым кредитуя эмитента. За это инвестор получает проценты, которые периодически выплачиваются в виде купонного дохода.

Кто может быть эмитентом облигаций:

- Компании. Их называют корпоративными или коммерческими. Например, это могут быть ВТБ, Газпром, Сбербанк, РЖД, ЛСР, ПИК;

- Муниципалитеты. Их называют муниципальные. Выпускаются городами и областями. Например, Москва и Московская область;

- Минфин. Их называют ОФЗ (облигации федерального займа) или гособлигации. Срок от года до 25 лет;

Облигации имеют срок обращения. В момент погашения облигации, у инвесторов списывают эти ценные бумаги, а взамен переводят деньги. Погашение происходит по номинальной стоимости. Чаще всего номинал равен 1000 рублей.

В среднем срок обращения от 3 до 7 лет. Есть и более короткие, есть более длинные. Инвестор может купить облигацию на фондовом рынке, которая будет погашаться через неделю, месяц, полгода. Всегда есть какие-то варианты, находящиеся в обращении.

Доходность и риск по конкретным облигациям тесно связаны. Чем надёжнее эмитент, тем на меньший доход может рассчитывать инвесторы. Самыми надёжными считаются ОФЗ с коротким сроком.

Купить облигации можно на фондовой бирже. Они торгуются также, как и акции.

- Как заработать на облигациях;

- Инвестиции в облигации — что надо знать;

- Доходность облигаций;

- Краткосрочные ОФЗ;

- ОФЗ с переменным купоном;

Плюсы облигаций:

- Высокая надёжность;

- Большой выбор облигаций с разными сроками;

- Можно инвестировать крупные суммы;

- Можно начинать с нуля;

- Максимальная доступность;

Минусы:

- Отсутствие высоких доходов;

- Не самый простой инструмент для новичков;

- Есть риски дефолтов по облигациям компаний с проблемами;

- С прибыли по купонному доходу взимается налог;

2.3. Биржевые фонды ETF

ETF — это биржевой фонд, торгуемый на фондовом рынке. В его состав входят разный набор активов. Чаще всего это акции или облигации. Покупать и продавать ETF можно свободно на фондовом рынке.

Для частных инвесторов ETF это удобный инвестиционный инструмент, позволяющий вложить деньги во всю отрасль или индекс. Причём стоят такие фонды дёшево. Большинство имеют стоимость до 2000 рублей.

За управление фонд берёт комиссию, которая уже включена в стоимость ETF. То есть инвестор никаких издержек не платит. Комиссии очень маленькие и многие не обращают на них внимания (0,4-0,9% в год).

ETF делят на виды в зависимости от состава. На Московской бирже можно купить фонды на:

- фондовый индекс российских или американских акций;

- дивидендные акции или растущие акции;

- облигации (гособлигации, корпоративные, еврооблигации);

- отраслевые (биотехнологии, технологии и т.д.);

- сырьевые (золото, серебро);

- смешанные (состоят из нескольких активов);

- ETF фонды — вопросы и ответы;

- Доходность ETF на московской бирже;

- Сравнение ETF и БПИФ — сходства и различия;

- Что прибыльнее: купить ETF или акции;

Плюсы:

- Возможность инвестировать в весь рынок сразу;

- Широкая диверсификация между активами;

- Есть разные варианты портфелей (например, на американские или немецкие акции);

- Не требуют больших вложений;

- Не отнимают времени, купил и держишь;

- Фонд сам проводи ребалансировку и реинвестирование;

Минусы:

- Есть небольшая комиссия за управление;

- Отечественные ETF не платят дивиденды, а реинвестируют их;

- ;

2.4. Вклады

Большинство граждан знакомо с банковскими депозитами (вкладами). Механизм работы очень прост: вкладываете деньги в банк под проценты. Есть точное понимание срока окончания вклада и итоговой суммы.

В нашей стране население хранит деньги на вкладах больше, чем на фондовом рынке. Возможно, эта ситуация изменится в будущем. В США почти все инвестируют только на фондовый рынок и лишь малая часть открывает депозиты.

Банковский вклад очень надёжный способ для сбережения капитала. Единственный сильный минус это маленький доход.

Плюсы:

- Высокая надёжность;

- Небольшой срок вложения;

- Максимально понятный механизм;

Минусы:

- Маленькая доходность;

- Вклады имеют ограниченный срок (как правило, 1 год);

- Страхуется только 1,4 млн рублей на вкладе;

2.5. Валюта

Хранить деньги в валюте для инвесторов не представляет особого интереса, поскольку такой инвестиционный инструмент не приносит никакой прибыли. Даже рублевые вклады увеличивают капитал инвестора. Валюта лишь сохраняет его в периоды паники. Когда рубль укрепляется в мире, то такой инвестиционный инструмент лишь приносит убытки для инвесторов.

В качестве альтернативы для вложения валюты можно использовать вложения в еврооблигации. На них будет начисляться небольшой процент.

Еврооблигации — это облигации, выпущенные в иностранной валюте.

Покупать валюту лучше всего также на фондовом рынке. Купить еврооблигации можно здесь же.

Плюсы:

- Защита от девальвации рубля;

- Возможность получать небольшой доход при вложении в еврооблигации;

Минусы:

- Хранение валюты не приносит дохода;

- Хранение денег на рублевых депозитах приносит схожий доход;

2.6. Недвижимость

Этот вид инвестиционного инструмента требует больших вложений. Например, в Подмосковье однокомнатная квартира стоит порядка 5-7 млн рублей на момент 2022 г. Если же покупать коммерческую недвижимость, то здесь слишком большой разброс цен. Но цены также начинаются от нескольких миллионов даже за небольшой метраж.

В целом покупка квартиры кажется не очень разумной, поскольку доходность крайне маленькая, есть риски. Также не забываем, что это малоликвидный инструмент. При желании продать объект недвижимости это минимум потребует 2 недели. А если ещё искать покупателей, то срок может исчисляться месяцами.

Инвестировать в новостройки на стадии котлована теперь невозможно из-за появления эскроу-счётов. Теперь застройщик продает квартиры по цене вторички в момент выдачи ключей.

На фондовом рынке есть ETF на американские REIT-компании. Грубо говоря, можно купить ту же недвижимость, но в США и сдавать её в аренду. Только от вас ничего не требуется. В среднем такой фонд показывает 5-10% годовых в долларах. Называется FXRE.

- Инвестиции в недвижимость;

- Недвижимость или REIT;

- Взять ипотеку под 6,5% на новостройки или инвестировать в акции;

Плюсы:

- Высокая надёжность;

- Стабильный доход;

Минусы:

- Требуются большие вложения;

- Низкая прибыльность;

- Есть риски порчи квартиры или её простоя;

2.7. Криптовалюты

С недавнего времени криптовалюты стали пользоваться большой популярностью. Теперь про них уже знают все или по-крайней мере слышали.

По факту криптовалюты не представляют какой-то ценности. Это просто цифра, за которую готовы платить деньги другие инвесторы.

Заработать на криптовалюте можно только на курсовой разнице (купили дешевле, продали дороже). Многие накапливают Биткоин в качестве альтернативы золота.

В 2021 г. криптовалюты сильно выросли и интерес к ним снова проснулся. Появились первые ETF на Биткоин, Эфириум и Лайтоин.

Криптовалюты могут быть интересны тем, кто что-то понимает в принципе их работы. Как инвестиционный инструмент это далеко не самый лучший вариант как минимум из-за огромных рисков и отсутствия стабильного дохода. Держатели Биткоина не получают ничего взамен и могут рассчитывать лишь на перепродажу в дальнейшем по более дорогой цене.

- Как торговать на бирже криптовалют;

- Топ криптовалютных бирж;

- Список обменников криптовалют;

- Как вывести криптовалюту;

- Как купить криптовалюту за рубли;

- Биткоин краны для бесплатного заработка;

Плюсы:

- Сильный рост в прошлом;

- Возможность получить высокий доход;

- Количество единиц криптовалюты ограничено;

Минусы:

- Нет пассивного дохода;

- Высокие риски потери денег;

- Необходимо немного разбираться в них;

2.8. Остальное

Условно можно отнести к инвестиционным инструментам ещё:

- Драгоценные металлы;

- Антиквариат;

- Бизнес;

- Сайты;

- И т.д.;

Короче всё, что приносит доход. Однако эти способы слишком индивидуальны и не нацелены на массового инвестора. Например, драгоценные металлы не приносят никакого дохода. Единственное, на что может рассчитывать обладать это перепродажа их дороже.

Гибридные финансовые инструменты – инструменты, включающий основной договор и один или несколько встроенных производных инструментов (например, облигация + опцион + фьючерс).

3. Какие финансовые инструменты выбрать для инвестирования

У каждого инвестора свои горизонты инвестирования, возможности, цели и способность принятия риска. Все эти нюансы сильно влияют на выбор инвестиционных инструментов для конкретного человека.

Например, кто-то вообще не готов рисковать, а хочет просто сберечь, то ему лучше открыть вклад или купить короткие ОФЗ.

Для молодых людей лучше подойдут более доходные и рискованные варианты - акции и ETF, поскольку у них есть время переждать просадку и хорошо заработать на горизонте нескольких лет. У старого поколения нервы уже не такие крепки и ждать долго они не готовы. Поэтому чаще используют облигации в качестве сбережения.

Чем отличаются инвестиционные инструменты:- Соотношением риск/доходность;

- Минимальной стартовой суммой;

- Сроком инвестирования;

- Периодичностью выплат процентов;

При краткосрочных вложениях инвестировать в акции, ETF, криптовалюту точно не стоит, поскольку никто не знает какая стоимость активов будет через месяц или год. Инвестор берёт на себя огромные риски промаха. Вместо заработка можно потерять значительную часть капитала.

Поэтому важное правило: рискованные инвестиции в виде акций, ETF подойдут только для долгосрочных вложений. Для краткосрочных стоит выбирать гособлигации с небольшим сроком погашения 1-3 года.

Если деньги копятся на крупную покупкуУ многих цель купить какую-то дорогую покупку в обозримом будущем. Тогда на рынок акций также лучше не лезть. Как мы уже сказали выше, никто не знает какой курс будет через год. Может выше на 50%, а может и ниже на 50%.

Смотрите также видео "Инвестиционные инструменты для начинающих инвесторов // Наталья Смирнова":