На фондовом рынке представлен крупный по размеру денежных инвестиций рынок долговых ценных бумаг или по-другому: облигаций. Это один из удобных способов дать в долг эмитенту деньги, выпустивших их. Облигации могут быть разных типов. В зависимости от того, кто их выпустил различают:

- Государственные;

- Муниципальные;

- Корпоративные;

В этой статье мы подробно поговорим про муниципальные выпуски, кто их выпускает, в чём их особенность, есть ли риски инвестирования в них.

1. Что такое муниципальные облигации простыми словами

2. Риски и надёжность муниципальных облигаций

3. Как купить муниципальные облигации

- Шаг 1. Регистрация у брокера

- Шаг 2. Открытие торгового счёта

- Шаг 3. Пополнение торгового счёта

- Шаг 4. Покупка муниципальных облигаций

4. В чём отличие муниципальных от государственных облигаций

5. Плюсы и минусы муниципальных облигаций

1. Что такое муниципальные облигации простыми словами

Цель эмиссии муниципальных облигаций могут быть:

- развитие инфраструктуры;

- устранение бюджетного дефицита;

- реализация бюджетных проектов;

Выделяют два вида муниципальных облигаций:

- Субфедеральные. В РФ есть три города с особым статусом: Москва, Санкт-Петербург, Севастополь. Они имеют прямую связь между региональными бюджетами и Министерством финансов;

- Муниципальные. Являются муниципалитетами, которые включены в состав крупных субъектов РФ;

Характеристики муниципальных облигаций:

- Номинальная цена 1000 руб;

- Срок погашения в среднем 3-5 лет;

- Процентная ставка купонного дохода чуть выше, чем по ОФЗ на 0,5%-1,5%;

- Купонный доход выплачивается 2–4 раза в год. С купонного дохода будет взиматься налог на прибыль. Это правило действуют для всех облигаций с 2021 г;

Довольно часто муниципальные выпуски бывают с амортизацией номинала, то есть вместе с купоном инвесторы получают часть номинальной стоимости. Подробнее про такие виды облигаций можно прочитать в статье:

Способ финансирования муниципальных образований через долговые ценные бумаги пользуется широким спросом в мире. Например, в США.

Гарантией возврата является имущество, которое находится в собственности города. Поэтому большинство инвесторов относятся к ним с большим доверием.

Погашение займа происходит за счёт следующих источников финансирования:

- текущие доходы;

- специальные доходы;

- рефинансирование долга;

- межбюджетный трансферт;

2. Риски и надёжность муниципальных облигаций

Начинающие инвесторы могут ошибочно полагать, что муниципальные облигации по надёжности должны быть на равне с ОФЗ (гособлигациями). На самом деле это не так. Государство может оказать поддержку региону, выделив деньги из федерального бюджета. Но закон никак не обязывает государство оказывать помощь.

В статье 102 бюджетного кодекса присутствует следующая формулировка: «РФ не несет ответственности по долговым обязательствам субъектов РФ и муниципальных образований, если указанные обязательства не были гарантированы РФ».

Чаще всего государство готово оказать поддержку регионам, поскольку в случае дефолта по облигациям это подрывает доверие к другим муниципальным выпускам и частично к ОФЗ.

В прошлом встречались прецеденты с техническими дефолтами муниципальных облигаций, но в итоге все деньги со временем были возвращены инвесторам.

Каждый регион имеют свою экономическую специфику. При выборе облигаций следует обращать внимание на кредитный рейтинг региона.

Даже при сравнение муниципальных облигаций по доходности сразу понятно у какого региона есть сложности.

Чем выше доходность к погашению, тем выше риски. В долговых ценных бумагах доходность и риски связаны прямолинейно.

Финансовый кризис в 1998 г. затронул муниципальные выпуски. О дефолте объявила Якутия и даже крупные регионы не смогли расплатиться вовремя: Москва, Санкт-Петербург.

3. Как купить муниципальные облигации

Купить облигации можно на Московской бирже. При этом не надо иметь какие-то крупные суммы денег. Для этого достаточно зарегистрироваться у брокера. Рассмотрим пошаговую инструкцию для физических лиц.

Шаг 1. Регистрация у брокера

Для доступа к торгам на фондовой бирже необходимо зарегистрироваться у одного из фондовых брокеров с соответствующей лицензией. Рекомендую работать со следующими лидерами (сам работаю через них):

Финам (акция: тариф Free Trade торговля без комиссии навсегда)

БКС Брокер

Это одни из самых крупных брокерских компаний в России. У них самые самые низкие комиссии на торговые операции. Ввод и вывод денег осуществляется без комиссии. Вы самостоятельно принимаете решение что и когда купить, когда продать, в каком объёме.

Так выглядит форма регистрации брокера:

Шаг 2. Открытие торгового счёта

Для участия в торгах необходимо открыть брокерский счёт. На этом счёте могут одновременно находится деньги и ценные бумаги. Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку "Открыть новый договор":

После чего выбрать тип брокерского счёта:

Есть несколько вариантов брокерских счётов. На любом счёте можно совершать торговые операции, отличия лишь в условиях.

Например, есть ЕДП (единая денежная позиция), на котором можно одновременно покупать акции, облигации, опционы, валюту, товары — что очень удобно.

Есть ИИС (индивидуальный инвестиционный счёт), который также позволяет приобретать все финансовые инструменты. Главным плюсом ИИС является наличие возможности получать налоговые льготы (одну из двух):

- «Тип А» (вычет от сумму пополнения). Налоговый вычет от внесённой суммы. Например, пополнили на 400 тыс. рублей, значит можно вернуть 52 тыс. рублей. Максимальная сумма вычета в год 52 тыс. рублей. Пополнять ИИС и получать вычет можно ежегодно;

- «Тип Б» (освобождение от налога на прибыль). Полностью освободить от подоходного налога всю прибыль на этом счёте. Исключение: налоги на дивиденды и купонный доход;

При открытии ИИС тип вычета не указывается. Если вы в дальнейшем воспользуетесь типом А, то будет первый тип. Если ничего не будете делать, то автоматически считается, что выбран тип Б.

Более подробно про ИИС читайте:

- Инструкция: как получить налоговый вычет по ИИС;

- ИИС — ответы на вопросы;

- Что лучше ИИС или брокерский счёт;

Шаг 3. Пополнение торгового счёта

После открытия брокерского счёта можно будет закинуть на него деньги. Не обязательно пополнять сразу. Счёт может существовать без денег сколь угодно долго. Пополнение бесплатное и не облагается никакими комиссиями.

Например, можно приехать в банк брокера и пополнить счёт наличными. Это удобно для жителей Москвы и Подмосковья. Если банк находится на большом отдалении или нет возможности приехать, то можно перевести средства безналичным переводом.

Можно перевести деньги на биржу безналичным переводом через дебетовую карту Тинькофф. Межбанковские переводы проводятся без комиссии. Пополнить карту Тинькофф можно также без комиссии. Карта бесплатная в обслуживании, на остаток начисляются проценты (7,0%), кэшбэк на все покупки. В целом очень удобная карта для жизни, более подробно читайте: обзор про карту Тинькофф.

Шаг 4. Покупка муниципальных облигаций

Брокер предоставит доступ к бирже через торговый терминал (Quik и приложение для смартфонов). Через них будет осуществляться торговые операции.

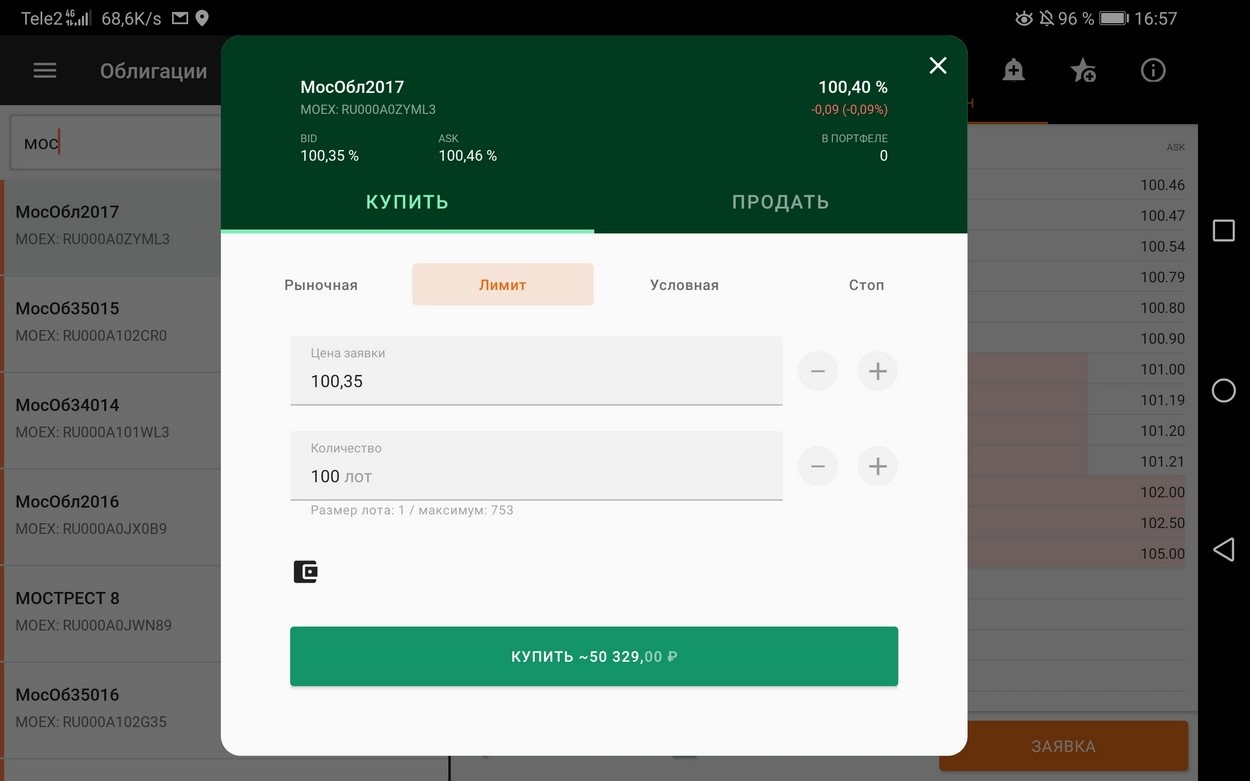

Например, так выглядит интерфейс при покупке муниципальных облигаций Московской области через мобильное приложение "Финам Трейд" (брокер Finam):

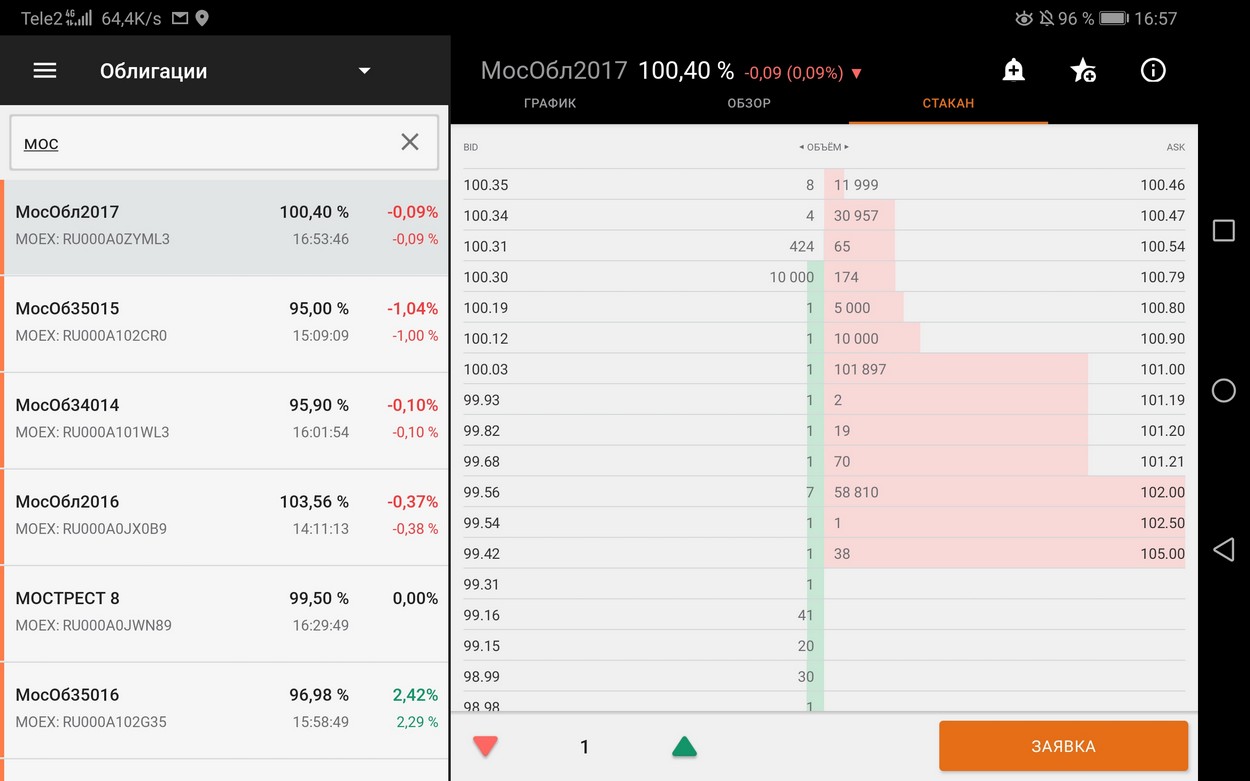

Также в приложении есть удобная возможность просмотреть текущий график торгов:

Если нет возможности купить облигации через торговые терминалы, то можно выставить через телефонный звонок брокеру. Он выставит заявку от вашего имени.

4. В чём отличие муниципальных от государственных облигаций

1 Разные эмитенты. В случае с ОФЗ эмитентом является Министерство финансов РФ, а у муниципальных облигаций местные органы.

2 Надёжность ОФЗ выше, поскольку они обеспечены государством. Также помним, что кредитный рейтинг любого эмитента в стране не может быть выше, чем рейтинг страны. Поэтому ОФЗ всегда будут иметь выше надёжность.

3 Цели привлечения денег разные. Для муниципальных выпусков они касаются прежде всего затрат на конкретный регион, а ОФЗ выпускают для покрытия дефицита государственного бюджета.

4 Не у всех регионов есть кредитные рейтинги от международных рейтинговых агенств.

5. Плюсы и минусы муниципальных облигаций

Плюсы:

- Высокая частота купонных выплат;

- У некоторых выпусков есть амортизация. Не для всех инвесторов это является положительным моментом;

- Достаточно надёжные. Кредиторы не теряли денег за время наблюдения;

- Доходность выше, чем у ОФЗ и ещё выше, чем по вкладам;

Минусы:

- Небольшая ликвидность в биржевом стакане. Сложно купить/продать большой объём (от 100 тыс. рублей);

- Небольшой выбор этих ценных бумаг;

- Есть налог на прибыль по купону;

- Надёжность ниже, чем у ОФЗ;

- Срок погашения обычно не более 5 лет;