Несмотря на то, что облигации считаются защитным инструментом с минимальными рисками, их стоимость на бирже подвержена колебаниям. В этой статье мы подробно расскажем про все нюансы и факторы, от которых зависят цены облигаций.

Основы облигаций

Фактор 1. Ключевая процентная ставка ЦБ

Фактор 2. Процентные ставки на внешних рынках

Фактор 3. Бюджетная политика ЦБ

Фактор 4. Остальные

Облигации относятся к классу долговых ценных бумаг, по которым с регулярной периодичностью выплачивается купонный доход. Она имеет конкретный срок погашения, поэтому инвестор может заранее просчитать точную доходность к погашению.

Как инвестору заработать на облигациях? Для этого нужно просто удерживать их в своём портфеле и за это получать ежедневный доход.

Во многом облигации схожи с банковскими депозитами, но со своими нюансами. Причём в отличии от вклада они обладают гораздо большей гибкости.

Прежде чем начать перечислять факторы, влияющие на стоимость облигаций, мы должны рассказать немного вводных данных.

Основы облигаций

Эмитент (тот, кто выпускает облигацию) производит выпуск облигаций по номинальной цене. Он же устанавливает процентный купонный доход и даты, когда будут производится выплаты. В момент погашения (экспирации) эмитент погасит их по номинальной цене. При этом никого не интересует по какой цене вы приобрели облигацию, погашение происходит по номиналу.

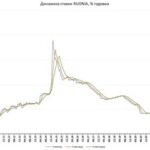

Существуют выпуски с плавающим купоном, то есть его величина определяется каждый раз в зависимости от каких-то условий. Обычно указывается привязка к средней ставке RUONIA плюс какой-то процент.

Как только облигации появились на рынке, их можно продать/купить. Кто-то продаёт, кто-то покупает и поэтому цена изменяется.

Есть облигации с фиксированным купоном, есть с плавающим. Первые больше подтверждены колебаниям цены, поскольку их цена будет стабильна только в стабильной экономике, что почти невозможно в современном мире. Плавающие более стабильны в цене, поскольку их купон всегда примерно равен процентной ставке ЦБ.

Почему у облигаций разная купонная доходность

Помните, что почти все облигации ОФЗ имеют практически одинаковую доходность, несмотря на разные купоны. Их доходность к погашению выравнивается с помощью цены на рынке. То есть если одна облигация имеет купонную доходность 5%, а другая — 8%, то доходность к погашению может быть 7,5% у обеих.

Более подробно читайте в статьях:

- Инвестиции в облигации — что надо знать;

- Как купить облигации — полное руководство;

- Доходность облигаций — виды и расчёты;

- Купонный доход по облигациям;

Самые сильные колебания в цене имеют долгосрочные выпуски с постоянным купонным доходом. Менее всего подвержены колебаниям выпуски с плавающим купонным доходом, а также с ближайшим сроком погашения.

Итак, давайте перечислим факторы, влияющие на цену облигаций.

1. Ключевая процентная ставка ЦБ

Одним из важнейших факторов, влияющих на цену облигаций является ключевая процентная ставка ЦБ. Все инвесторы смотрят на текущее значение и прогнозы на будущее.

Например, если ключевая ставка равна 10%, то краткосрочные облигации будут стоить столько, чтобы доходность к погашению была 10% или чуть ниже. Редко, когда краткосрочные дают большую доходность, чем текущая ставка.

Допустим ключевая ставка равна 7% и есть два выпуска с погашением через полгода. У выпуска №1 купонная доходность 8%, а у выпуска №2 — 6%. Тогда первый выпуск должен стоить 100,00% (то есть номинал), а второй должен стоить 99,00%. Почему так? Потому что 1% прибыли за полгода будет компенсирован более низкой стоимостью при покупке выпуска №2.

Инвестору без разницы какой выпуск взять, поскольку через полгода у него будет одинаковая сумма по итогу, несмотря на то, что первый выпуск кажется более привлекательным.

Почему у облигаций разная купонная доходность? Эмиссия облигаций происходит в разное время, поскольку ключевая ставка ЦБ периодически изменяется, то и купонная доходность у выпусков разная. Обычно купонная доходность равна текущей ставке, поэтому у выпуска №1 она была около 8%, а у выпуска №2 — 6%.

В момент изменения ключевой ставки ЦБ старые выпуски облигаций почти мгновенно начинают переоценку таким образом, чтобы выровнять каждый выпуск с доходностью к погашению. Выравнивание доходностей осуществляется с помощью цены на бирже.

Такой перерасчёт происходит за счёт опытных и профессиональных участников торгов. Они являются главной двигательной силой долгового рынка.

Стоит отметить ещё нюанс с корпоративными облигациями. Обычно они реагируют на изменение процентной ставки с лагом. Возможно это связано с тем, что там больше обычных физических лиц и им требуется время, чтобы переосмыслить положение дел.

Вообще начинающим инвесторам лучше избегать длинные облигации, поскольку они не понимают всех рисков. Вы можете удерживать их год, два, а потом оказаться в нулях из-за обвала цены. Новичкам лучше начать изучение долгового рынка с более коротких инструментов.

2. Процентные ставки на внешних рынках

Если на внешних рынках процентные ставки высокие, то это будет оказывать давление и на внутренние. Инвестор может переложить часть денег на внешние рынки, поскольку сочтёт доходность приемлемой. Чтобы этого не случилось, внутренний рынок должен давать хорошие доходности.

Например, если американские трежерис дают 5%, а в нашей стране 7%, то возможно лучше вложить под 5% в доллары, чем под 7% в рублях. Конечно, так решат не все, но какие-то инвесторы обменяет.

Таким образом, создаётся постоянное влияние на цены облигаций.

После изоляции наших рынков от внешних контуров, это влияние стало минимально.

3. Бюджетная политика ЦБ

Какую политику ведёт ЦБ, что является первостепенной задачей. С 2014 г. в нашей стране главной задачей стало таргетирование инфляции. За это пришлось отказаться от предыдущей задачи в виде коридора курса рубля.

ЦБ и Минфин оказывают сильное влияние на доходности облигаций и следовательно на их цены. В зависимости от текущего положения дел и задач инвесторы могут предпочесть покупать дальние выпуски ОФЗ или наоборот, их продавать.

Если бюджет не сходится из года в год (хронический дефицит), то это создаёт риск для национальной валют, а, значит, для цены облигаций из-за повышения процентной ставки. Кому нужны облигации с постоянным доходом в обесценивающейся валюте?

4. Остальные факторы, от которых зависит цена облигаций

1 Срок погашения. Чем длиннее срок погашения облигации, тем большую доходность хотят получить инвесторы за принимаемый риск.

Однако когда речь идёт о десятилетних облигациях и более, то их доходность может быть на уровне десятилетних или даже ниже из-за разных факторов. Например, часто доходность десятилетнего и двадцатилетнего выпуска одинаковая.

2 Текущий кредитный рейтинг эмитента. Если кредитный рейтинг упал, то стоимость облигации будут падать какое-то время из-за негатива.

Чем выше кредитный рейтинг, тем с меньшей доходностью торгуются облигации.

3 Технический дефолт. Если эмитент не смог осуществить выплату купона в указанный срок, то объявляется технический дефолт. Даётся ещё две недели, чтобы исправить эту ситуацию. Такая новость вызывает обвал цены облигации на бирже.

4 Крупная выплата купона. Если по облигации планируется крупная выплата, то многие держатели могут захотеть выйти из неё за несколько дней до выплаты, чтобы не платить в моменте налог на НКД.

Например, по облигациям были купоны по 6-8% сразу. Налог на прибыль по купону достигала более 1%. Некоторые инвесторы не захотят платить такой большой налог сразу и могут выйти, а после выплаты НКД сразу откупить обратно.

С лета 2023 г. брокеры перестали брать налог на купоны сразу. Теперь налог берётся по итогу года.

Выводы

На рынке присутствуют множество инвесторов, профессиональных участников торгов. В зависимости от поступающей информации, соотношений риск/доходность, настроений участников торговли цены на облигации постоянно изменяются. Выше мы рассмотрели в основном макроэкономические факторы. Применяя эти знания, вы можете не потерять деньги, а сберегать.