В этой статье мы поговорим про все существующие виды доходности облигаций. На какую прибыль могут рассчитывать инвесторы и как её рассчитать самостоятельно. Приведём формулы и примеры подсчётов по заработку на долговых ценных бумагах.

1. Что такое доходность облигаций простыми словами

2. Текущая

3. Простая

4. Эффективная

5. Что следует знать инвесторам

6. На какую прибыль можно рассчитывать

1. Что такое доходность облигаций простыми словами

Облигации относятся к классу долговых ценных бумаг, которые позволяют получать предсказуемую прибыль. Но по факту доходность может немного отличаться. Это зависит от текущий цены приобретения и продажи. Например, если купить по цене 102 и продать через несколько дней по 101, то в этом случае мы получим убыток.

Доход по облигациям делится на два вида:

- Купонный. С заранее известной периодичностью выплачиваются проценты. Эти выплаты называют "купонами". Чаще всего раз в полгода. Таких выпусков большинство на нашем рынке. Например, все ОФЗ и выпуски крупных компаний.

- Дисконтный. Выпускаются дешевле номинала. Прибыль инвестора формируется только за счёт роста цены по мере приближения к дате погашения.

Дисконтный вариант легко считать и предсказать даже начинающим инвесторам. Для этого надо вычесть из 100 текущую стоимость и поделить на количество оставшихся лет до экспирации.

Более подробно про купонную доходность можно прочитать в статье:

Также рекомендую прочитать следующие статьи:

- Облигации — что это такое простыми словами;

- Как купить облигации — пошаговая инструкция;

- Что такое еврооблигации и стоит ли их покупать;

- Что значит параметр дюрации;

- Корпоративные облигации — в чем особенность;

- Инвестиции в облигации — полный мануал;

Рассмотрим три вида доходности облигаций:

- Текущая;

- Простая;

- Эффективная;

2. Текущая доходность облигаций — формула расчёта

Текущая доходность облигации представляет отражение "мгновенной" прибыли. Она не учитывает цену приобретения и уже накопленный купонный доход (НКД). Фактически это тот процент, который будет получать инвестор, купивший эту ценную бумагу здесь и сейчас.

Чаще всего инвесторы рассчитывают свою прибыль при краткосрочных покупках, не обращая внимание на цену. Потому что их цель продать в ближайшем будущем и они предполагают, что за этот небольшой промежуток времени цена не изменится, а купон принесёт прибыль.

Формула текущей доходности облигации:

Логично, что чем ниже цена покупки, тем больше будет доходность облигации.

Купонная прибыль равна 10%. Если купить облигацию по номинальной цене 100,00, то за 1 год удержания прибыль составит 10%. Если же купить её за 80,00, то доходность составит уже [10/80] × 100% = 12,5%. Идея в том, что мы на свои деньги смогли купить больше бумаг, поэтому и текущая прибыль больше. Ещё раз надо подчеркнуть, что эти цифры работают лишь в моменте.

Более правильно использовать "модифицированную текущую доходность". Она имеет почти такую же формулу, но только учитывается НКД, что правильнее. Ведь это значение также оказывает влияние на количество ценных бумаг, которое может приобрести инвестор.

3. Простая доходность облигации к погашению — формула и пример

Простая доходность облигации к погашению учитывает цену покупки и время оставшееся до погашения. Единственным нюансом является то, что инвестор не реинвестирует купонную прибыль, а снимает её.

Такую доходность можно рассчитать только для облигаций имеющих постоянный купон (фиксированный). Для переменных купонов невозможно точно посчитать эту величину, поскольку прибыль в каждый период будет отличаться, поэтому предсказывать её не имеет смысла.

Формула простой доходности к погашению:

Купон составляет 120 рублей в год (12%). Текущая цена 1050 (из них цена 1030 и НКД 20 рублей). До экспирации 450 дней. Тогда доходность к погашению будет:

((1000 - 1050 + 180) / 1050) × (365 / 450) × 100% = 10,05%

4. Эффективная доходность облигации к погашению — формула и пример

Эффективную доходность к погашению (YTM, Yield To Matutity) используют на большинстве сервисов для анализа облигаций по их прибыли. Она схожа с предыдущей, но учитывает тот факт, что инвесторы чаще всего реинвестируют прибыль обратно. Это напоминает капитализацию процентов по депозиту. За счёт аккумулирующего эффекта сложного процента мы увеличиваем итоговую прибыльность.

Формула эффективной доходности к погашению:

YTM = [Купон в %] + [Номинал - Текущая цена]/P × 365/[Количество дней владения] × 100%

Купон 12%, номинал 1050, до погашения 3 года.

((1000-1050)/3 + 120) / (1000+1050)/2 × 100% = 10,08%Эффективная доходность к продаже

Можно также выделить такое понятие как доходность к продаже. Если инвестор купил облигацию по цене 1000, а через три месяца её стоимость составляет 1050 (без НКД), то при продаже его доходность получится очень большой. По факту он сделал за эти три месяца 5% (что в годовом выражении составило бы 20%). Плюс получит ещё часть купон за три месяца.

5. Что следует знать про доходность облигаций

Облигации считаются стабильным финансовым инструментом, но их прибыльность не так стабильна, как это может показаться на первый взгляд. На этот счёт советую ознакомиться с несколькими аксиомами.

1 Если цена облигации растёт, то текущая доходность новых инвесторов будет снижаться. Это связано с тем, что её рыночная цена увеличивается, а погашение будет по номиналу.

2 Невозможно точно рассчитать доходность к погашению облигаций, которые имеют переменный купон.

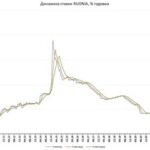

3 На цену и доходность облигации напрямую влияет ключевая процентная ставка и ожидания по её дальнейшему курсу. В периоды снижения ставок долгосрочные выпуски увеличиваются в цене. Чтобы посчитать это изменение, надо просто умножить число лет на изменение ставки.

Например, если срок до погашения 8 лет, а ставка падает на 0,25%, то цена подорожает на 2%. Если бы до погашения было 3 года, то цена выросла всего на 0,75%. Это приблизительные подсчёты. По факту прирост составит чуть больше, поскольку учитывается ещё и реинвестирование процентов.

4 Стоимость краткосрочных выпусков менее волатильна, чем долгосрочных.

5 Существует индексы доходности облигаций. Они учитывают совокупную прибыль всех выпусков:

- RGBITR — индекс государственных облигаций;

- MICEX CBI CPR — индекс «чистых» цен (clean price index);

- MICEX CBI GPR — индекс «грязных» цен (gross price index);

- MICEX CBI TRR — индекс совокупного дохода (total return index);

6. Какая доходность облигаций

На последок хотелось бы затронуть тему сколько можно заработать на инвестициях в долговые ценные бумаги? Как показывает история этот способ хранения денег проигрывает инвестициям в акции. Статистика показывает, что акции компаний приносят больше прибыли своим акционерам.

Тем не менее, на каких-то промежутках времени, когда рынок акций находится в стагнации (консолидации) или падении, инвесторы перекладываются в менее волатильные облигации, который еще и приносят ежедневную прибыль (пусть и не такую большую).

Говоря про средние цифры, то около 7-8% годовых приносят гособлигаций и 10-12% корпоративные выпуски. Это средние данные за много лет. Какая доходность будет в будущем никто не знает. Для сравнения: рынок акций в среднем приносит 12-15% годовых.

Идеальным вариантом для инвестора: сочетание в своем инвестиционном портфеле облигаций и акций. Периодически делая ребалансировку портфеля можно значительно улучшить свои доходы и снизить волатильность капитала.