Как сформировать портфель ценных бумаг новичку? Какие готовые варианты есть? Имеет ли смысл составлять вечные инвестиционные портфели? В какой пропорции оптимальнее всего покупать акции и облигации? Ответы на эти и многие другие вопросы читайте далее.

1. Введение в портфель акций и облигаций

2. Варианты составления портфеля

3. Составление портфелей на основе целей

- Пенсионный

- Накопительный

- Детский

- Пассивный доход

- Путешествия

4. Вечный портфель ценных бумаг — насколько это реально

5. FAQ

Для тех кто только начинает знакомиться с биржей советую прочитать вступительные статьи:

1. Введение в портфель акций и облигаций

Для чего создаётся портфель ценных бумаг? Можно выделить 3 главные задачи:

- Снизить риски отдельных компаний;

- Повысить доходность;

- Снизить волатильность общей суммы;

Начинающие инвесторы часто совершают ошибки, вкладывая все средства только в одну компанию или направляя 100% денег в секцию акций. Такой подход несёт серьёзные риски обвала цен. Просто далеко не каждый инвестор сможет выдержать падение рынка акций на 50% и продаст всё по дешёвке.

Принято разделять инвестиционные портфели на три:

- Консервативный (доля облигаций больше 50%);

- Средний (облигации и акции поровну 50/50);

- Агрессивный (доля акций больше 75%);

Каждый инвестор в зависимости от горизонта инвестирования и своего отношения к риску, самостоятельно выбирает пропорцию акций и облигаций.

Напомним:

- Акции более доходны на больших промежутках времени, считаются более рисковыми, обладают высокой волатильностью в цене. Существуют серьёзные риски инвестирования в отдельных эмитентов. Ведь никто не гарантирует будущей цены на них. Доходность акций невозможно спрогнозировать;

- Облигации менее доходны, но зато менее волатильны. Держатель может быть уверен, что эмитент выкупит в день погашения весь выпуск у держателей по номинальной цене. Доходность облигаций полностью предсказуема;

Для долгосрочных вложений (от 3 лет) лучше большую долю вложить в акции, поскольку потенциал роста этих ценных бумаг раскрывается со временем. Если же деньги понадобятся в ближайший 1-2 года, то большую часть разумнее хранить в облигациях.

Принципы формирования инвестиционного портфеля должны учитывать 3 фактора:

- Приемлемая доходность;

- Приемлемые риски;

- Достаточная ликвидность;

2. Пропорции акций и облигаций — обзор вариантов

Автор книги "Разумны инвестор" и стоимостного инвестирования Бенджамин Грэм советовал всегда иметь в своём портфеле от 25% до 75% высококачественных облигаций. Под этим он подразумевал прежде всего ценные бумаги государства и крупных компаний. Оставшийся процент должен быть в стоимостных акциях.

Стоит ли придерживаться такого принципа? Ответ на этот вопрос скорее да, чем нет, но в разные периоды на рынках эффективно будут работать разные подходы. Например, зачем держать большую часть денег в облигациях долгосрочному инвестору? Особого смысла в этом нету. Если только продать на обвале рынка и откупить дешёвые акции.

Советы и варианты пропорций:1 Если инвестор не планирует снимать деньги длительный срок, то доходнее будет заняться пассивным индексным инвестированием. То есть просто самостоятельно покупать акции входящие в индекс или инвестировать в ETF фонд на индекс.

Например, можно купить следующие ETF на индекс Московской биржи:

- TMOS;

- VTBX;

- SBMX;

- FXRL;

С января 2021 г. появился новый интересный фонд с тикером «DIVD». Он представляет активный управляемый БПИФ, копирующий индекс «IRDIVTR» ("ДОХОДЪ Индекс дивидендных акций РФ"). В этом ПБИФ содержатся только дивидендные акции. Все дивиденды реинвестируются, увеличивая стоимость ПАЯ. Для тех, кто не хочет разбираться в акциях это будет идеальным вариантом.

ПБИФ не платит налоги на дивиденды, поскольку имеет льготу. Поэтому держатели таких фондов немного, но улучшают доходность.

2 Кто боится рисковать своим стартовым капиталом может держать большую часть в облигациях. На полученные купоны покупать акции. Это тоже хороший вариант для тех, кто не может спокойно смотреть на рыночную волатильность биржевых котировок, свойственных всем фондовым рынкам.

Единственный минус этого способа в том, что вряд ли удастся много заработать, поскольку большая часть портфеля занимают облигации.

3 Портфель 50/50. Такой вариант подойдёт для многих разумных инвесторов. Проще некуда: 50% в акции, 50% в облигации.

Чтобы не заниматься выбором отдельных эмитентов можно покупать 2 типа ETF на акции и облигации. Это упростит задачу. Минусом такой пропорции является низкая доходность облигаций и наличие комиссии за управление фонда.

Например, в среднем облигации приносят 5-6% годовых, а комиссия фонда 1%. Т.е. фактически 20% всего дохода забирает фонд в виде комиссии. Возможно, что стоит уделить немного усилий и самостоятельно отбирать надёжные компании и инвестировать в их долговые ценные бумаги.

3. Составление портфелей на основе целей

С простотой открытия брокерского счёта стало модно создавать множество портфелей ценных бумаг под разные цели инвесторов. Рассмотрим популярные варианты.

1. Пенсионный портфель

Самый долгосрочный из всех возможных. Предполагает простое накопление для дополнения к пенсии. Никто не знает будет ли она вообще. Вполне вероятно, что через 30 лет пенсионный возраст могут поднять ещё не раз. Например, в Европе на пенсию идут с 70 лет. Но очевидно, что в 69 лет ходить на работу далеко не всем возможно.

Какие активы включить в пенсионный портфель? Ответ на этот вопрос зависит от возраста. Если сейчас вам 30 лет, то можно вкладывать 100% денег в акции, поскольку до пенсии ещё очень долго. Если вам уже 50 лет, то здесь стоит задуматься более подробно над пропорциями. Существует простая формула:

Процент акций в портфеле = 100 - возраст

Например, для пятидесятилетнего инвестора пропорция будет 50/50.

Эта формула неплохо работает. Есть только нюанс, что в период низких процентных ставок облигации практически не приносят дохода. Инфляция опережает её. Поэтому в такой период разумнее держать деньги в стабильных акциях дивидендных аристократов. Главное вовремя успеть продать их перед подъёмом ключевых ставок. Хотя если даже их оставить, то инвестор будет удовлетворен поступающими дивидендами.

Для рядовых инвесторов лучше формировать пенсионный портфель из ETF фонды, поскольку их можно купить и ничего больше не делать.

- Как накопить на пенсию самостоятельно;

- Реально ли жить на дивиденды;

- Как понять, что стоит продавать активы;

Если активно торговать (купил дешевле, продал дороже), то лучше открыть ИИС, чтобы воспользоваться налоговой льготой типа-Б или хотя бы как минимум отложить налоги до закрытия счёта.

Большинство пенсионных портфелей копят деньги на ИИС, поскольку он позволяет не платит налог на прибыль до закрытия счёта или же воспользоваться вычетом типа-Б, чтобы освободиться от налога полностью.

2. Накопительный портфель

Вторым часто используемым вариантом является «накопительный портфель ценных бумаг». Инвестор копит деньги, но без конкретной цели для чего. Возможно, он использует их для покупки недвижимости, потратит на путешествие, автомобиль и прочее. Срок инвестирования не известен.

Чаще всего эта часть занимает самую большую долю среди других портфелей ценных бумаг.

В такой портфель стоит включить как минимум 40-60% облигаций, поскольку деньги могут понадобиться в любой момент.

3. Детский портфель

Портфель ценных бумаг для детей. Такие варианты создаются инвесторами до 45-50 лет, когда их дети ещё маленькие.

Идея на что потратить эти деньги много:

- Оплата образования;

- Покупка недвижимости;

- Передача ценных бумаг или денег для старта в жизни;

В него лучше включать больший процент акций, поскольку вложения долгосрочные.

4. Пассивный доход

Портфель ценных бумаг для получения пассивного дохода. Предполагает регулярные снятие денежных средств со счёта.

Пассивный доход — это денежные средства, заработанные на инвестициях. Они регулярно поступают на счёт инвестора и не требуют никакого его участия.

Большую часть занимают дивидендные акции. Это позволяет снимать полученные проценты, не продавая основные активы. Это поможет избежать налога на прибыль.

Чтобы можно было полноценно жить только на пассивный доход потребуется крупная сумма на фондовой бирже. Например, с учётом средних дивидендов 6% годовых, можно посчитать примерную сумму, которую получить инвестор. Вот примерные расчёты:

- 30 тыс. в месяц — 6 млн;

- 50 тыс. в месяц — 10 млн;

- 100 тыс. в месяц — 20 млн;

- 150 тыс. в месяц — 30 млн;

По факту прибыль будет больше, поскольку фондовый рынок с учётом дивидендов в среднем растёт более 6%.

5. Портфель для путешествий

Экзотический и приятный вариант для инвестора. Сюда инвестируются деньги для того, чтобы потом на доходы с них поехать в путешествие. Главная идея в том, чтобы туризм обходился бесплатно.

Чаще всего используется долларовый вариант накопления, поскольку стоимость путешествий для наших граждан напрямую связана с долларами.

В этот портфель логично включать дивидендные акции США. Полученные дивиденды вкладывать в какие-то иностранные облигации или еврооблигации, чтобы потом можно было легко эти деньги снять.

Есть ETF фонды на еврооблигации (FXRU, SBCB) и даже на трежерис (FXTB).

4. Вечный портфель ценных бумаг — насколько это реально

Наверняка многие задавались вопросом составления вечного портфеля ценных бумаг. Цель элементарная: один раз составил и забыл. Больше ничего не делаешь, инвестиции работают и приносят прибыль.

Уже несколько инвесторов пытались составить вечные портфели. В принципе результат получается неплохой. Главная их проблема небольшая доходность. То есть, если бы просто вложить все деньги в рынок акций, то инвестор бы получал больше денег.

Самым известным вариантом считается вечный портфель Рэя Далио:

- 30% — акции;

- 40% — долгосрочные облигации;

- 15% — среднесрочные облигации;

- 7.5% — золото;

- 7.5% — товары (commodities): нефть, металлы, пищевые товары;

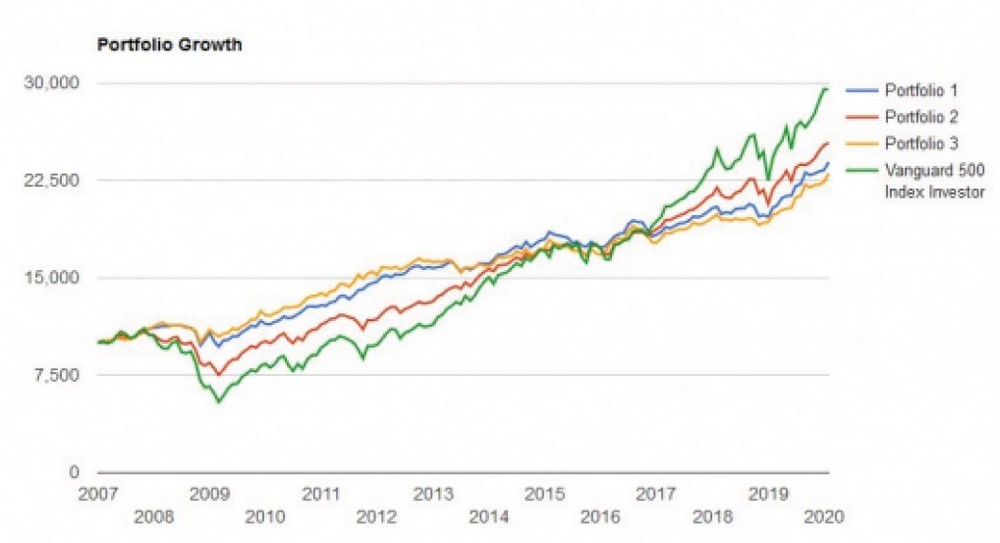

Сравнение доходностей:

- 1 — Рэй Дало;

- 2 — 60/40 (60% акций, 40% облигаций);

- 3 — Гарри Браун;

1. Вечный портфель это хорошая идея, но сложно реализуемая. Покупать отдельные акции точно не получится, поскольку сегодняшние голубые фишки через 30 лет могут стать небольшими компаниями. Лидеры постоянно меняются, поэтому самым логичным вариантом является копирование индекса через ETF.

2. Доходность будет проигрывать рынку акций (данные из статистики), но зато волатильность капитала будет не такая большая.

3. В разные периоды времени целесообразнее изменять портфель то в большую часть в ETF на акции, то в ETF на облигации. Но для этого нужно иметь опыт инвестирования и чувствовать тенденции рынка. Угадать всегда не получится, но если удастся таким образом в год заработать по 3-5%, то в долгосрочной перспективе это даст супер эффект.

Вот только такая ребалансировка уже не делает вечный портфель таким уж вечным.

5. FAQ

1. Стоит ли формировать портфель только из ETFДля тех, кто не хочет сильно рисковать, выбирая отдельные компании, то определённо ETF являются выходом. Если же есть возможность качественно провести анализ компании, понять, что её текущая цена недооценена, найти драйвера роста, то имеет смысл покупать отдельные компании.

2. Я хочу зарабатывать, как можно больше

Заработать максимально много можно лишь на удачном трейдинге. Либо отбирать самые недооценённые акции в свой портфель и ждать их переоценки. Но как уже было сказано выше, отобрать действительно недооценённые компании способен лишь специалист.

Также стоит помнить, что рынок акций гораздо прибыльнее на больших промежутках времени.

3. Пример портфеля из ETF

Например:

- 50% — VTBX (индекс Мосбиржи);

- 20% — SBGB (гособлигации);

- 20% — SBRB (корпоративные);

- 10% — FXRU (еврооблигации);

Фактически этот портфель 50/50 с небольшой защитой от девальвации рубля (10% в FXRU).