В этой статье мы познакомимся с нюансами инвестирования в компании, котируемые на внебиржевом рынке. Вы узнаете о том, как их купить и стоит ли в них вкладывать деньги, в чём плюсы и минусы таких акций.

1. Что такое внебиржевой рынок простыми словами

2. Особенности и нюансы внебиржевого рынка

3. Как купить ценные бумаги на внебиржевом рынке

- Шаг 1. Регистрация у брокера

- Шаг 2. Открытие торгового счёта

- Шаг 3. Пополнение торгового счёта

- Шаг 4. Покупка облигаций

4. Плюсы и минусы

1. Что такое внебиржевой рынок простыми словами

Напомним, что фондовая биржа представляет централизованную площадку, где происходит торговля ценными бумагами. Продавцы и покупатели друг друга не знают. Они покупают и продают активы через своего брокера и нет никакой информации, кто является вторым участником сделки.

Внебиржевая сделка («ОТС deal» — over the counter) — это сделка с ценной бумагой, заключённая напрямую. Покупатель и продавец знают через какого брокера происходит сделка.

На западе внебиржевой рынок называют «over the counter» (OTC).

На внебиржевом рынке обращаются акции, форварды, внебиржевые облигации, опционы.

Через внебиржевой оборот проходит примерно 2/3 всего оборота ценных бумаг. По торговому обороту он даже превосходит фондовый. Здесь заключают множество сделок инвестиционные фонды и банки.

Далеко не все компании могут пройти листинг на фондовую биржу. Это может быть связано со множеством причин. Например, низкая рыночная капитализация, отсутствием потребности в продаже ценных бумаг, экономия на аудитах и взносах.

Существуют два вида внебиржевого рынка:

- Организованный (RTS Board);

- Неорганизованный («на доверии»);

Частному инвестору гораздо доступнее и проще купить внебиржевые акции через организованную площадку RTS Board. Подать заявку на покупку/продажу можно через фондового брокера (далее мы привёдем ссылки на них).

В США внебиржевой рынок называется:

- Pink Sheets — американская внебиржевая система;

- OTCBB — электронные доски объявлений внебиржевого рынка США;

2. Особенности и нюансы внебиржевого рынка

- Нет стандартных размеров лотов;

- Если поступила встречная заявка на неполное исполнение размера, то её можно принять или отклонить, это решается в каждом случае индивидуально. Например, вы хотите продать 100 акций, а поступила заявка на покупку 30 акций, то можно отклонить или же принять это предложение;

- Выставляются адресных заявки. Участники могут видеть имя брокера, выставившего заявку;

- Нет правила для листинга ценных бумаг;

- Отсутствует единая цена;

- Совершаются целенаправленные покупки для долгосрочного владения, а не для спекуляций;;

- На секции RTS Board заявки указываются в долларах, а расчёты происходят в рублях;

- Брокеры взимают более высокую комиссию за сделку. Причём у многих есть минимальная комиссия или обязательная за выставление заявки (например, 1000 руб);

- Низкая ликвидность;

- Высокий спред (цена покупки и продажи);

Главная особенность внебиржевого рынка, что торговля на нём не стандартизирована.

3. Как купить ценные бумаги на внебиржевом рынке — инструкция

Для работы на фондовом рынке вам потребуется брокер. Он будет являться организатором и модератором сделки, как на основной бирже, так и на внебиржевом рынке.

Шаг 1. Регистрация у брокера

Не все фондовые брокеры предоставляют клиентам доступ к внебирже. Такой доступ имеют следующие крупнейшие брокерские компании:

Финам (акция: тариф Free Trade торговля без комиссии навсегда)

БКС Брокер

Это одни из самых крупных брокерских компаний в России. У них самые самые низкие комиссии на торговые операции. Ввод и вывод денег осуществляется без комиссии. Вы самостоятельно принимаете решение когда купить, когда продать, в каком объёме.

Так выглядит форма регистрации брокера:

Шаг 2. Открытие торгового счёта

Для участия в торгах необходимо открыть брокерский счёт. На этом счёте могут одновременно находится деньги и ценные бумаги. Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку "Открыть новый договор":

После чего выбрать тип брокерского счёта:

Есть несколько вариантов брокерских счётов. На любом счёте можно совершать торговые операции, отличия лишь в условиях.

Например, есть ЕДП (единая денежная позиция), на котором можно одновременно покупать акции, облигации, опционы, валюту, товары — что очень удобно.

Есть ИИС (индивидуальный инвестиционный счёт), который также позволяет приобретать все финансовые инструменты. Главным плюсом ИИС является наличие возможности получать налоговые льготы.

Подробнее про все возможности ИИС читайте:

- Инструкция: как получить налоговый вычет по ИИС;

- ИИС — ответы на вопросы;

- Что лучше ИИС или брокерский счёт;

Шаг 3. Пополнение торгового счёта

Сразу после открытия брокерского счёта его можно будет пополнить. Это можно сделать в любое время. Счёт может существовать без денег сколь угодно долго. Пополнение бесплатное и не облагается никакими комиссиями.

Например, можно приехать в банк брокера и пополнить счёт наличными. Это удобно для жителей Москвы и Подмосковья. Если банк находится на большом отдалении или нет возможности приехать, то можно перевести средства безналичным переводом.

Можно перевести деньги на биржу безналичным переводом через дебетовую карту Тинькофф. Межбанковские переводы проводятся без комиссии. Пополнить карту Тинькофф можно также без комиссии. Карта бесплатная в обслуживании, на остаток начисляются проценты (7,0%), кэшбэк на все покупки. В целом очень удобная карта для жизни, более подробно читайте: обзор карты Тинькофф.

Шаг 4. Покупка ценных бумаг на внебирже

Брокер предоставит доступ к бирже через торговый терминал (Quik и приложение для смартфонов). Через них будет осуществляться торговые операции на основной секции биржи.

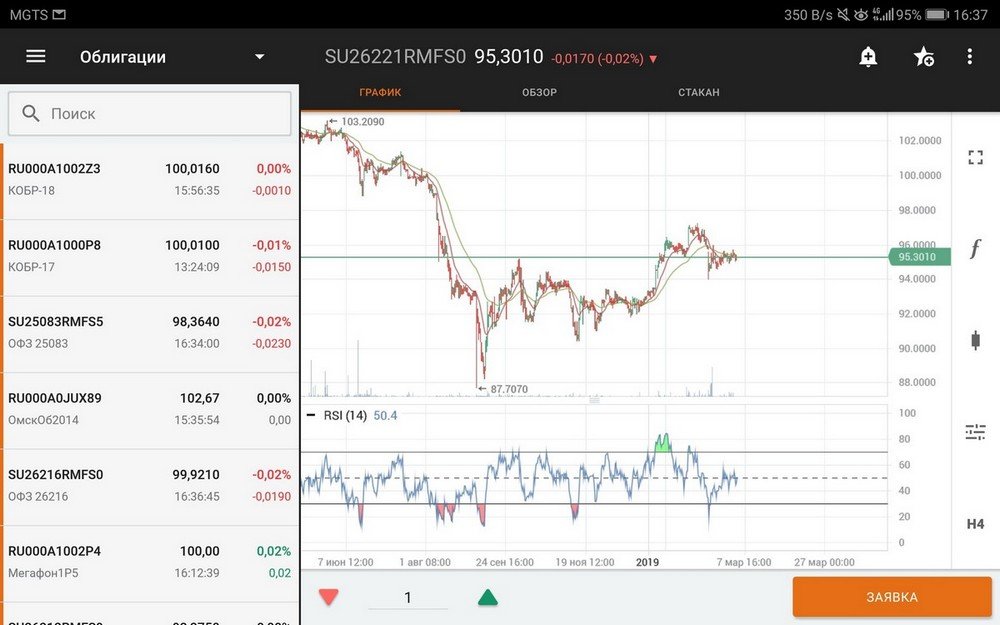

Например, так выглядит интерфейс при покупке облигаций ОФЗ через мобильное приложение "Финам Трейд" (брокер Finam):

Покупка на внебиржеДля отправки заявки на внебиржевой рынок потребуется позвонить брокеру и попросить соединить с отделом трейдеров. Далее можно составить заявку на покупку или же попросить брокера поискать текущие выгодные предложения по какому-то активу.

Если на выставленную заявку найдётся покупатель, то вам позвонят и скажут о проведении сделки.

- Как купить акции частному лицу — подробная инструкция;

- Как купить облигации — полное руководство;

- Как торговать на фондовой бирже для начинающих;

4. Плюсы и минусы внебиржевого рынка

Плюсы инвестирования на внебиржевом рынке:

- Огромный выбор ценных бумаг, который гораздо шире, чем на фондовом рынке;

- Можно найти дешёвые недооценённые компании;

- Нет желания активно торговать, поскольку мы не видим котировки;

- Часто внебиржевые компании могут выплачивать хорошие дивиденды;

- Котировки могут значительно подорожать;

Минусы:

- Высокие комиссии за торговый оборот;

- Мало информации о текущих котировках;

- Низкая ликвидность, а значит, нет возможности быстро продать в периоды паник;

- Налоговая льгота действует только при удержании ценных бумаг более 5 лет, а не 3 как на обычной секции биржи;

- Поскольку комиссия брокера высокая, то имеет смысл покупать акции только на крупные суммы (хотя бы от 100 тыс. руб), иначе комиссия будет высокая;

- Котировки указываются в долларах;