В этой статье мы напишем про классификацию облигаций, какие виды существуют и чем они отличаются друг от друга. Пояснения даны на понятном и доступном языке.

1. Что такое облигации для новичков

2. По эмитенту

3. По купонной доходности

4. По типу обеспечения

5. По сроку погашения

6. Другие классификации и виды облигаций

1. Что такое облигации для новичков

Являются обязательством между инвесторами и эмитентом, которое законодательно подтверждено. Владельцев на сленге называют "облигационерами".

Держатель облигаций являются кредитором эмитента. Номинальная стоимость составляет 1000 рублей, что делает эти ценные бумаги максимально доступными для всех.

В отличии от акций, долговые ценные бумаги менее волатильны в стоимости. Но и прибыль по ним ограничена купонным доходом.

Можно назвать инвестиции в облигации спокойной гаванью по сравнению с другими финансовыми инструментами.

За каждый день удержания ценной бумаги инвестор получает небольшую прибавку к своему балансу. Эта прибавка накапливается в виде накопленного купонного дохода (НКД). Периодически происходит выплата купонов.

- Облигации — что это такое;

- Акции и облигации для начинающих;

- Как купить облигации — полное руководство;

- Какова доходность облигаций;

2. Виды облигаций по эмитенту

Кто может быть эмитентом долговых ценных бумаг? Выделяют следующие 3 вида:

- Государственные;

- Муниципальные;

- Корпоративные;

1 Государственные или гособлигации.

Выпускаются Минфином РФ с целью покрытия бюджетного дефицита. Сокращённо их называют ОФЗ (облигации федерального займа). Выпускаются сериями. Считаются самыми надёжными ценными бумагами в РФ.

Например, ОФЗ 25083, ОФЗ 24006. У каждого свой срок погашения, купонная доходность.

В США гособлигации называются трежерис или казначейскими ценными бумагами. Они считаются самыми надёжными ценными бумагами в мире.

2 Муниципальные.

Эмитентом муниципальных облигаций выступают местные органы государственной власти. Полученные деньги распределяются на обеспечение потребностей региональных бюджетов и программ.

Например, Московская область, Краснодарский край.

Риски этих ценных бумаг минимальны.

3 Корпоративные или коммерческие.

Выпускаются акционерными обществами (юридическими лицами). Цели привлечения обычно связаны с расширением бизнеса, сделками слияния и поглощения.

Корпоративных выпусков очень много. Есть надёжные эмитенты (голубые фишки) и совсем небольшие компании. В зависимости от риска, доходности по каждому будут разные.

3. Виды облигаций по купонной доходности

Делятся на:

- Купонные;

- Бескупонные;

1 Купонные или процентные. Являются самыми распространёнными на рынке долговых ценных бумаг. Держатели этих облигаций получают периодически выплату купонов (обычно раз в полгода). За каждый день удержания этот купон накапливается в виде НКД.

Если купить облигацию на несколько дней, то её держатель заработает небольшой процент за каждый день удержания.

Купонные облигации делятся на несколько видов по процентной ставкой:

- Фиксированной. Купонный доход фиксируется на весь срок действия, поэтому инвесторы могут заранее рассчитать потенциальную прибыль от вложений;

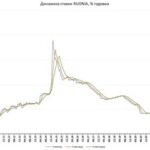

- Плавающая (переменный). Купонная доходность может изменяться в зависимости от условий. Обычно эти условия связаны со средней ставкой RUONIA. Иногда их называют флоутерами;

- Индексируемый номинал. Номинальная стоимость этих ценных бумаг увеличивается ежегодно на размер инфляции. Также есть небольшой купонный доход;

Цена на облигации с фиксированным купоном сильно зависят от текущей ключевой ставки ЦБ. Особенно сильная зависимость у долгосрочных выпусков (от 5 лет). Их цена может быть как значительно дороже, так и дешевле номинала.

Цена на облигации с плавающей процентной ставкой менее волатильны в цене, поскольку их доходность автоматически подтягивается к текущим реалиям.

2 Бескупонные (дисконтные или беспроцентные). Эти выпуски большая редкость, на Московской бирже таких нету.

Смысл бескупонных выпусков в том, чтобы провести эмиссию дешевле номинала. По мере приближения даты экспирации, цена таких ценных бумаг будет расти. Доходность инвестора складывается из разницы между ценой покупки и продажи.

4. Виды облигаций по типу обеспечения

- Обеспеченные залогом или закладные:

- С физическими активами. Например, движимым и недвижимым имуществом, оборудованием, товарами;

- С залогом ценных бумаг;

- С залогом пула закладных (подробнее: ипотечные облигации);

- Не обеспеченные залогом или беззакладные:

- Ничем не обеспеченные;

- Под какой-то вид дохода эмитента;

- Под инвестиционный проект;

- Застрахованные;

- Субординированные (выпускаются только банками и могут быть списаны);

Обеспеченные залогом более безопасны с точки зрения надёжности, но зато по второму виду больше доходность. Можно назвать это премией за риск.

5. Виды облигаций по сроку погашения

Классификация следующая:

- Краткосрочные (до 2 лет);

- Среднесрочные (2-5 лет);

- Долгосрочные (5-30 лет);

- Бессрочные;

В каких-то источниках могут писать, что краткосрочные это до 1 года. Но это лишь условности. Для каждого инвестора срок инвестирования может быть совершенно разный. Для кого-то 1 год это уже считается долгосрочным вложением.

Бессрочные облигации большая редкость на бирже. На Московской бирже таких выпусков нету.

6. Другие классификации и виды облигаций

1. Виды по методу погашения номинала:

- Погашение в конце срока изначального номинала;

- Периодически выплачивается часть номинальной стоимости. Таким образом, уменьшается исходная номинальная стоимость. Подробнее: амортизация облигаций;

Виды облигаций по валюте выпуска:

- Рубли;

- Доллары;

- Евро;

Существуют и другие валюты выпуска, но на Московской бирже котируются только эти.

Облигации номинированные в долларах или евро называются еврооблигациями или евробондами. На Московской бирже можно найти более 10 таких эмитентов. Возможно, эмитентов было бы больше, но для выпуска еврооблигаций нужны высокий рейтинг от рейтинговых агентств. Обычно они присваиваются только крупным компаниям.

2. Виды по способу погашения:

- Отзывные. По желанию эмитента могут быть погашены в любой момент;

- Возвратные. Инвестор может подать заявку на погашение раньше срока;

- Безотзывные. Погашение в конце срока;

- Продлеваемые. Инвестор по желанию может отсрочить срок погашения с сохранением купона;

- Отсроченные. Эмитент по желанию может отсрочить дату погашения;

3. По внесению в реестр у эмитента:

- Именные. Бывают документарные и бездокументарные;

- Неименные (на предъявителя). Только документарные;

4. По форме выпуска:

- Документарные;

- Бездокументарные;

5. По характеру обращения:

- Конвертируемыми. Для держателей возможен обмен на привилегированные и обыкновенные акции, расписки или какие-то ещё активы компании;

- Неконвертируемыми или обычные. Инвестор может получить в день погашения только денежные средства;

6. По надёжности:

- Достойные. Надёжные эмитенты;

- Макулатурные. Маленькие эмитенты с проблемами (подробнее: дефолт по облигациям);

Смотрите также видео "Виды облигаций и основные понятия":