Что такое золотой стандарт, зачем и когда его вводили, действует ли он сейчас? В этой статье вы узнаете об этом и многих других вопросов касательно золота.

1. Что такое золотой стандарт простыми словами

2. История

3. Почему отказались от золотого стандарта

4. Плюсы и минусы

1. Что такое золотой стандарт простыми словами

Ещё давно люди поняли, что носить с собой золото не очень удобно. Оно было дорогое, а отрезать по одному грамму не представляется возможным. Поэтому была предложена экономическая система с бумажными деньгами. Они лёгкие, есть много номиналов (от самых маленьких, до крупных). Таким образом, товарооборот осуществлять удобнее.

Чтобы государство не смоло напечатать большое число необеспеченной валюты, каждая денежная банкнота была жестко прикреплена к соответствующему количеству золота. Это исключает инфляцию, что с одной стороны плохо, с другой хорошо. Как выяснилось после, инфляция является одним из триггеров к созданию спроса. Текущая экономическая система мира не будет расти без умеренной инфляции.

Государство могло напечатать валюты столько, сколько у него есть золота. Другими словами каждая денежная купюра подкреплена реальной ценностью.

В качестве альтернативы сохранения ценности есть ещё один ценный металл - серебро. Но оно все равно никогда не ценилось так, как золото.

Почему именно золото было выбрано в качестве "ценности":

- Неизменность при длительном хранении;

- Возможность идентификации металл по явно выраженным признакам (цвет, вес, степень ковкости, акустические характеристики);

- Является редким в природе;

Виды золотого стандарта:

- Золотомонетный. В обиходе были золотые монеты и купюры. Центральные банки обменивали монеты на деньги. Такой стандарт поддерживался до 1933 г. в США. После чего все золото изымали в принудительном порядке.

- Золотослитковый. Центральные банки обменивали деньги только на золотые слитки (около 12,5 кг).

- Золотодевизный. Обменивали купюры на валюту, что считались разменной на золото.

- Золотодолларовый. Только центральные банки могли совершать обмены.

2. История появление золотого стандарта

Первые зачатки были заложены в Англии ещё в 1816 г. В то время фунт стерлингов был резервной валютой мира. По сути его приравнивали к золоту. Спустя 100 лет на эту систему перешли и другие ведущие страны Европы.

Большинство других стран присоединились к золотому стандарту после 1870-х годов.

В 1834 г. в США была установлена фиксированная цена на золото: $20,67 за тройскую унцию (31,1 грамма). Эта цена просуществовала до 1933 г. После чего она была поднята до $35.

Во время Первой мировой войны был отменен золотой стандарт. Это связано с тем, что государствами нужны были деньги, а для этого нужна была высокая инфляция, чтобы собрать деньги с населения.

После окончания войны он был восстановлен ещё на 6 лет: с 1925 по 1931 гг.

В 1933 г. в США были массовые изъятия золота у населения. Тех, кто не соглашался добровольно его обменять на доллары грозила тюрьма. Этот закон был реализован тогдашним президентом Франклином Рузвельтом. В итоге в резервах США скопилось огромное количество золота. Напомним, что в то время была Великая Американская депрессия.

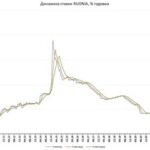

С 1946 по 1971 гг. действовало Бреттон-Вудское соглашение. Курс золота был жёстко привязан к курсу доллара США в размере $35 за тройскую унцию. Американское правительство обещало выкупить все доллары и вернуть золото. Но что-то пошло не так. Финансовый кризис, большое количество напечатанных и неподкрепленных долларов привели к тому, что 15 августа 1971 г. президент США Ричард М. Никсон резко отказывается от этого соглашения (это произошло на Ямайской конференции Международного валютного фонда). После этого курс золота в долларах стремительно полетел вверх.

В период действия Бреттон-Вудского соглашения в США говорили "Dollar is as good as gold", что означает: "доллар так же хорош, как и золото". Теперь же сложно понять его истинную ценность. Роберт Кийосаки провел исследование, где он посчитал все выпущенные доллары и количество золота. По его расценкам оно должно стоить около $15 тыс. за унцию.

3. Почему отказались от золотого стандарта

С одной стороны золотой стандарт даёт гарантии обеспеченности каждой бумажной банкноте. Население и другие страны уверены в курсе валюты конкретной страны. С другой же стороны все золото медленно начинает перетекать от одних стран к другим. При этом для обоих сторон этот вопрос не такой уж и радужный, как это может показаться на первый взгляд.

Страна, которая больше импортирует товаров отдает золото другой стране. Поэтому денежная масса уменьшается. Денег становится меньше. Возникает дефляция. Другая же страна наоборот, печатает все больше и больше денег, но этого не происходило, поскольку правительство боялось инфляции, поэтому выпускали ценные бумаги под высокие проценты, чтобы как-то снизить в обращении денежную массу. В итоге здесь также развивалась дефляция.

В конечном итоге эти явления приводят к спаду производства, к падению ВВП. Рост экономики не только отсутствовал, но и стал идти на спад.

На момент 2019-2020 гг. государственный долг США и многих других ведущих экономик мира растёт и растёт. Деньги печатаются для стимулирования роста экономики. Некоторые начинают говорить о том, что нам надо вернуться к золотому стандарту. Однако, не все помнят историю. Дефляция для экономики гораздо хуже инфляции. Поэтому никто не планирует повторять те же самые ошибки из прошлого.

4. Плюсы и минусы золотого стандарта

Плюсы:

- Универсальное средство сохранения ценности, которое всем понятно и принято всеми;

- Стабильный курс национальной валюты, где инфляция практически невозможна;

- Подходит для стран, которые больше экспортируют;

Минусы:

- Неудобство в перемещении золота из одной страны в другую;

- Сложно поддерживать стабильной денежную массу в стране;

- Как показала история, золотой стандарт приводит к дефляции;

- Экономический рост невозможен или крайне затруднителен;

Смотрите также видео "Макроэкономика: Монетаризм. Золотой стандарт и Великая депрессия #6":