Поговорим на тему как выбирать ОФЗ для инвестирования на разные сроки, какие выпуски есть, в чём их различия. Составим несколько сбалансированных инвестиционных портфелей из облигаций федерального займа.

1. Введение в ОФЗ — что это такое

2. Виды выпусков ОФЗ

- ОФЗ-ПД (постоянный доход)

- ОФЗ-ПК (переменный купон)

- ОЗФ-ИН (индексируемый номинал)

- ОФЗ-АД (амортизацией долга)

3. Что следует знать инвесторам при выборе ОФЗ

4. Как выбрать гособлигации для покупки

5. Примеры инвестиционных портфелей из ОФЗ

6. Совет начинающим

1. Введение в ОФЗ — что это такое

Эмитентом ОФЗ выступает Минфин РФ. Гособлигации считаются самыми надёжными ценными бумагами. Фактически, их доля в портфеле приравнивается к "кэшу" (деньгам).

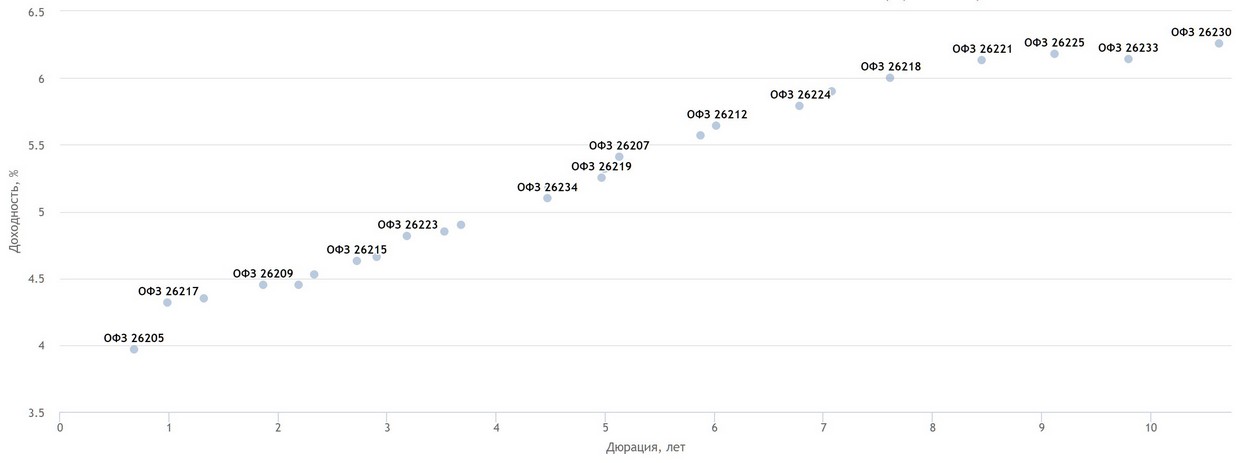

ОФЗ имеют самую низкую доходность среди других долговых ценных бумаг РФ. Она же является эталонной, по ней строится кривая доходности.

Инвесторы при выборе любых активов для инвестирования таких как: акции, облигации, вклады в банках сравнивают потенциальную доходность с базовой по ОФЗ.

Например, если у "компания А" есть в обращении облигации с доходностью к погашению аналогичной как у ОФЗ, то покупать их нет никакого смысла. Премия за риск у корпоративных выпусков должна всегда присутствовать.

Аналогично и с выбором акций, платящих дивиденды. С 2015 г. дивидендная стратегия стала очень распространённой среди молодых инвесторов. Её смысл простой: инвестор вкладывает в компании, платящие стабильные дивиденды. Если их размер ниже доходности по ОФЗ, а бизнес развивается на уровне с инфляцией, то премия за риск отсутствует. Инвестору просто нет смысла вкладываться в такие акции, когда гораздо безопаснее просто купить ОФЗ.

Периоды на фондовом рынке когда потенциальная доходность по акциям схожа с облигациями обычно характеризуется наличием пузыря на рынке. Другими словами: акции слишком дорогие. Это самое неудачное время для входа.

Рекомендуем ознакомиться со следующими материалами:

Купить облигации можно только на фондовом рынке через брокеров. Рекомендую для работы следующие (сам работаю через них):

Финам (акция: тариф Free Trade торговля без комиссии навсегда)

БКС Брокер

2. Виды выпусков ОФЗ

Минфин РФ выпускает выпуски, которые отличаются в основном по 3 параметрам:

- Купонному доходу;

- Сроку;

- Виду купона;

Для инвесторов есть множество предложений, из которых можно составлять различные портфели.

По сроку погашения разделяют на:

- Краткосрочные (до 2 лет);

- Среднесрочные (от 2 до 5 лет);

- Долгосрочные (свыше 5 лет);

Какие есть виды облигации федерального займа по выплате купона:

- ОФЗ-ПД (постоянный доход);

- ОФЗ-ПК (переменный купон);

- ОФЗ-АД (амортизация долга);

- ОФЗ-ИН (индексируемый номинал);

Рассмотрим каждый подробно.

2.1. ОФЗ-ПД (постоянный доход)

Имеют фиксированный купонный доход на весь срок. Таким образом, инвестор заранее знает сколько заработает, удерживая эти ценные бумаги до погашения.

Эти выпуски пользуются большим спросом, благодаря своей предсказуемости.

Цена длинных ОФЗ-ПД сильно зависит от ставки рефинансирования ЦБ РФ. Если она падает, то цена долгосрочных выпусков растёт. При этом чем больше лет до экспирации, тем сильнее зависимость цены от изменения ставки.

На уменьшении ключевой ставки держатели ОФЗ-ПД могут хорошо заработать. Правда, рынок акций в этот период обычно растёт ещё быстрее.

В период повышения ключевой ставки ОФЗ-ПД держать не выгодно, поскольку их цена будет снижаться.

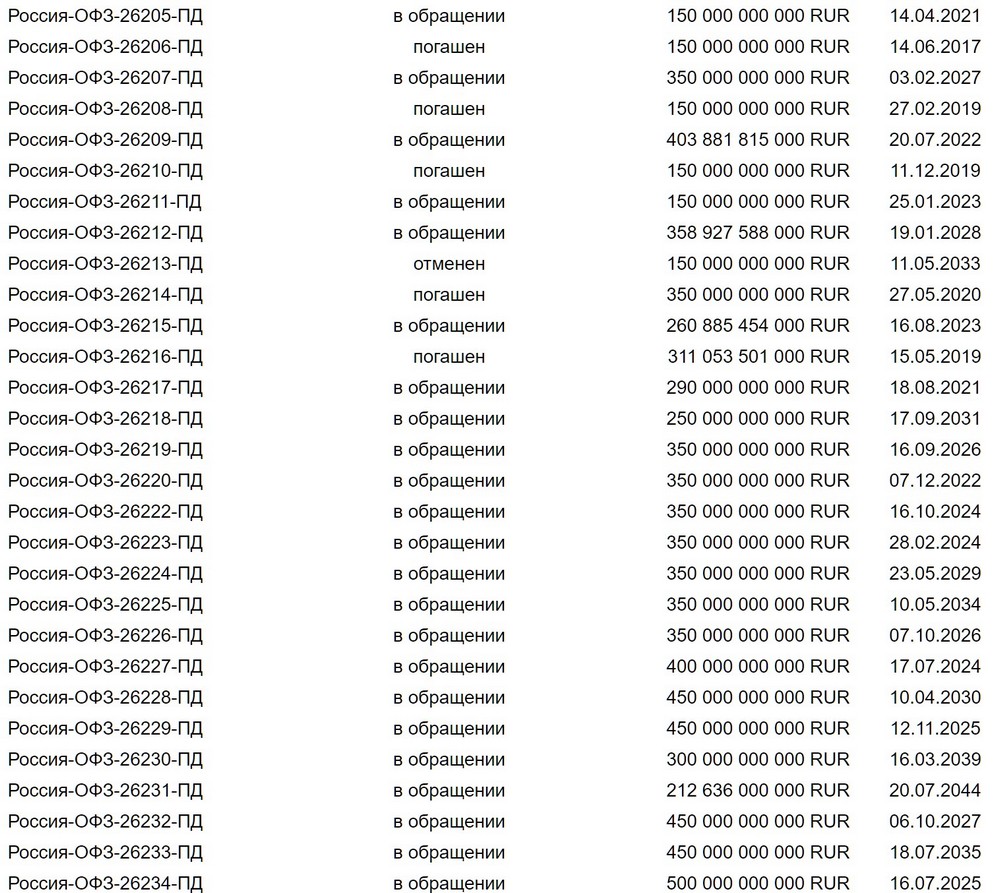

ОФЗ-ПД начинаются на цифры "26ххх".

2.2. ОФЗ-ПК (переменный купон)

Каждые полгода размер купонного дохода рассчитывается на следующие 6 месяцев. Привязка идёт к индикатору RUONIA. Этот показатель отображает среднюю ставку, под которую банки занимают деньги на ночь за последние 6 месяцев. Её значение примерно равна средней ставки ЦБ за последние полгода. Текущие значение можно посмотреть в интернете.

У каждого выпуска есть премия к RUONIA. Например, +0.45%, +0.90%, +1.20%. За счёт этой премии эти облигации всегда котируются немного дороже номинала.

ОФЗ-ПК можно сразу отличить от других гособлигаций по характерным цифрам в начале "24ххх", "29ххх", "25ххх".

Инвесторы не могут заранее предсказать свой уровень дохода, поскольку будущую ключевую ставку никто не знает. Несмотря на это, облигации с переменным купоном пользуются широкой популярностью благодаря тому, что позволяют не зависеть от динамики ключевой ставки. Доходность инвестора будет равна примерно этой ставке плюс небольшая премия.

2.3. ОФЗ-ИН (индексируемый номинал)

ОФЗ-ИН имеют интересное свойство по защите от инфляции. Их номинал увеличивается на официальный размер инфляции с лагом 3 месяца. Купонный доход 2,5%. Минфин РФ практически не выпускает их из-за слабого интереса к ним.

На рынке представлено 5 выпусков ОФЗ-ИН: 52001, 52002, 52003, 52004, 52005.

В США гособлигации называются трежерис. При этом, те, что привязаны к инфляции пользуются популярностью у американцев.

2.4. ОФЗ-АД (с амортизацией долга)

Периодически выплачивается часть номинальной стоимости. С одной стороны это удобно, с другой — нет. Всё зависит от целей инвестора. Этих выпусков практически нету на рынке. А те, что есть не пользуются каким-то сильным спросом.

Более подробно про начисление номинала частями читайте в статье: амортизация облигации.

3. Что следует знать инвесторам при выборе ОФЗ

1 Доходность ОФЗ зависит от срока погашения. Чем она больше, тем на большую премию за риск может рассчитывать инвестор. Другими словами: зачем покупать облигации с экспирацией через 10 лет без премии, когда можно взять краткосрочный выпуск с такой же прибылью.

2 ОФЗ-ПК имеют практически одинаковую ожидаемую доходность к погашению. Поэтому этот тип облигацией подойдёт для тех, кого устраивает доходность примерно равная ставки ЦБ РФ.

3 Краткосрочные ОФЗ (с погашением до 2 лет) имеют минимальные риски и волатильность цены. В них можно пересидеть периоды эйфории и панических распродаж. Часто такой вид ценных бумаг приравнивают к "кэшу", то есть просто к деньгам.

Инвестор может моментально обменять их в деньги и наоборот. Из-за низкой доходности, краткосрочные облигации будут спасать только от инфляции.

4 Будущего никто не знает, даже опытные инвесторы. Составляя разные портфели ОФЗ, можно заработать как больше, так и меньше. Напомним главный смысл формирования портфеля:

- Снизить волатильность портфеля;

- Получить гибкость в управлении капиталом;

- Всегда иметь ликвидные деньги;

5 ОФЗ имеют небольшую доходность, поэтому этот вариант подходит для сбережения денег от инфляции, чем для инвестирования и заработка.

4. Как выбрать гособлигации для покупки

Выбор ОФЗ зависит от сроков инвестирования. Большинство рядовых инвесторов просто хотят вложить деньги на относительно небольшой промежуток времени (до 3 лет), чтобы накопить на какую-то крупную покупку: машину, квартиру, дачу. Поэтому вполне резонно ориентироваться на срок, когда понадобиться изъять капитал с рынка. В таком случае лучше выбрать краткосрочные гособлигации. Можно даже одного выпуска. В данном случае диверсифицировать риски нет необходимости.

Таблица с краткосрочными ОФЗ:

| Название | Купон | Дата погашения |

|---|---|---|

| ОФЗ-26223-ПД | 6,5% | 28.02.2024 |

| ОФЗ-24021-ПК | RUONIA | 24.04.2024 |

| ОФЗ-26227-ПД | 7,4% | 17.07.2024 |

| ОФЗ-26222-ПД | 7,1% | 16.10.2024 |

| ОФЗ-29006-ПК | RUONIA + 1,20% | 29.01.2025 |

| ОФЗ-26234-ПД | 4,5% | 16.07.2025 |

С переменным купоном облигации также хорошо подойдут для снижения риска волатильности цены. Безопаснее всего покупать с меньшим сроком погашения.

Таблица с ОФЗ-ПК:

| Название | Купон | Дата погашения |

|---|---|---|

| ОФЗ-24021-ПК | RUONIA (за последние 7 дней) | 24.04.2024 |

| ОФЗ-29006-ПК | RUONIA + 1,20% | 29.01.2025 |

| ОФЗ-29014-ПК | RUONIA | 25.03.2026 |

| ОФЗ-29007-ПК | RUONIA + 1,30% | 03.03.2027 |

| ОФЗ-29008-ПК | RUONIA + 1,40% | 03.10.2029 |

| ОФЗ-29009-ПК | RUONIA + 1,50% | 05.05.2032 |

| ОФЗ-29010-ПК | RUONIA + 1,60% | 06.12.2034 |

| ОФЗ-29013-ПК | RUONIA | 18.09.2030 |

| ОФЗ-29014-ПК | RUONIA | 25.03.2026 |

| ОФЗ-29014-ПК | RUONIA | 25.03.2026 |

| ОФЗ-29015-ПК | RUONIA | 18.10.2028 |

| ОФЗ-29016-ПК | RUONIA | 23.12.2026 |

Фактически все ОФЗ имеют плюс/минус одинаковую доходность в моменте. Разница будет ощущаться только, когда инвестор вкладывается на долгосрок. Поэтому вопрос инвестора скорее зависит от его желания: готов ли он зафиксировать доходность на долгое время или же его устроит средняя доходность по ключевой ставке.

5. Примеры инвестиционных портфелей из ОФЗ

Вариант 1. Простой и универсальный

- 30% — краткосрочные;

- 30% — долгосрочные;

- 40% — с переменным купоном;

Такое соотношение ОФЗ в портфеле подойдёт на долгосрочное инвестирование. Инвестор может рассчитывать на среднюю доходность такого портфеля.

Вариант 2. Защищенный портфель из ОФЗ

- 70% — краткосрочные;

- 30% — с переменным купоном;

Этот вариант подойдёт для тех, кто не любит рисковать. Волатильность такого соотношения ОФЗ будет одной из самых низких. Ниже только, если включить в портфель краткосрочные выпуски на 100%.

Вариант 3. Долгосрочный портфель гособлигаций

- 10% — краткосрочные;

- 20% — с переменным купоном;

- 70% — долгосрочные с фиксированным купоном;

В этом варианте инвестор делает предположение, что ключевая ставка ЦБ будет снижаться или останётся не этом уровне на долго. Если же она поднимется, то этот портфель понесёт убытки от снижения стоимости ценных бумаг.

6. Совет начинающим при выборе гособлигаций

1 Чтобы повысить доходность по ОФЗ, откройте брокерский счёт с возможностью налогового вычета — ИИС (индивидуальный инвестиционный счёт). Это позволит возвращать по 13% от суммы пополнения. Максимальная сумма вычета за год 52 тыс. рублей. Это эквивалентно 400 тыс. рублей пополнения. Можно пополнять и получать вычеты ежегодно.

- Как получить налоговый вычет по ИИС;

- ИИС — ответы на вопросы;

- Что лучше открыть ИИС или брокерский счёт;

2 Если рынок ценных бумаг кажется сложным и не понятным, то можно вместо ОФЗ купить ETF на гособлигации. Например, фонд SBGB от Сбербанка.

3 Помните, чтобы снизить инвестиционные риски до нуля, надо покупать краткосрочные выпуски. Все остальные будут иметь небольшие риски, связанные с волатильности цены.

Смотрите также видео "Как я выбираю облигации | ОФЗ и корпоративные | На что я смотрю при выборе":