С помощью зарубежного партнёра можно решить множество проблем административного, законодательного или языкового характера. Также это позволит оптимизировать затраты за счёт отсутствия необходимости содержать полноценный офис в другой стране. Одно из лучших решений в данном вопросе, воспользоваться услугами банка-корреспондента. Он проведёт необходимые платёжные транзакции и другие финансовые операции.

1. Что такое банк-корреспондент простыми словами

2. Список услуг, предоставляемых банком-корреспондентом

3. Что такое корреспондентский счёт

4. Правила обслуживания счётов

5. Перевод средств через банк-корреспондент

6. Корреспондентские отношения в условиях офшорной зоны

7. Как банк-корреспондент связан с бенефициаром

1. Что такое банк-корреспондент простыми словами

Говоря о небольших и средних банках, они зачастую имеют малое количество корреспондентов и в случае необходимости пользуются услугами зарубежных партнёров. Существуют банковские учреждения, специализирующиеся исключительно на международных операциях, поэтому предлагают своим партнёрам услуги, которые не могут себе позволить даже лидеры рынка.

Таких возможности банка могут понадобиться, когда клиент обращается с особыми требованиями, связанными с использованием конвертируемых или низколиквидных валют. Корреспондентские счета позволяют осуществлять взаимные расчётные операции. Сюда же включены прямые поручения клиентов конкретного финансового учреждения. Согласно международным правилам, пользоваться услугами банка-корреспондента нужно в той стране, где необходимая денежная единица является национальной валютой.

2. Список услуг, предоставляемых банком-корреспондентом

К основным услугам банков-корреспондентов относится следующее:

- Обеспечение собственных хозяйственных и административных представительств и филиалов, находящихся в других странах;

- Предоставление услуг клиентам респондента за пределами страны. Например, обмен валют, выдача пластиковых карт, а также денежные переводы по экспортно-импортным контактам. Все эти операции относятся к расчётно-кассовому обслуживанию;

- Сотрудничество с фондом обязательного резервирования;

- Расчёты по межбанковским депозитным вкладам и кредитам;

- Выполнение нестандартных поручений, которые могут быть на законодательном уровне запрещены в пределах государства банка-респондента;

- Продвижение и продажа банковских услуг в своей стране;

- Налоговые выплаты;

- Погашение долговых обязательств.

Банк-корреспондент осуществляет свою деятельность в рамках международного устава. Полноценная работа такого финансового учреждения невозможна без заключения соответствующих договоров, даже если речь идёт о проведении простых операций. Чем больше договоров различного характера подписано, тем больше услуг банк сможет предоставлять своему партнёру.

Местные российские банки пользуются услугами банков-корреспондентов по нескольким причинам. Одна из основных, это отсутствие доступа или наличие ряда ограничений в работе на зарубежных финансовых рынках. Это является препятствием в полноценном обслуживании клиентских счетов. Без участия посредника, единственным выходом будет открытие филиала в другой стране.

Корреспондент выступает в роли посредника между финансовыми учреждениями, находящимися в разных странах. Кроме этого, он занимается обработкой местных транзакций для тех клиентов, которые на данный момент находятся за рубежом. Также они принимают депозитные вклады, занимаются переводом средств в качестве агента и оформляют необходимые для осуществления финансовых операций документы.

3. Что такое корреспондентский счёт

Главным элементом международной платёжной системы является корреспондентский счёт, который можно позиционировать как депозит до востребования. Со стороны банковских функцией, он является обыкновенным расчётным счётом, используемым с целью проведения финансовых операций на территории других стран. На этом счёте могут находиться не только деньги банка, а и клиентов.

Существует три вида корреспондентских счетов:

- «Востро». Этот счёт открывают в национальной валюте или в какой-либо другой, если она является удобной для обеих сторон договора;

- «Ностро». Банк-респондент открывает этот счёт в банке-корреспонденте в случае необходимости проведения платёжных операций своих клиентов. Он может быть открыт в валюте третьих государств, страны банка-корреспондента или национальной валюте. Операции по данному счёту отображены как актив баланса банка респондента в национальной денежной единице, а также иностранной валюте, чтобы иметь возможность предоставить консолидированные отчеты в момент проверки контролирующими органами по месту регистрации;

- «Лоро». Этот счёт открывает банк корреспондент под видом респондента. Такой счёт часто называют «обратным Ностро», так как операции будут внесены в пассив баланса респондента. Счёт может быть открыт как в национальной, так и иностранных валюте.

В рамках межбанковского договора не всегда предусмотрено взаимное открытие счетов. Это означает, что операции будут проведены с участием третьих лиц. Такие взаимоотношения характерны для развивающихся стран Африки и Азии. В зависимости от характера операций, корреспондентские отношения бывают как добровольными, так и обязательными.

Например, если это коммерческий банк, он обязательно должен иметь счёт в расчётном центре Банка России. На число счетов «Ностро» и «Лоро» в конкретном банковском учреждении влияет национальная валюта, а точнее её место на финансовом рынке одновременно с состоянием экономики государства. Например, банки США имеют большее количество «Лоро» счетов от нерезидентов, чем «Ностро» за границей в других национальных валютах.

4. Правила обслуживания счётов

Банк-корреспондент предоставляет услуги по обслуживанию счёта на основании заключенного договора. В стандартном виде он предусматривает следующие положения:

- организация безналичных операций;

- сохранность денежных средств клиента;

- снятие наличных.

У банка есть возможность вести контроль денежных перемещений клиента или применять какие-либо ограничения, связанные с распоряжением денежными средствами кроме случаев, предусмотренных действующим законодательством. При этом, у банка есть возможность распоряжаться денежными средствами, но только в том случае, если клиента не ограничивают в доступе к ним в любое время.

В большинстве случаев, этот договор является возмездным. На его основании клиент может проводить следующие операции:

- оплата за снятие или приём наличных через кассу;

- перечисление средств на счёт контрагента;

- операции по приёму средств на счёт клиента от населения;

- оплата услуг по ведению банковского счёта.

Расчётные документы касательно перевода со счёта клиента средств на счёт третьих лиц являются действительными на протяжении 10 календарных дней. Отчёту времени будет начат на следующий день с момента вступление в силу выписанного платёжного поручения. Перевод или зачисление денег на основании расчётных документов осуществляется банком корреспондентом на следующий день операционного дня, но не позднее.

В данном случае количество документов должно быть таким же, как и количество участников. Один экземпляр платёжного поручения должен подписать главный бухгалтер клиента и руководитель. Далее его следует заверить печатью предприятия. На основании соответствующих документов, безналичные операции могут проводиться между юридическими лицами.

5. Перевод средств через банк-корреспондент

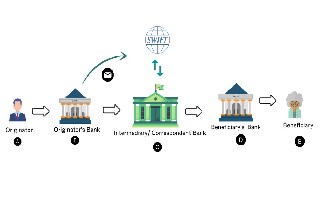

Если между банками не установлено каких-либо конкретных финансовых отношений, они часто осуществляют международные банковские переводы. Когда между финансовым учреждением, отправляющем средства и получателем не заключено соглашений, банк-корреспондент выступает в роли посредника. Например, банк, находящийся в Лос-Анджелесе, получивший инструкции для перевода денег в банк Пекина, не может править их напрямую, не остановив рабочие отношения с получателем.

Основная часть международных банковских переводов проводится через систему «SWIFT» (Society for Worldwide Interbank Financial Telecommunication). Понимая, что с получателем не установлены рабочие отношения, отправитель может найти сеть Swift для банка корреспондента, поскольку тот осуществляет свою деятельность на основании договорённости с обеими сторонами.

Если обнаружен такой банк-корреспондент сотрудничающий, например, как с Китаем, так и с США, исходящей банк переводит средства на собственный «Ностро» счёт, открытый в банке-корреспонденте. Тот в свою очередь берёт плату за перевод (она может составить от 30 до 80 долларов) и отправляет их на счёт банка получателя в Китае. При проведении подобных транзакций банк-корреспондент добавляет стоимость двумя доступными способами. Таким образом нет необходимости в том, чтобы отправитель вёл работу по установлению прямых договоренностей с финансовыми учреждениями по всему миру.

6. Корреспондентские отношения в условиях офшорной зоны

Один из самых популярных вариантов снизить налоговую нагрузку, это провести транзакции через оффшорные зоны. При этом, используя данный способ с участием банка-корреспондента следует помнить о том, что это привлечет внимание правоохранительных органов вместе с департаментом надзора Банка России. Чтобы установить отношения с банком-корреспондентом в данном случае, необходимо оформить соответствующие документы.

В России для этого применяют особую процедуру. Любой российский банк имеет право на открытие корреспондентского счёта в таких же финансовых учреждениях, являющихся нерезидентами и зарегистрированными на территории стран с льготной системой налогообложения, а также более высоким уровнем конфиденциальности данных. При этом требуется соблюдение ряда условий:

- открывать счёт «Лоро» оффшорный банк на территории России не может;

- долгосрочная кредитоспособность по рейтингу «Standard and Poor» или «Moods» или AA должен составлять ниже Aa3;

- поскольку условия по рейтингу могут выполнить далеко не все, существуют ещё один вариант. Совокупный капитал нерезидента (без депозитов и клиентских средств) должен составлять не менее 100 миллионов евро. В таком случае, открыть корреспондентский счёт, например, «Ностро» можно будет после того как в Банк России будут отправлены результаты аудиторской проверки на независимой основе, а также отчёты о финансовой деятельности за последние 3 года.

7. Как банк-корреспондент связан с бенефициаром

Банк-бенефициар и корреспондент работают вместе, но их функции различаются. Первый так же является посредником, обеспечивающим гарантию соблюдения условий, на которых осуществляется какая-либо финансовая операция. Таким образом потребители и поставщики избавляют себя от рисков и укрепляют деловые взаимоотношения.

Бенефициар может быть депозитным и не депозитным. Если подписывается какой-либо серьёзный контракт, требуется поручительство банка. Чтобы сформировать такое поручительство, подготавливаются документы, в основе которых лежит сотрудничество гаранта и кредитной компании. Именно по этому договору организация обязуется выполнить свои обязательства.

В подобном соглашении участие принимает банк, бенефициар, принципал (кредитор, обязующийся вернуть долг строго в срок, а также придерживаться других условий соглашения) и гарант. Согласно правила, договор должен быть заключен в письменной форме. Каждая из сторон должна иметь как минимум по одному экземпляру для постоянного доступа к списку обязанностей каждой из сторон.

Заключение

Банк-корреспондент является посредником, помогающим осуществить остальным участникам финансового рынка операции, не доступные им в связи с отсутствием представительства или филиала в другой стране. Кроме этого, такой банк может обеспечить проведения ряда местных операций. Для проведения каждой из операций на международном рынке, требуется наличие соответствующего договора.