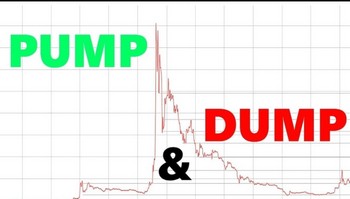

В этой статье мы поговорим про маневры биржевых котировок под названием "памп" и "дамп". Узнаем, что это значит, можно ли на этом заработать.

Что такое памп и дамп в трейдинге простыми словами

Дамп (англ. "Dump" — "сбросить") — это резкое снижение цены актива вниз с последующим восстонавлением.

Насколько резким и мощным должны быть движения цены, чтобы можно было назвать его пампом и дампом? Ответа на этот вопрос нету. Но обычно это минимум 10-20%.

Размер колебания сильно зависит от рыночной капитализации актива и процента free float в свободном обращении. Чем меньше эти значения, тем сильнее могут быть скачки.

После пампа обычно следует плавное снижение цены. В редких случаях резкое. Аналогично с дампом: цена после начинает расти.

Встречаются ситуации сразу с пампом и дампом. Т.е. цена после резкого скачка наверх, также быстро начинает падать.

Пампы часто делаются на активах, где открыто большое число коротких позиций. Происходит шорт-сквиз. Причём это происходит по естественным причинам, для этого даже не надо проводить каких-то манипуляций.

Шорт-сквиз — это резкий рывок цены наверх за счёт выбивания стоп-лоссов у шортистов.

Получается, что цену наверх толкают шортисты, закрывая позиции. Кто-то даже попадает на маржин колл. Напомним: чтобы закрыть короткую позицию трейдер должен совершить операцию покупки.

Чаще всего пампы и дампы случаются на рынках, где маленькая капитализация актива. Например, это могут быть акции второго и третьего эшелона. Голубые фишки имеют огромную капитализацию, поэтому их цену сложно двигать резко вверх/вниз.

Особую популярность приобрели пампы и дампы на криптовалютах. Существуют более 6000 Альткоинов. Это криптовалюты, которые появились после Биткоина. Большинство из них никому не нужны и никогда не вырастут. Но сообщества в телеграмм каналах активно их раскачивают, периодически устраивая пампы и последующий обвал.

Например, часто происходят резкие движения в криптовалюте Ripple (XRP):

Причём предсказать момент следующего пампа невозможно.

В истории фондового рынка пампы и дампы случаются реже. Обычно повышение волатильности в третьих эшелонах является признаком дальнейшего падения рынка, но ситуации бывают разные.

В феврале 2021 г. случилось несколько пампов в акциях США. Это довольно редкое явление и тревожный знак.

Из старых примеров пампа и дампа: апрель 2001 года энергетическая корпорация Enron использовала сомнительные методы бухгалтерского учёта, которые позволили ей значительно поднять цену акций.

В период пузыря доткомов были многие акции, которые разогнали трейдеры на сотни процентов.

Как заработать на пампе и дампе

Не существует какого-то торгового алгоритма как можно заработать на таких движениях. Дело в том, что невозможно определить точное время начала движения и точку его остановки.

Может стоить открывать позицию в контртренд после начала движения? Это вполне разумное решение, но при условии установки жесткого стоп-лосса. Никто не знает до каких уровней может "улететь" цена.

В 2020 г. стали появляться множество телеграмм каналов, которые проводят "пампы" и "дампы". Это незаконно, но пока биржи ничего поделать с этим не могут. Участие в платном телеграмм сообщество, которое заранее сообщает о закупе обойдётся недешево. Обычно ценник начинается от 5000 рублей. В среднем 10-30 тыс. рублей за месяц.

На нашем рынке часто происходят пампы малоликвидных акций второго и третьего эшелона в январе и феврале. Практически каждый год по одним и тем же акциям. Естественно выработать какую-то систему заранее невозможно, но такая статистика есть.