Благодаря технологии безналичных банковских расчётов, физические лица, государственные органы или коммерческие организации могут беспрепятственно проводить платежи и подавать финансовую отчётность. Говоря о частных клиентах банков, для этого они используют специальные приложения или личный кабинет на сайте банковского учреждения. Что касается взаимодействия банков друг с другом, для этого используются корреспондентские счета.

1. Что такое корреспондентский счёт простыми словами

2. Для чего открывать корреспондентский счёт

3. Разновидности корреспондентских счетов

4. Как отличить корреспондентский счёт от других, если количество символов одинаковое

5. Что необходимо для открытия корреспондентского счёта

6. Какая информация находится в договоре

7. Операции по корреспондентскому счёту

8. Отличие корреспондентского счёта от расчётного

9. Взаиморасчеты между банками

10. Где лучше открывать корреспондентский счёт

11. Чем корреспондентский счёт отличается от корреспондирующего

12. Где получить информацию о корреспондентском счёте

1. Что такое корреспондентский счёт простыми словами

В процессе заполнения расчётно-платёжной документации, обязательно придётся указать корреспондентский и расчётный счёт. Они имеют существенные отличия, поэтому их следует научиться отличать друг от друга. Также не стоит путать корреспондентский счёт с корреспондируемым, это 2 разных понятия.

Средства, которые находятся на корреспондентском счёте, защищены ЦБ России. С помощью такого счёта, банковские учреждения или другие финансовые организации могут своевременно исполнять требования клиентов. Номер счёта должен быть вписан в платёжное поручение. Именно это необходимо для своевременного перевода средств со счёта одного банка в другой.

Поскольку для работы компании выбирают разные банковские учреждения, для перевода средств от одной организации к другой необходимо использовать корреспондентские счёта. Их предприниматели открывают в удобном для них территориальном отделении ЦБ РФ. Если речь идёт о долгосрочном партнёрстве, лучше установить прямые взаимоотношения. Таким образом финансовые учреждения будут производить переводы гораздо быстрее.

2. Для чего открывать корреспондентский счёт

Корреспондентским счётом (КС) является реквизит, который банки и другие финансовые учреждения открывают в Центральном банке России, и именно он используется как основа взаиморасчётов в условиях рынка банковских услуг. Корреспондентский счёт открывается организацией в ЦБ или у одного из иных коммерческих кредиторов.

Этот счёт будет присвоен компании в момент её регистрации для возможности производить взаиморасчёты с Центральным банком РФ и другими банковскими учреждениями. Сначала деньги поступают на корреспондентский счёт банка, после чего, средства перенаправляются специалистами по необходимым расчётникам.

Через корреспондентский счёт можно производить следующие разновидности финансовых операций:

- депозитные;

- взаиморасчёты с внебюджетными фондами;

- межбанковские кредиты;

- расчётно-кассовые операции между контрагентами;

- продажа или приобретение активов;

- другие взаиморасчёты через взаимодействие с Центробанком.

Чтобы произошло списание средств, компания должна дать на это согласие. Это касается всех операций, независимо от суммы перевода. Закрытие счёта инициирует банк владелец счёта в случае ликвидации кредитного учреждения или его работа завершается в связи с грубыми нарушениями действующих законов РФ.

3. Разновидности корреспондентских счётов

Коммерческие компании могут иметь вклады в зарубежных и российских банках, при этом, держать средства в валюте или рублях. В связи с этим, существует несколько 3 разновидности корреспондентских счетов:

- Востро. Используется иностранными гражданами, которые ведут хозяйственную деятельность на территории РФ. Валюта, в данном случае, это рубль или же национальная денежная единица владельца счёта;

- Ностро. Предусмотрен для совершения операций между зарубежными контрагентами и российскими клиентами;

- Лоро. Через данный счёт производится взаимодействие банковских операций. В данном случае, респондент должен оформить заявление у корреспондента, тот в свою очередь, открывает для банковского учреждения респондента корреспондентский счёт на основании специального договора.

Если речь идёт о необходимости проведения внутренних операций, данный счёт, это обязательный реквизит, и он будет указан в документах. Касательно внешних операций, их можно оформить без него.

4. Как отличить корреспондентский счёт от других, если количество символов одинаковое

Расчётный и корреспондентский счёт имеют одинаковое количество цифр, которые подобраны по общему принципу. Чтобы отличить эти счета друг от друга, необходимо учесть следующее:

- в расчётном счёте (РС) последняя цифра подобрана индивидуально, а в корреспондентском, они соответствуют цифрам с 7 по 9 банковского идентификатора;

- в КС первые числа, это всегда «301», а у расчётного они могут быть другими в зависимости от того, какую деятельность ведёт организация-получатель. Например, самыми часто встречающимися первыми числами являются «407» и «408», последние применяется для физических лиц;

- если речь идёт о проведении операции в пределах одного банковского учреждения, даже при том, что филиалы могут быть разными, в квитанции будет указан только расчётный счёт.

Касательно оформления платёжных поручений, для осуществления перевода между кредитно-финансовыми структурами, здесь может быть указано оба счёта.

5. Что необходимо для открытия корреспондентского счёта

Чтобы открыть КС в Центральном банке РФ, финансовой организации необходимо предоставить следующие документы:

- заявка с требованием открыть счёт;

- копии учредительных документов с печатью нотариуса;

- письмо из Банка России. В нём должно говориться о том, что заявители действительно являются руководителем и главным бухгалтером финансового учреждения;

- копия лицензии, разрешающей проводить финансовые операции (заверенная у нотариуса);

- свидетельство о том, что компания находится на учёте в налоговой службе;

- извещение страхователя ФСС;

- справка о постановке на учет в ФОМС и ПФР;

- карточка с образцами подписей главного бухгалтера, руководителя или других уполномоченных ЦБ РФ лиц;

- заверенная нотариусом копия письма из Росреестра со списком кодов статистики, которые принадлежат компании;

- письмо из органа, осуществляющего регистрацию, а также копия выписки из накопительного счёта, который открывается на временной основе. Здесь можно ознакомиться с переводом средств на корреспондентский счёт.

6. Какая информация находится в договоре

Когда будет определён состав корреспондентских обязательств, необходимо заключить соответствующее соглашение. Здесь будут отображены права банка:

- на основании поручения обоих банковских учреждений проводятся операции, но при этом, с обязательным соблюдением установленных лимитов;

- возможность производить обмен контрольными документами. В первую очередь, это касается карточек-образцов подписей лиц, имеющих право на подпись банковской документации и обращение в банк с соответствующими вопросами, а также и электронных ключей, применяемых клиентами банков;

- возможность осуществлять такие операции как инкассирование документов, связанные с аккредитивом, выдачу или приём гарантий, акцепты трат и выплату процентов.

Совсем недавно банки практически не заключали подобные соглашения. Они играли исключительно техническую роль в осуществлении таких операций. Но, на данный момент, это один из инструментов, который позволяет минимизировать риски и получить дополнительную прибыль, в том числе благодаря быстрой передаче информации о движении средства на корреспондентских счётах, а также полном исключении или спаде ставок комиссионного вознаграждения, независимо от разновидности операции.

Корреспондентские договора получили популярность из-за того, что банки начали сами выступать заимодавцами и заёмщиками. Кроме этого, они сами часто используют различные банковские услуги. В процессе заключения такого договора, банки делятся на 2 разновидности – банк-корреспондент (не имеет возможности открыть счёт) и банк-респондент (с возможностью открыть счёт).

7. Операции по корреспондентскому счёту

Корреспондентский счёт используется для проведения таких операций как:

- покупка активов (например, облигаций или акций);

- платежи внебюджетным организациям или в бюджет;

- расчётно-кассовое обслуживание;

- переводы с межбанковскими кредитами и депозитами.

Переводы, которые осуществляют контрагенты, поступают на корреспондентский счёт банковского учреждения и далее средства после тщательной проверки будут распределены по клиентским счётам или внутренним счетам банка. Стоит учесть, если клиент банка отправляет средства и при этом, возникают трудности, банковское учреждение распределяет платежи по внутренним счётам.

Также клиенты должны быть готовы к возникновению следующих ситуаций:

- списание денег может произойти только в случае, когда будет получено распоряжение от владельца данного счёта или при поступлении в банк соответствующей расчётной документации (к примеру, инкассовой). Это должно произойти в течение операционного дня. Списание платежа со счёта клиента происходит в пределах имеющейся суммы на момент списания. Если денег не хватает, операция не будет проведена, а деньги придут на карту;

- в ситуации, если контрагент отправил деньги, но они не были получены другой стороной, зачастую, это говорит о допущенной ошибке в реквизитах. В таком случае, платёж будет отправлен на счёт «47416», то есть в «средства, которые поступили на корреспондентские счета до выяснения». В таком случае, контрагенту необходимо написать письмо и уточнить о том, что реквизиты действительно были указаны неверно отправителем. Уточнение следует отправлять из своего банка. Только после этого, платёж может быть переведён в полном объёме. Если банк-получатель не ознакомится с уточняющим письмом, по истечению 3 рабочих дней средства будут отправлены обратно на счёт отправителя.

8. Отличие корреспондентского счёта от расчётного

Существует большая разница между расчётным и корреспондентским счётом, но, чтобы её понимать, необходимо знать, что такое расчётный счёт. Он может быть открыт индивидуальному предпринимателю и любому юридическому лицу с целью проведения взаиморасчётов с контрагентами и отправки денежных средств на счета бюджетных организаций.

Кроме этого, юридические лица считают его наиболее удобным способом отслеживания движения своих денежных средств независимо от периода, поскольку каждую из операций можно отыскать в личном кабинете. Говоря о конкретных отличиях счётов, стоит выделить следующее:

- разница в написании номера. И расчётный, и корреспондентский счёт 20-знаночные. Но, последний всегда начинается с чисел «407» и «408». Первое применяется для юридических лиц, а второе для индивидуальных предпринимателей, а также частных лиц. В конце счёта указывается обыкновенный номер в банковской системе. КС всегда начинается с числа «301», а последнее число, это БИГ банка;

- как говорилось выше, расчётный счёт открывается юридическими лицами или ИП, в то время как корреспондентский счёт может быть открыт только банком;

- расчётный счёт позволяет производить переводы между индивидуальными предпринимателями, юридическими лицами и лицами, занятыми частной практикой. Касательно корреспондентского счёта, средства переводятся между счетами банков и ЦБ России;

- цель открытия расчётного счёта, это обслуживание деятельности ИП и юридических лиц. Корреспондентский счёт подразумевает обслуживание деятельности банковских учреждений с участием Центрального банка и при необходимости других финансовых организаций;

- на расчётный счёт владелец может положить кредит, в то время как корреспондентский не даёт такой возможности.

9. Взаиморасчеты между банками

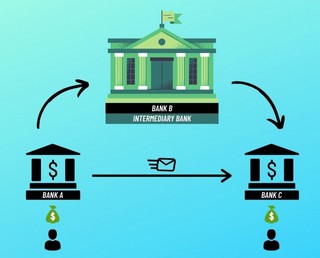

Межбанковские расчёты происходят в случае, когда контрагенты имеют счета в разных банковских учреждениях. На такой случай предусмотрено две разновидности расчётов, в которых принимают участие корреспондентские счёта банков:

- Децентрализованные. Данная разновидность межбанковского расчёта подразумевает осуществление операции без участия Центрального банка РФ. В основе операции лежит заключённое между банками корреспондентское соглашение;

- Централизованные. Эта разновидность расчётов является самой популярной, поскольку кроме банковских учреждений в операции принимает участие ЦБ. Платёж проходит через КС, а Центральный банк осуществляет контроль на законодательном уровне.

10. Где лучше открывать корреспондентский счёт

Каждый из случаев стоит рассматривать индивидуально. Перед открытием счёта, необходимо провести анализ целесообразности и требований. Поиск необходимого набора партнёров-корреспондентов с учётом валюты, потребностей, клиентской базы и количества транзакций, это достаточно сложный процесс. Говоря о начинающих предпринимателях, они часто сталкиваются с трудностями, связанными с защитой корреспондентских счётов.

Удача или неудача в процессе обслуживания, напрямую связана с сотрудничеством и осведомлённости о том, как работает и устроен корреспондентский счёт. На данный момент можно воспользоваться специальными программами, которые помогут подобрать банк для открытия корреспондентского счёта с минимальной вероятностью отказа.

11. Чем корреспондентский счёт отличается от корреспондирующего

Из-за нехватки опыта, многие люди путают корреспондентские и корреспондирующие счёта, но, они имеют кардинальные отличия. Корреспондентский счёт относится к счётам банка, а корреспондирующий к бухгалтерскому учёту и к банковским не имеет прямого отношения. Корреспондирующими называют счёта, применяемые в процессе ведения бухгалтерского учёта.

В их основе лежат проводки по бухгалтерским и финансовым операциям. Они фиксируются в кредите и дебите бухгалтерских счётов. При этом, в банковской системе корреспондирующие счёта могут применяться в ходе формирования платёжных поручений, так как без их участия невозможно произвести банковский перевод.

12. Где получить информацию о корреспондентском счёте

Говоря о платёжных операциях, которые проводятся в рамках одного банка, корреспондентский счёт знать необязательно. Но, если речь идёт о межбанковских переводах, он потребуется как для получателя, так и для плательщика. Данные реквизиты можно узнать следующим образом:

- изучив договор на обслуживание. Счёт будет указан в нижней части документа с остальными реквизитами;

- в мобильном приложении или в личном кабинете на официальном сайте банка;

- в отделении финансовой организации;

- связавшись с оператором по телефону;

- в чате на официальном сайте (если он есть).

Кроме этого, корреспондентский счёт можно узнать из документов, переданных со стороны получателя средств. У одного банка может быть открыто большое количество КС, поэтому лучше запросить конкретный номер у компании, на баланс которой будут переводиться деньги. Если платёжное поручение будет оформляться через мобильное приложение или личный кабинет на сайте, в процессе заполнения других реквизитов корреспондентский счёт будет предоставлен автоматически.

Заключение

Корреспондентский счёт – это счёт, закреплённый за конкретным банковским учреждением или другой финансовой организацией. Он используется для осуществления денежных переводов между Центральным банком и другими учреждениями. Открытием КС занимается также ЦБ РФ, кроме этого, он гарантирует защиту средств, находящихся на счетах.