Что такое факторинг простым языком. В этой статье мы поговорим как работает механизм отсрочки платежей, плюсы и минусы.

1. Что такое факторинг простыми словами

2. Как это работает

3. Стороны – участники факторинга

4. Плюсы и минусы факторинга

5. Виды факторинга

- С регрессом и без регресса

- Открытый и закрытый факторинг

- Внутренний и внешний факторинг

- Факторинг с финансированием и факторинг без финансирования

- Реверсивный факторинг

6. Сколько стоит факторинг

7. Почему фактор может отказать в заключение договора

8. Выводы

1. Что такое факторинг простыми словами

В процессе производственной деятельности любое предприятие сталкивается с необходимостью стороннего финансирования. Самый известный способ решения текущей нехватки наличности – банковский кредит. Этот путь самый известный, но, отнюдь, не самый простой. Чаще всего, процесс получения банковского кредита связан с огромным количеством формальностей и ограничений, которые банк накладывает на деятельность предприятия.

Кроме того, если вопрос не идёт об одобренной кредитной линии, сроки реального получения денежных средств от банка далеко не всегда устраивают предприятия.

Ещё один путь привлечения финансирование – заимствования на открытом рынке. Это могут быть как облигации, так и векселя. Этот путь хоть и дешевле банковского кредита, но доступен далеко не всем предприятиям. Мелкие, малоизвестные, компании с неустойчивым финансовым положением навряд ли привлекут достаточно средств таким способом.

И, наконец, путь номер три – товарный кредит. Для поставщика товара всегда лучший путь – получить предоплату, а для покупателя – отсрочку платежа. Вся краткосрочная финансовая политика предприятия – это бесконечный компромисс между желанием продать, то есть пойти на ряд уступок (например, по цене и срокам оплаты), и необходимостью как можно быстрее получить средства за проданный товар. В результате у предприятия накапливается большой объём дебиторской задолженности, который будет оплачен, но когда-то потом, а деньги нужны здесь и сейчас.

Факторинг – один из способов смягчения сложностей между поставщиком и покупателем товара.

По своей сути факторинг – это разновидность товарного кредита с привлечением третий стороны.

В качестве третьего лица обычно выступает банк или факторинговая компания.

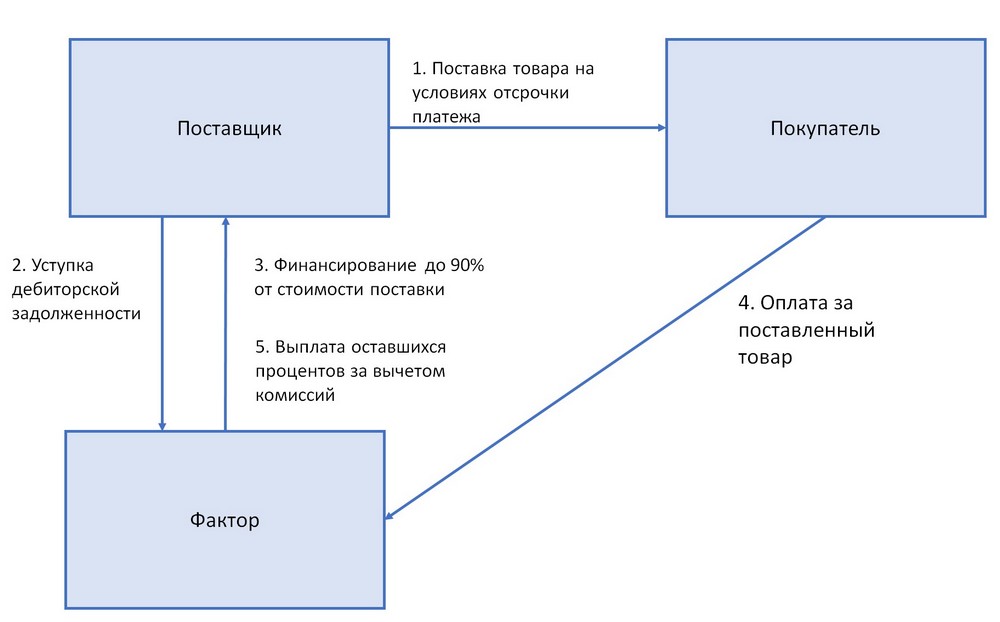

2. Как работает факторинг

Предприятие поставляет товар с условием отсрочки платежа и заключает факторинговый договор (например, с банком). Банк выплачивает предприятию часть причитающихся денежных средств и получает право требовать с должника всю сумму по договору поставки. После того, как должник оплачивает банку-фактору задолженность, банк перечисляет остаток денежных средств за вычетом своей комиссии предприятию-кредитору.

Почему это выгодно предприятию поставщику:

- Позволяет избежать кассовых разрывов и, как следствие, оплат собственных задолженностей;

- Часто у предприятий (особенно небольших) нет ни финансовых, ни правовых ресурсов взыскать долги проблемных клиентов. С другой стороны, весь бизнес финансового агента (фактора) заточен именно на возврат долгов. Такие компании имеют опыт, средства и квалифицированных юристов, специализирующихся в вопросах задолженности между предприятиями и сопровождения долга;

3. Стороны – участники факторинга

В факторинге участвуют три стороны:

- Финансовый агент (фактор);

- Клиент (поставщик);

- Должник (дебитор);

Факторинг регулируется главой 43 ГК РФ «Финансирование под уступку денежного требования».

Долгое время именно переуступку права требовать долг за проданный товар и называли факторингом. Но это не совсем верно, так как под факторингом во всем мире понимается комплекс услуг, предоставляемый фактором.

С тех пор как Россия в 2014 году присоединилась к Оттавской конвенции по факторинговым операциям, определение факторинга, как комплекса услуг по погашению заложенности, который фактор оказывает клиенту за уступку этой задолженности, стало доминирующим.

Понятие «комплекс услуг» чаще всего включает в себя следующие пункты:

- Финансирование под уступку права требования, которое может быть оформлено в виде займа, кредита или предоплаты;

- Учёт требований клиента к третьим лицам;

- Все процедуры, связанные с взысканием долга (переговоры, получение платежей, оценка и реализация залога, взаимодействие с поручителями и пр.);

4. Плюсы и минусы факторинга

Плюсы:

1. Часто возникает дилемма, что лучше для предприятия: кредит или факторинг. В этой ситуации, нужно помнить, что при договоре факторинга, предприятию не нужно изыскать дополнительное обеспечение под новый кредит. Сама уступка права требования в данной ситуации является обеспечением.

2. Если у финансового агента не возникают сомнения в экономической обоснованности требований клиента к должнику, то факторинг требует меньше бюрократичных проволочек.

3. Кроме того, банки, выдавая кредиты, требуют от предприятия использовать полученные средства по целевому назначению. Факторинг лишен этого недостатка. Предприятия вольно расходовать средства по-своему усмотрению.

4. Удобно для предприятия и то, что финансовый агент сам занимается вопросами истребования долгов. У предприятия не возникает необходимости оплачивать высококвалифицированных юристов или финансистов и нести коммерческие расходы, связанные с возвратом долгов.

5. Факторинг решает задачи краткосрочные, связанные с текущей операционной деятельностью предприятия.

Минусы:

Факторинг – довольно рискованный бизнес, и факторы редко предоставляют средства более, чем на 180 дней. Кроме того, факторинг обычно дороже кредита.

Так что если предприятию необходимо привлечь долгосрочное финансирование, то кредит «выигрывает» у факторинга практически по всем статьям.

5. Виды факторинга

5.1. С регрессом и без регресса

Факторинг с регрессом предусматривает ответственность клиента перед фактором в том случае, если должник (покупатель) не оплатил обязательства. Такой вид факторинга несет меньше рисков для финансового агента и, следовательно, обходится клиенту дешевле.

Кроме того, по такой схеме клиент может получить от фактора больше денег в первый платёж (до 95% от суммы переуступленной задолженности). На сегодняшний день, на рынке превалируют именно такие договора.

Договор факторинга без регресса предполагает, что все риски невыполнения должником своих обязательств ложатся на финансового агента.

5.2. Открытый и закрытый факторинг

Открытый факторинг подразумевает, что покупатель уведомлён об участии в сделке фактора.

При закрытом (конфиденциальном) факторинге покупатель не знает о существовании третий стороны в расчетах и оплачивает поставленную продукцию продавцу товара. Продавец сам ведет расчёты с фактором.

Когда используют закрытый факторинг:

- Поставщик (клиент) не хочет раскрывать информацию о сделке с финансовым агентом;

- Покупатель не подписывает уведомление об уступке прав требования по факторинговому договору. Закрытый факторинг позволяет производить такие сделки без уведомления покупателя;

- Нет возможности внести изменения в формировавшиеся экономические взаимоотношения покупателя и продавца;

Нужно отметить, что при такой схеме фактор принимает на себя дополнительные риски.

5.3. Внутренний и внешний факторинг

Внутренний факторинг осуществляется когда все стороны по сделке находятся в одной стране.

При внешнем факторинге стороны находятся в разных странах, и договор факторинга заключается чаще всего на часть задолженности, имеющуюся в конкретной стране в рамках одного или нескольких покупателей. Такие договора называют также договорами глобальной цессии.

5.4. Факторинг с финансированием и факторинг без финансирования

Под факторингом с финансированием понимают типичную схему, описанную выше. Клиент (продавец) переуступает фактору (финансовому агенту) право требование к должнику (покупателю) на денежные средства причитающиеся за поставленную продукцию (услуги). Фактор в свою очередь перечисляет клиенту часть средств по договору. Сумма зависит от многих параметров, в том числе, и от вида факторингового договора. Когда должник гасит свою задолженность, фактор перечисляет клиенту оставшиеся средства за минусом своей комиссии.

Под факторингом без финансирования чаще всего понимают управление дебиторской задолженностью клиента. В этом случае задача фактора состоит в получении в пользу клиента причитающихся ему платежей, в установленные сроки и в полном объёме.

5.5. Реверсивный факторинг

Особенностью реверсивного факторинга является то, что фактор заключает договор не с продавцом, а покупателем. И затем осуществляет финансирование заранее согласованных поставщиков данного покупателя (дебитора) на одинаковых условиях.

Чаще всего инициатором такого вида договора становится крупная компания, поддерживающая таким образом своих поставщиков, имеющих проблемы или сложности с привлечением дополнительных ресурсов. Такая ситуация может спровоцировать удорожание ресурсов для поставщиков покупателя, что приведет к удорожанию цены.

6. Сколько стоит факторинг

Определение стоимости факторинга как комплекса услуг, не самая простая задача.

Ведь помимо финансирования как такого, чаще всего факторинг включает в себя и прочие услуги по управлению дебиторской задолженностью клиента:

- проверку дебиторов, их платежеспособности и установления лимитов;

- верификацию поставок;

- учёт;

- контроль за своевременностью платежей;

- коллекторские функции;

Обычно комиссия, которую получает фактор, напрямую зависит от оборота клиента. Чем больше оборот, тем ниже ставка комиссии.

Часто факторы привязывают размер своего вознаграждения к срокам и суммам оборотов дебиторской задолженности клиента.

При формировании цены учитываются и кредитные риски дебитора и клиента (договора с регрессом), наличие или отсутствие права регресса, наличие или отсутствие страхования третьими лицами.

7. Почему фактор может отказать в заключение договора

Финансовый агент не имеет обязательств заключать факторинговый договор со всеми обратившимися компаниями.

Самые частые причины отказа в этом случае:

- Клиенты с большим числом должников, но с незначительной задолженностью;

- Клиент и должник аффилированные (взаимосвязанные лица);

- Если срок сделки превышает 180 дней;

- Не все денежные требования можно переуступать по договору факторинга. Объектом уступки по такому договору могут быть только такие денежные требования, которые вытекают из предоставления товаров, выполнения работ или оказания услуг;

- Большие кредитные риски со стороны дебиторов (должников);

8. Выводы

Факторинг удобная форма пополнения оборотных средств для предприятий с большим объёмом дебиторской задолженности. Этот вид финансирования имеет свои недостатки, в первую очередь, дороговизна и небольшие сроки (обычно до полугода).

В качестве весомого плюса можно отметить управление дебиторской задолженностью предприятия, устранение кассовых разрывов, улучшение показателей ликвидности.

Автор: Кутняк Екатерина, редактор: Балдин Андрей