Индикатор RSI является одним из классических осцилляторов. Он входит в поставку каждого терминала. В каждой книге по техническому анализу присутствует его описание. В этой статье вы подробно познакомитесь с описанием RSI, узнаем формулу, поговорим о практических особенностях использования его в торговых стратегиях.

1. Обзор индикатора RSI: формула расчета и для чего он нужен

2. Параметры индикатора

3. Как использовать индикатор RSI в торговле

4. Стратегии торговли RSI

- Торговля от уровней

- Торговля по тренду с учетом

- Дивергенции

- Графические фигуры и линии тренда

- Уровень 50 на осцилляторе

- Неудавшийся размах

1. Обзор RSI: формула расчёта и для чего он нужен

Индикатор RSI был разработан трейдером Уэллсом Уайлдером (J. Welles Wilder). Впервые информация о RSI появилась в журнале Commodities в июне 1978 г. Позже Уайлдер описал его в своей книге "Новые концепции в торговых системах". Уэллсом Уайлдером разработал также популярные индикаторы:

- ATR (Average True Range, средний истинный диапазон);

- Parabolic SAR (параболическая система);

- ADX (Average Directional Movement Index);

По умолчанию RSI входит в состав любого торгового терминала.

Строится индикатор RSI в отдельном окне (обычно под графиком цены). Может принимать значение от 0 до 100. По умолчанию выделены два уровня 30 и 70. Как только значение индекса выходит из диапазона 30..70, то наступает тот самый момент на рынке, когда цены "перегреты", а значит, можно искать точки для торговли против тренда.

Уровни 30 и 70 можно изменить в настройках осциллятора RSI. Например, часто вместо них ставят значение 20 и 80. Если же рынок "бычий", то можно выбрать значение 80 и 40, если медвежий, то 20 и 60.

Вот как это выглядит на графике:

Формула расчёта RSI:

Где:

- U — среднее значение положительных ценовых изменений (среднее закрытие сегодня выше закрытия вчерашнего);

- D — среднее значение отрицательных ценовых изменений (среднее закрытие сегодня ниже закрытия вчерашнего);

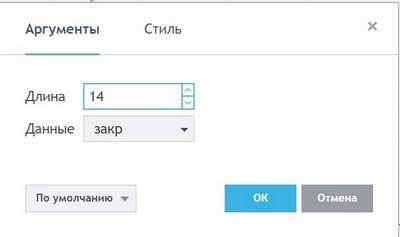

2. Параметры и настройки RSI

Индикатор помимо задания уровней перекупленности и перепроданности имеет два параметра — период и закрытие. По умолчанию период равен 14. Ещё часто встречаются значения 9 и 25.

Период влияет на скорость реагирования RSI относительно текущей ситуации. Но при этом даёт более слабые сигналы. Поэтому надо искать компромисс между скоростью появления сигналов и точностью.

Для определения оптимального значения периода необходимо протестировать их на разных таймфреймах. Подобрать хорошее значение для торговли при таком подходе не составят труда. Главное, чтобы уровни перекупленности и перепроданности были чётко видны на RSI.

3. Как использовать индикатор RSI в торговле

Индикатор RSI имеет множество вариантов применения в торговле. Более чем за 40 лет было придумано десятки способов использования. Чуть ниже мы рассмотрим торговые стратегии, основанные только на одном RSI.

При работе с этим индикатором RSI необходимо усвоить следующее:

- Сам по себе он не является законченной торговой системой, поскольку может давать множество ложных сигналов. На одном его анализе вряд ли получится сколотить состояние.

- Он не показывает точную смену тренда, а лишь указывает на возможные точки коррекции.

- Лучше работает во флэте.

Теперь пришла пора рассмотреть конкретные стратегии на основе осциллятора RSI.

4. Стратегии торговли на основе RSI

4.1. Торговля от уровней RSI

Покупать в зоне перепроданности и продавать в зоне перекупленности является самым простым способом применения осциллятора. По сути это можно даже называть стратегией. Уровни можно установить в зависимости от истории поведения цены.

Такой подход будет приносить прибыль лишь в периоды флэта. Если на рынке развивается тренд, то с таким простым подходом можно потерпеть убытки, чем прибыль.

Вот как это выглядит на графике:

Можно немного улучшить эту систему если открывать позицию лишь в момент выхода из зон. Например, если индикатор пробил уровень перекупленности до 85, а потом стал снижаться, то открывать позицию на понижение при пересечении значения индикатора уровня 80 сверху вниз. Аналогично с покупкой: открываем сделку на buy, если RSI пересекает уровень 20 снизу вверх.

Вот как это выглядит на графике:

4.2. Торговля по тренду с учётом RSI

На рынке где присутствует тренд, можно открывать позиции в момент пересечения индикатора в зоне перекупленности/перепроданности. Например, для покупки необходимо, чтобы значение RSI пересекло уровень 80 снизу вверх. А для продажи сверху вниз уровень 20.

В этом случае сделки открываются по тренду.

4.3. Дивергенции и конвергенции RSI

Одним из самых лучших сигналов на покупку и продажу активов можно получить из дивергенции и конвергенции RSI. Это понятие стало известно от индикатора MACD, но с RSI оно также отлично работает.

Итак, условия для открытия позиции: если цена показывает новый экстремум, а индикатор RSI нет, то это отличный сигнал для входа в позицию.

Приведём пару примеров на реальных графиках.

Бычья дивергенция RSI (цена бьет максимум, индикатор нет):

Медвежья дивергенция RSI (цена бьет минимум, индикатор нет):

Редко используется "обратная дивергенция". В этом ситуации всё наоборот: цена не бьёт новый экстремум, а RSI бьёт — значит можно покупать. Аналогично с продажами.

4.4. Графические фигуры и линии тренда на RSI

В трейдинге существует целый набор графических фигур технического анализа (голова плечи, вымпел, треугольник и прочее). Они разрабатывались для торговли на графиках цен, но как показала практика они также работают и на индикаторе RSI.

Честно говоря, это очень сложно занятие графических фигур на RSI.

Помимо фигур можно искать и трендовые линии и уровни. Приведём пример:

Подобная стратегия на любителей. Редко, когда можно увидеть о подобных вещах в книгах от профессионалов.

4.5. Уровень 50 на осцилляторе RSI

Можно определить тренд с помощью RSI с периодом 200. Если значение находится выше отметки 50, то можно считать тренд восходящим, иначе нисходящим.

Такой подход является скорее дополнительным фильтром к существующим сигналам, чем готовой торговой стратегией.

Во многом эти данные похожи на данные от скользящей средней EMA 200.

4.6. Торговая стратегия "неудавшийся размах"

И последняя стратегия, которую мы рассмотрим придумал лично автор RSI. А называется она "неудавшийся размах". Это сильный сигнал к смене тренда. Анализ текущей ситуации ведётся исключительно по значениям осциллятора (цена не важна). Его суть в следующем:

1. Для бычьего разворота

Индекс RSI падает ниже 30, потом отскакивает вверх, потом достигает 30 и уже дальше прорыв предыдущего максимума. В этом случае можно покупать.

2. Для медвежьего разворота

RSI достигает уровня выше 70, далее идет снижение ниже него. Потом подъём до 70 и прорыв предыдущего минимума по RSI вниз. Это сигнал для открытия коротких позиций.

Смотрите также видео про индикатор RSI:

Использую RSI на минутках и пятимутках для поиска точек входа в краткосрок. Вообще могу сказать, что стратегия очень даже неплохая