В этой статье мы подробно расскажем про торговлю опционами на Московской бирже. В чём особенности и нюансы, как начать торговать опционами с нуля? Обсудим популярные стратегии.

1. Введение в опционы

2. Что надо знать перед торговлей опционами

3. Как расшифровать код опционов

4. Как начать торговать на опционах

5. Стратегии торговли на опционах

- Купить опцион Call

- Купить опцион Put

- Купить одновременно опцион Call и Put

- Стратегия продажа стрэнгла

- Стратегия покупка стрэнгла

- Стратегия продажа Call и Put

6. Плюсы и минусы торговли опционами

Не надо путать опционы на бирже и бинарные опционы!

1. Введение в опционы

Самое важное в определении это слово "право", то есть никто не обязывает владельца контракта исполнять его.

На бирже представлено два типа опционов:

- Call (Кол) — фиксируется цена покупки в будущем;

- Put (пут) — фиксируется цена продажи в будущем;

Сам опцион представляет некий актив, который можно покупать и продавать в процессе торгов на секции срочного рынка. Здесь же торгуются фьючерсные контракты.

На Московской бирже в качестве базового актива опционов являются фьючерсы. Возможно в будущем будут базовых активом акции.

Каждый опцион имеет срок погашения. То есть он не торгуется вечно, как акции. В момент экспирации он либо сгорит, либо будет поставлен базовый контракт, если он в деньгах (в плюсе).

При этом эмиссию опционов никто не проводит. Каждый контракт образуют покупатели и продавцы самостоятельно. Биржа и брокеры следят за тем, что у участников сделки хватило денег на поставку.

Например, если купить опцион Call с ценой 1450 на индекс RTSI, то в любой момент владелец может осуществить поставку фьючерса на следующий день, даже если цена актива составляет 1800, 3000. Аналогично с продажей Put, но в данном случае будет поставка шортовой позиции.

2. Нюансы при торговле опционами — что надо знать новичку

Перед началом торговли стоит ознакомиться с нюансами и терминами опционов.

Терминология опционов:

- Премия — цена за 1 опционный контракт. Она изменяется в зависимости от цены базового актива и срока экспирации. Чем ближе к дате погашения, тем меньше будет премия;

- Страйк (Strike price) — это цена исполнения. Обычно шаг составляет 2.5%. Например, 97.50, 100.00, 102.50, 105.00;

- Контракт — это количество единиц актива в одном опционе. Чаще всего в 1 лоте 100 единиц актива;

- Экспирация (Expiration Date) — это дата погашения опциона. В этот момент премия тех, кто удерживает его сгорит;

На сленге говорят:

- Опцион в деньгах — когда цена базового актива выше цены страйк для Call и наоборот, для Put (другими словами, держатель в плюсе);

- Опцион на деньгах — когда цена базового актива равна цене страйк;

- Опцион вне денег — когда цена базового актива ниже цены страйк для Call и наоборот, для Put;

Все опционы на Московской бирже:

- Поставочные (в день экспирации идёт поставка базового актива);

- Американские (поставляются в любой момент по запросу владельца);

- Маржируемые (в конце дня идёт перерасчёт гарантированного обеспечения ГО);

- На фьючерсные контракты. В качестве базового актива могут быть:

- Фондовые индексы;

- Валюта;

- Товары;

- Голубые фишки (фьючерсы на их акции);

Прибыль и убыток при торговле опционов происходит по принципу начисления/списания вариационной маржи. Расчёт (клиринг) происходит ежедневно в 19:00. Все операции совершаются через резервирование гарантийного обеспечения (ГО).

Фактически даётся кредитное плечо 1 к 7.

Время торговой сессии опционов на Московской бирже с 10:00 до 23:50, также как и весь срочный рынок.

Из чего складывается стоимость опционаТеория говорит, что у опциона есть внутренняя и временная стоимость:

Где:

- Внутренняя стоимость — это разность текущей цены базового актива и страйк-ценой. Не может быть отрицательной;

- Временная стоимость — это фактически плата за возможность поставить опцион в любой момент. Сильно зависит от волатильности и неопределённости цены базового актива. Чем выше неопределённость, тем дороже временная стоимость опциона;

3. Как расшифровать код опционов

Напомним ещё раз, как выглядит название любого опциона на Московской бирже:

| C | P | K | M | Y | W | |||||

|---|---|---|---|---|---|---|---|---|---|---|

Где:

- C — код базового актива (сокращённый тикер из двух символов);

- P — цена страйк (поле может быть разной длины);

- K — тип расчёта (A — уплата премии, B — маржируемый);

- M — одновременно определяет месяц исполнения и тип опциона PUT/CALL;

- Y — год исполнения;

- W — признак недельного опциона;

Кодирование месяца исполнения (поле "M")

| Месяц | Код опциона Call | Код опциона Put |

|---|---|---|

| Январь | A | M |

| Февраль | B | N |

| Март | C | O |

| Апрель | D | P |

| Май | E | Q |

| Июнь | F | R |

| Июль | G | S |

| Август | H | T |

| Сентябрь | I | U |

| Октябрь | J | V |

| Ноябрь | K | W |

| Декабрь | L | X |

Год исполнения:

| Год | Y |

|---|---|

| 2020 | 0 |

| 2021 | 1 |

| 2022 | 2 |

| 2023 | 3 |

| 2024 | 4 |

| 2025 | 5 |

| 2026 | 6 |

| 2027 | 7 |

| 2028 | 8 |

| 2029 | 9 |

Например, сокращённая запись тикера SR28250BK1 (SR + 28 250 + B + K + 1) означает: опцион Call на Сбербанк с ценой 282.5 с исполнением в ноябре 2021.

4. Как начать торговать на опционах

Первым делом необходимо открыть брокерский счёт. Это можно сделать через российских брокеров.

Далеко не у всех брокеров есть доступ к секции на срочный рынок через мобильные приложения. Например, торговать опционами через мобильные приложения можно через брокеров:

Финам (акция: тариф Free Trade торговля без комиссии навсегда)

БКС Брокер

С помощью этих брокеров есть возможность вести торговлю даже через мобильные телефоны. В наличии есть всё финансовые инструменты на фондовой бирже.

Торговля опционами на бирже проходит на срочном рынке. Для совершения операций не нужен статус квалифицированного инвестора.

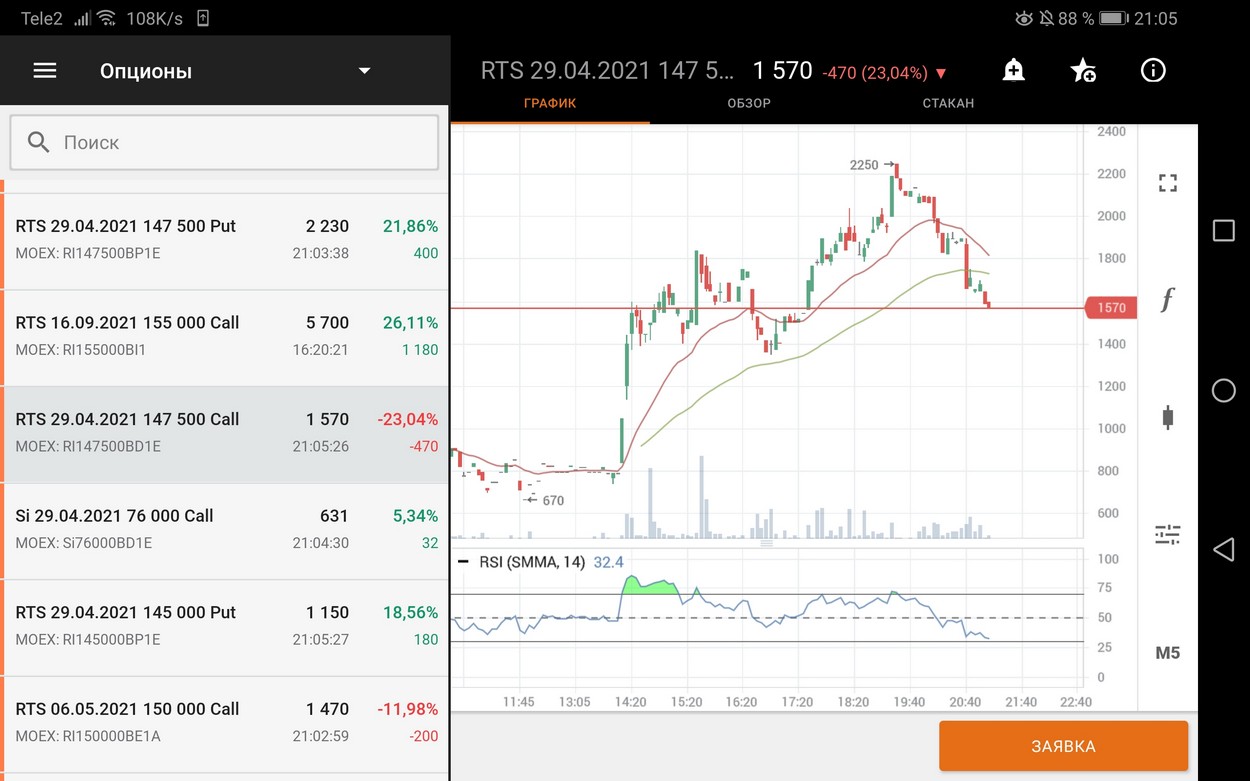

Вот как выглядит интерфейс мобильного приложения Финам трейд при покупке опционов на индекс RTSI:

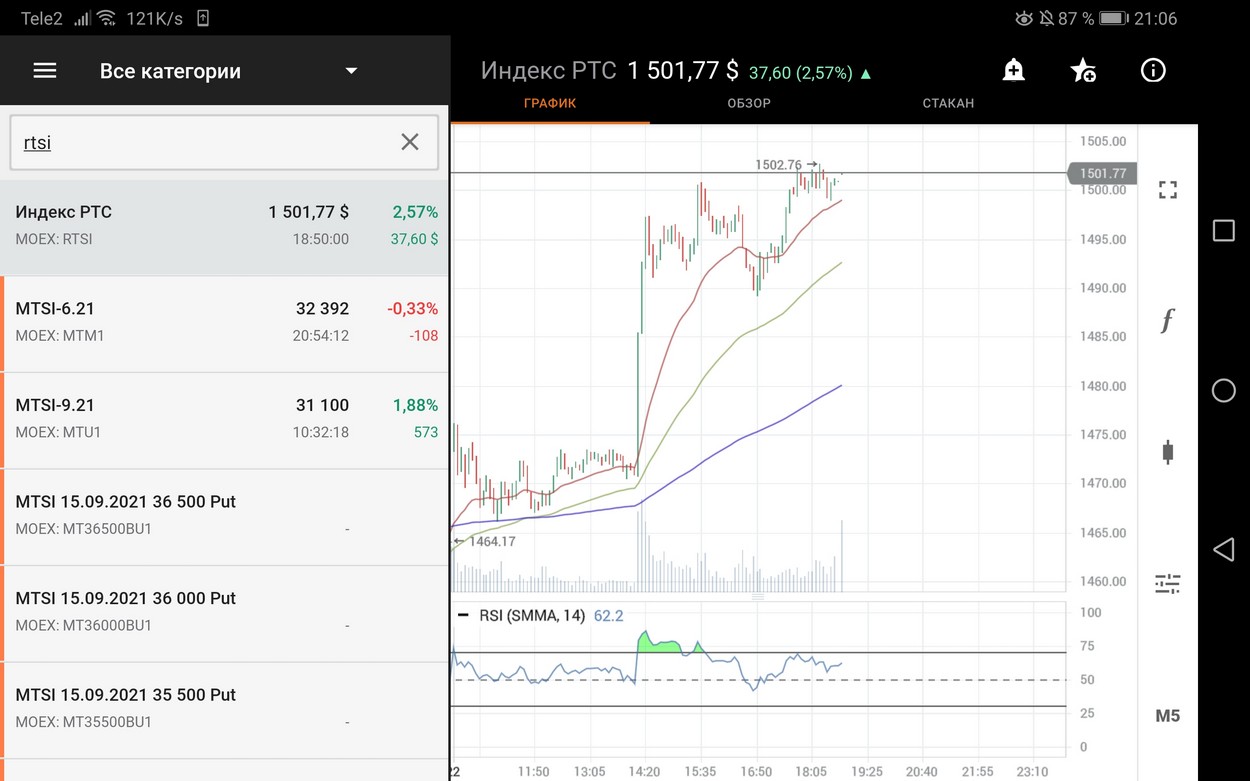

Также интересный график самого индекса RTSI. Видно, как цена премии следуют за базисным активом:

К сожалению, брокеры не хранят график истории опционами. Каждый день начинается с нового листа.

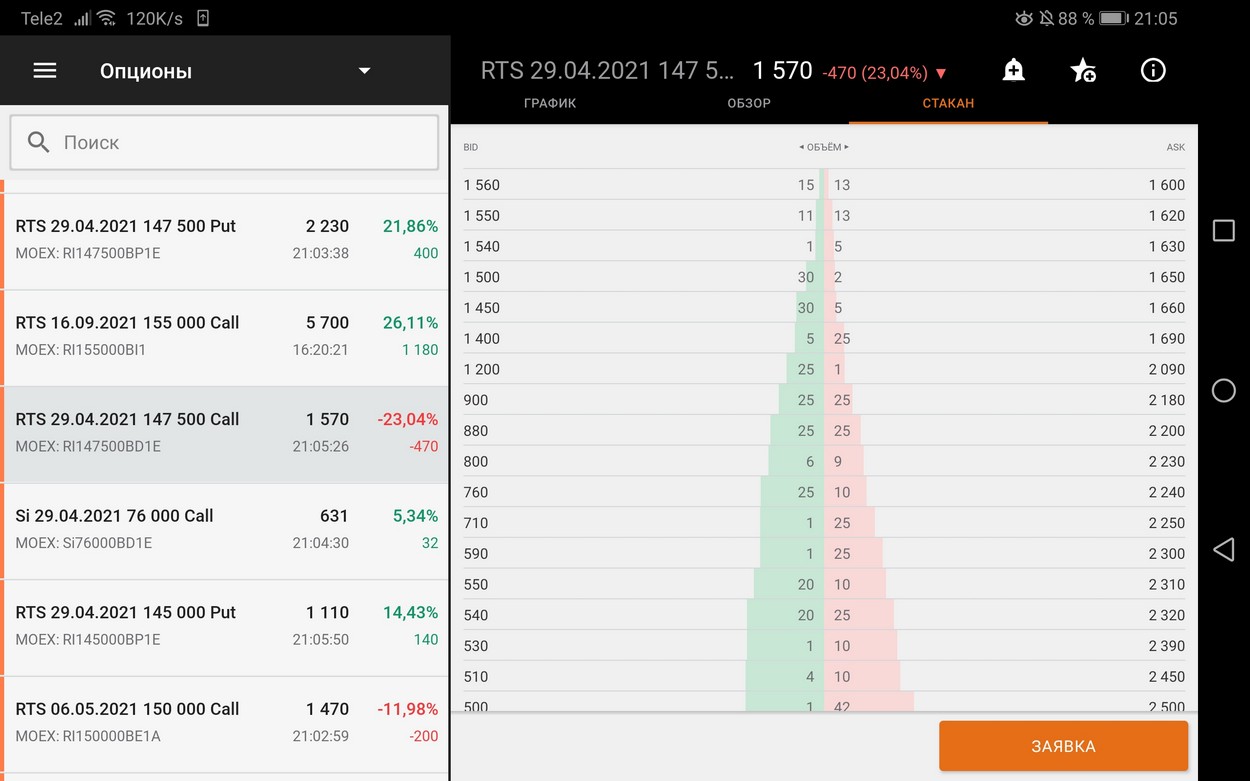

Стакан лимитных заявок:

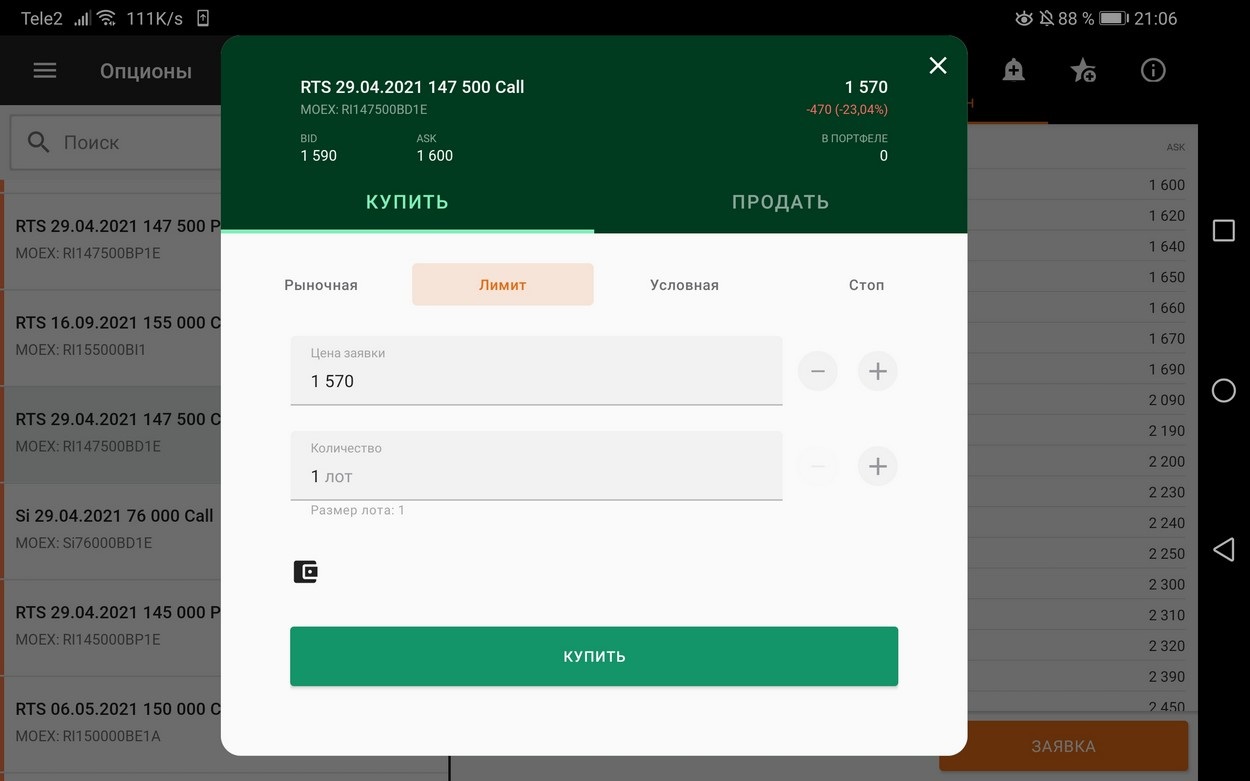

Интерфейс при выставлении заявки на покупку опциона:

5. Стратегии торговли на опционах — обзор популярных

В этой подборке стратегий для торговли опционами мы не будем рассматривать коэффициенты гамма, вега, тетта и дельта, поскольку это широкая тема для профессиональных участников. Мы освятим лишь базовые принципы торговли.

При построении стратегии можно воспользоваться специальными интерфейсами, которые позволят наглядно понять заработок в зависимости от цены опциона. Это нужно при построении сложных стратегий с покупкой нескольких разных контрактов.

Стратегия №1. Купить опцион Call

Самый простой способ заработать на опционах это просто купить контракт Call. Если цена базового актива вырастет, то стоимость опциона также вырастет. Трейдер сможет его продать и заработать на этом.

Если опциона в деньгах, то вторым вариантом является поставить фьючерсный контракт и продать уже его в плюсе.

Этот вариант хорош тем, что фондовый рынок склонен к росту, поэтому шансы на заработок очень большие.

Покупать Call лучше, когда рынок упал. Как правило, биржевые котировки стремятся вернутся к средним значениям, поэтому трейдер может неплохо заработать на отскоке.

Например, контракт на покупку фьючерсов на Сбербанк по цене 290 стоит 1000 рублей, экспирация через месяц. Текущая цена 289. Если цена подорожает, то трейдер заработает. К примеру, при цене Сбербанка 297, опцион может стоить уже 6500 рублей. То есть мы купили его по 1000 рублей, а продали по 6500 рублей.

Стратегия №2. Купить опцион Put

Противоположным вариантом является покупка опционов Put. Заработать можно на падении биржевых котировок.

Лучше покупать Put, когда рынок уже дорогой и намечается коррекция.

Также Put часто используется в качестве альтернативы для хеджирования риска падения всего рынка. Например, для российского инвестора самым простым вариантом снизить риски будет купить Put на индекс RTSI.

Например, рынок растёт, индекс RTSI 1500. Инвестор покупать опцион Put со страйком чуть ниже рынка (так премия меньше), пусть на цену 1450. Если произойдёт коррекция и индекс упадёт ниже 1450, то тогда появится хорошая прибыль, в замен минусу от лонговых позиций.

Стратегия №3. Купить одновременно опцион Call и Put

При возрастании волатильности опционы дорожают, поскольку повышается неопределённость. Все стремятся захеджировать риски.

Если рынок стабилен и не совершает резких движений, то можно купить недорого два опциона: Call и Put на одну цену страйк. Как только на рынке начнётся движение в любую сторону, то какой-то из контрактов резко подорожает в цене.

Главное, чтобы рынок совершил движение в какую-нибудь сторону. Если рынок будет и дальше флэтить, не будет резких движений, то трейдер потеряет на премии, которую он заплатил за два контракта.

Стратегия №4. Продажа стрэнгла

Опционная стратегия под названием "стрэнгл" (от англ. Strangle – "задушить", "задавить"). Идея в том, чтобы продать Call и Put на каком-то отдалении от текущей цены базового актива.

Например, текущая цена 100, трейдер продаёт Put со страйком 90 и Call со страйком 110. Что это даёт? Если к моменту экспирации цена базового актива не уйдёт ниже/выше 90-110, то он заработает две премии.

Риск этой стратегии в том, что если цена уйдёт за указанные границы страйк-цены, то потенциальный убыток может быть не ограничен.

Стратегия №5. Покупка стрэнгла

В противовес предыдущей стратегии торговли опционами существует вариант с покупкой стрэнгла. Трейдер заинтересован в том, что цена вышла за границы диапазонов его страйк цен.

Например, текущая цена 100, трейдер покупает Put со страйком 90 и Call со страйком 110. Если цена базового актива уйдёт ниже/выше цен 90-110, то он хорошо заработает.

При этом есть возможность заработать два раза. Например, цена со 100 поднялась до 112. Трейдер может зафиксировать прибыль, продав сильно подорожавший опционный контракт Call. После чего цена может упасть к 95. В этом случае уже опцион Put также подорожает и он его также может продать.

В этом плане у трейдера есть хорошая возможность заработать деньги. При этом эти опционы будут иметь не высокую премию.

Стратегия №6. Продажа Call и Put

Ранее мы в основном только покупали опционы, но ведь есть ещё один подход к торговле: продавать их и зарабатывать на премии. Ведь если опцион погашен не в деньгах, то тот, кто его продал забирает себе премию.

Но в данном случае риски потерять много денег очень высоки. Особенно это касается продажи Call опционов.

Такая стратегия хорошо подойдёт для тех, кто заинтересован купить базовый актив, но подешевле. Например, инвестор может продать опцион Call на 3 процента дешевле от текущей цены. Если цена опуститься, ему придётся купить актив на 3% дешевле, даже если цена на него упала на 10%. Но при этом, премию от опциона он также забирает себе, что ещё больше снизит его цену покупки.

6. Плюсы и минусы торговли опционами

Плюсы:

- Этот финансовый инструмент крайне волатильный;

- Для начала торговли не требуется крупная сумма денег;

- Опционы гораздо больше подходят для трейдинга, чем акции. Комиссия за торговый оборот мизерные, а заработать можно приличные деньги;

- Риск покупателя опционов ограничен платой за премию. Риск продавца опциона ничем не ограничен, поскольку стоимость базового актива может значительно измениться в неблагоприятном направлении;

- Для популярных инструментов есть большая ликвидность;

- Есть много возможностей и стратегий для заработка на опционах. Например, можно как просто зарабатывать, так и хеджировать риски;

Минусы:

- Самый сложный финансовый инструмент;

- Если зарабатывать на продаже опционов (получать премию), есть риски неограниченных потерь из-за сильного движения цены в неблагоприятную сторону;

Смотрите также видео "Как начать торговлю опционами? // Опционные стратегии":