В этой статье мы рассмотрим интересную тему: "вечный инвестиционный портфель" (его ещё называют всепогодный/всесезонный). Мы посмотрим как его составил легендарный инвестор Рэй Далио, на какие базовые принципы он ориентировался и какие результаты удалось достичь.

1. Что такое всепогодный портфель Рэя Далио простыми словами

2. Состав вечного портфеля согласно Далио

3. Принципы всепогодного портфеля

4. Портфель хедж-фонда Ряэ Далио

5. Стоит ли копировать портфель Рэя Далио

1. Что такое всепогодный портфель Рэя Далио простыми словами

Это легендарный инвестор с состоянием $18 млрд по данным Forbes. В 1975 г. ему удалось создать хедж-фондов Bridgewater Associates, который превратился в один из самых крупных. Рэй основал эту компанию у себя дома в возрасте 26 лет. Согласно данным LCH до 2017 г. его хедж-фонд показал самую высокую динамику прибыли среди всех за 30 лет. Под управлением Рэя на 2017 г. находится сумма $160 млрд.

Рэй написал книгу «Принципы. Жизнь и работа», а также стал одним из главных героев книги Тони Роббинса "Деньги. Мастер игры: 7 простых шагов к финансовой свободе".

Рэй Далио за свою жизнь повидал многих инвесторов и управляющих фондов. Он пришёл к выводу, что не хочет доверять свои деньги под управление никому. Все ошибаются и успехи прошлого не гарантируют будущую прибыль. Поэтому у него появилась идея создать инвестиционный портфель ценных бумаг, который бы мог существовать вечно в любые времена, без критических просадок и приносить хорошие деньги.

Он назвал его всепогодного/всесезонного портфель. В итоге получилась сбалансированная совокупность активов, которая стабильно растёт в любой период экономическога цикла, при этом показывающая небольшую волатильность.

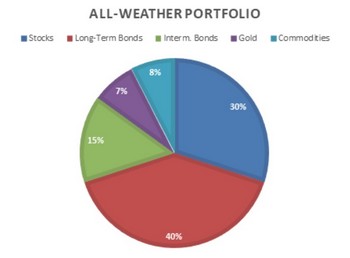

2. Состав вечного портфеля согласно Далио

- 30% — акции;

- 40% — долгосрочные облигации;

- 15% — среднесрочные облигации;

- 7.5% — золото;

- 7.5% — товары (commodities): нефть, металлы, пищевые товары;

Особенности портфеля Далио в следующем:

- Небольшое число акций сдерживают волатильность капитала, но тем не менее обеспечивают основной рост портфеля;

- Много облигаций являются "хребтом" сглаженной прямой роста капитала;

- Доля 7.5% в золоте и товарах сохраняют деньги в периоды высокой инфляции;

- Как купить акции частному лицу — подробная инструкция;

- Как зарабатывать деньги на акциях;

- Как купить облигации — полное руководство;

- Как купить золото — подробное описание;

Любой инвестор может скопировать данный портфель с помощью набора следующих ETF фондов:

- 30% — Vanguard Total Stock Market ETF (VTI);

- 40% — iShares 20+ Year Treasury ETF (TLT);

- 15% — iShares 7 – 10 Year Treasury ETF (IEF);

- 7.5% — SPDR Gold Shares ETF (GLD) или ishares Gold Trust (IAU);

- 7.5% — PowerShares DB Commodity Index Tracking Fund (DBC);

Правда все эти фонды берут небольшую комиссию за управление, поэтому доходность инвестора немного будет ниже, чем в теории.

3. Принципы всепогодного портфеля

Почему Далио выбрал именно такие пропорции? На разные активы по разному влияют фазы экономических циклов. Условно можно выделить следующие фазы, которые регулярно сменяются:

- высокая инфляция;

- дефляция;

- экономический рост;

- замедление экономики;

Существуют понятие "паритет рисков". Это когда инвестиционный портфель формируется за счёт распределение рисков, а не капитала. Поэтому Рэй Далио составил инвестиционный портфель по квадрантам, выделив под каждый 25% денег:

| Экономика | Инфляция | |

|---|---|---|

| Растёт | 25% глобальные акции и облигации развивающихся рынков, товары | 25% облигации с защитой от инфляции, товары |

| Падает | 25% гособлигации и с защитой от инфляции | 25% глобальные акции, гособлигации |

В этой таблице возможны 4 варианта и в каждом из них какие-то активы будут выигрывать, какие-то проигрывать, какие-то будут нейтральны. Но в целом получаем баланс:

- Инфляция более ожидаемой;

- Инфляция менее ожидаемой;

- Рост экономики больше ожидаемого;

- Рост экономики меньше ожидаемого;

Портфель получился широко диверсифицирован по всем направлениям и в любой ситуации на рынке.

РебалансировкаЧтобы портфель Рэя Далио работал максимально эффективно он требует ежемесячной ребалансировки. Для рядового инвестора это крайне не удобно, поскольку придётся постоянно совершать небольшие операции покупки и продажи.

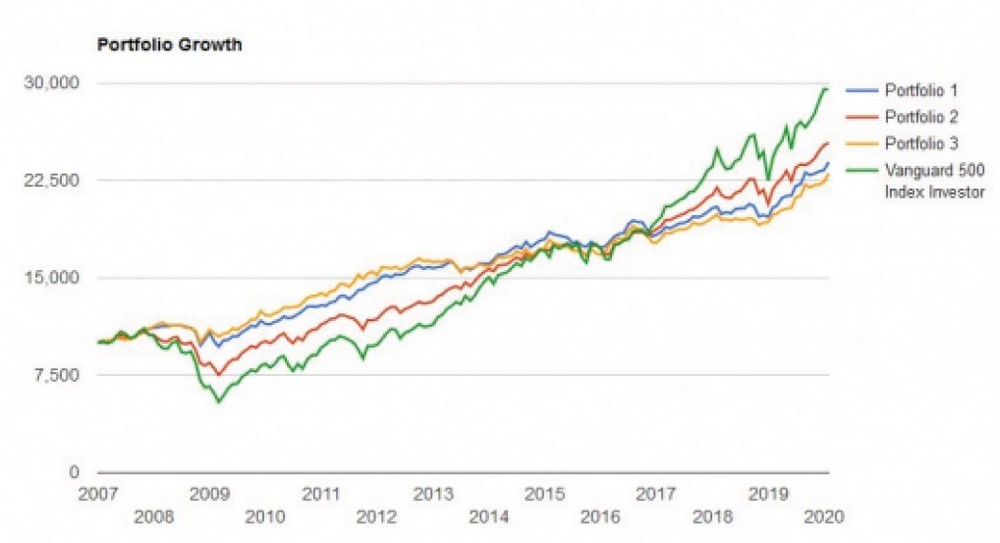

Сравнение доходности вечного портфеля Рэя Далио:

- 1 — Рэй Дало;

- 2 — 60/40 (60% акций, 40% облигаций);

- 3 — Гарри Браун;

4. Портфель хедж-фонда Ряэ Далио

Вариант с покупкой ETF для копирования Рэя подойдёт для широкого круга инвесторов с небольшими капиталами. Хедж-фонд самого Ряэ широко диверсифицирован. Портфель на 2020 г. содержит огромный микс из следующих активов:

| % в портфеле | Наименование | Тикер |

|---|---|---|

| 23.0% | SPDR S&s;P 500 ETF Trust | SPY |

| 11.2% | Vanguard International Equity Index Funds — Vanguard FTSE Emerging Markets ETF | VWO |

| 7.2% | iShares Trust — iShares Core S&s;P 500 ETF | IVV |

| 5.9% | SPDR Gold Trust | GLD |

| 5.3% | SiShares, Inc. — iShares MSCI Brazil ETF | EWZ |

| 4.3% | iShares, Inc. — iShares Core MSCI Emerging Markets ETF | IEMG |

| 3.0% | iShares Trust — iShares iBoxx $ Investment Grade Corporate Bond ETF | LQD |

| 2.7% | iShares Trust — iShares iBoxx $ High Yield Corporate Bond ETF | HYG |

| 2.7% | iShares Trust — iShares 20+ Year Treasury Bond ETF | TLT |

| 1.9% | iShares Trust — iShares MSCI EAFE ETF | EFA |

| 1.9% | Vanguard Tax-Managed Funds — Vanguard FTSE Developed Markets ETF | VEA |

| 1.9% | iShares, Inc. — iShares MSCI Taiwan ETF | EWT |

| 1.8% | iShares, Inc. — iShares MSCI South Korea ETF | EWY |

| 1.8% | iShares Trust — iShares Core MSCI EAFE ETF | IAU |

| 1.7% | iShares Gold Trust | IEFA |

| 1.6% | iShares, Inc. — iShares MSCI Emerging Markets ETF | EEM |

| 1.5% | iShares Trust — iShares J.P. Morgan USD Emerging Markets Bond ETF | EMB |

| 1.4% | iShares Trust — iShares MSCI India ETF | INDA |

| 0.9% | JPMorgan Chase &s; Co. | JPM |

| 0.7% | Bank of America Corporation | BAC |

5. Стоит ли копировать портфель Рэя Далио

Такой вечный портфель подойдёт для тех, кто сильно переживает в периоды повышенной волатильности рынка. Доходность проигрывает динамике фондового индекса S&P500, но его волатильность в 2-3 раза меньше. То есть, если инвесторы теряли 30% на просадке, то Рэй Далио терял 5-10%. Для многих это является критичным моментом в пользу уменьшения доходности, но взамен получаешь комфорт.

Если вы новичок и не имеете желания вникать во все нюансы выбора акций, попыток обыграть рынок, то такой вариант портфеля вполне оптимален. Он показывает хороший доход по сравнению с банковскими вкладами.

- Как составить инвестиционный портфель;

- Как выбрать акции новичку;

- Как выбирать недооценённые акции по мультипликаторам;

На российском фондовом рынке есть три варианта вечных портфелей от Тинькофф. Их состав немного отличается:

- 25% — золото;

- 25% — акции;

- 25% — краткосрочные облигации;

- 25% — долгосрочные облигации;

Названия фондов:

- TRUR (рублёвый);

- TUSD (долларовый);

- TEUR (евро);

Рублевый вариант предполает инвестиции в российский рынок, долларовый в США, евро в европейский.

Сложно ответить стоит ли вкладывать в вечные портфели Тинькофф. Для тех, кто кого устроит среднерыночная доходность с небольшой волатильностью это будет неплохим аналогом вклада, но даже с большой доходностью.