В этой статье будут освящены важные популярные вопросы и ответы по финансовым рынкам и торговле. Эти знания помогут лучше понимать, как устроена биржи и с чего начать торговлю и инвестиции.

1. Что такое фондовый рынок/биржа

2. Торговать на бирже — это сложно?

3. Фьючерсные контракты — что это

4. Что такое облигации и еврооблигации

5. Сколько можно заработать на бирже

6. Можно ли жить на прибыль с торговли

7. С чего начать новичку, чтобы зарабатывать на бирже

8. Как простому человеку получить дивиденды

9. Что такое фондовый индекс

10. Как выбрать акции для покупки

11. Насколько реально зарабатывать на бирже

12. Что такое ETF

13. Кто такой акционер

14. Кто такой трейдер

15. Почему большинство теряют деньги на бирже

16. Что такое Т+2 на бирже

17. Что такое IPO

18. Сколько нужно денег для покупки акций

19. Как вывести деньги

20. Как заплатить налог на прибыль с ценных бумаг

21. Можно ли открывать несколько счетов

22. Что такое ликвидность

23. Что такое технический анализ и фундаментальный анализ

24. Кто такие быки и медведи на рынке

25. Что такое короткая позиция (шорт)

26. Что прибыльнее: торговать или инвестировать

1. Что такое фондовый рынок/биржа

Фондовый рынок (или биржа) представляет регламентированное место, где каждый желающий может совершать обмен денег на ценные бумаги (акции, облигации), валюту, товары, фьючерсы, опционы, свопы. Это свободный рынок, где можно моментально совершать различные операции.

На бирже торгуются реальные ценные бумаги, за которыми стоит реальная ценность, они законодательно подтверждены. Действия биржи строго регламентируются. Информация о держателях заносится в депозитарный реестр.

В России самой известной площадкой, которая организует торги является Московская биржа (Московская межбанковская валютная биржа, англ. "MICEX"). Каждый желающий может поучаствовать в торгах. Для доступа нужно открыть счёт у биржевого брокера. Я рекомендую работать с одним из следующих:

Финам (акция: тариф Free Trade торговля без комиссии навсегда)

БКС Брокер

Комиссия берётся только за торговый оборот. Пополнение и снятие средств происходит без комиссии.

Сколько нужно денег для торговли на биржахНачинать можно с любой суммой. Хоть 1 тыс. рубля. Но всё же лучше приходить на биржу с суммой хотя бы 100 тыс. рублей, чтобы прочувствовать на реальных деньгах процесс торговли ценными бумагами.

2. Торговать на бирже — насколько это сложно?

Сам процесс торговли на фондовой бирже не сложен. Любое физическое лицо может начать торговлю на бирже. Это доступно каждому. Гораздо сложнее торговать в плюс.

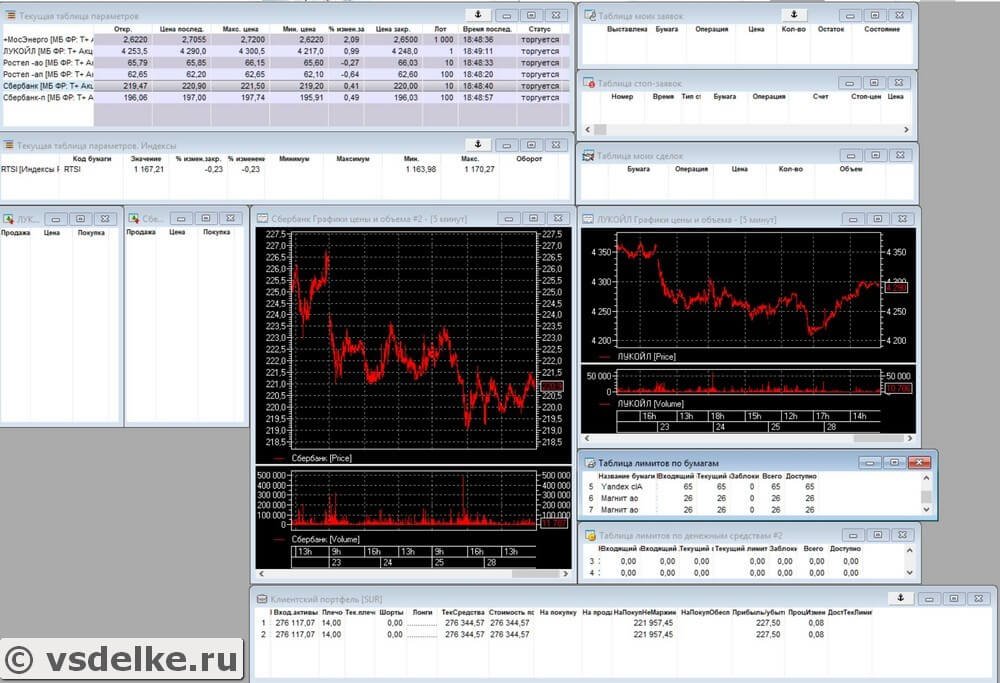

Все действия происходят через торговые терминалы. Их не так уж и много. Самым популярным терминалом является Quik (Квик). Но на нём можно совершать операции только через персональный компьютер:

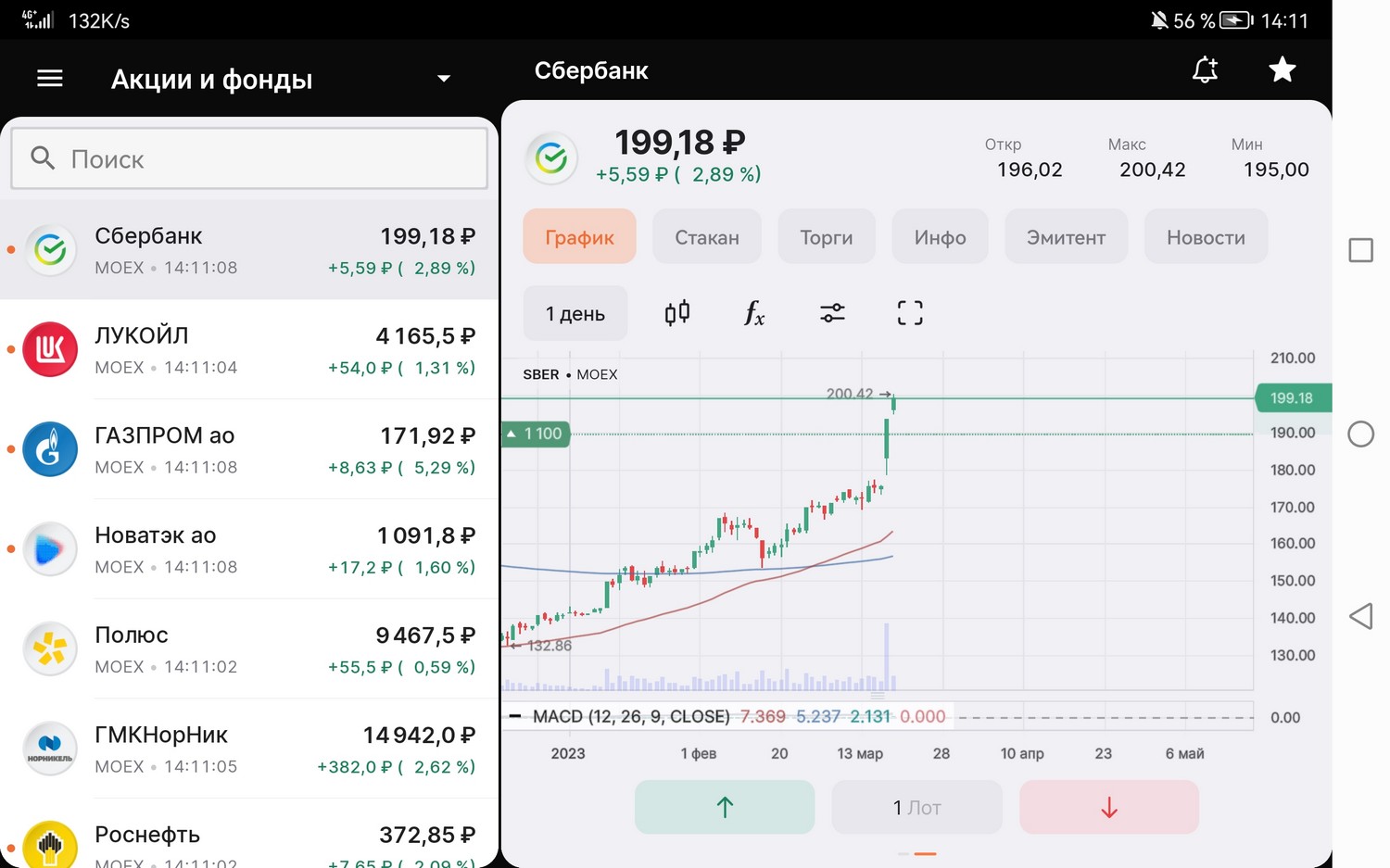

Уже не один год существуют приложения для смартфонов. Например, у брокера Finam оно называется "Финам трейд". Вот как выглядит интерфейс:

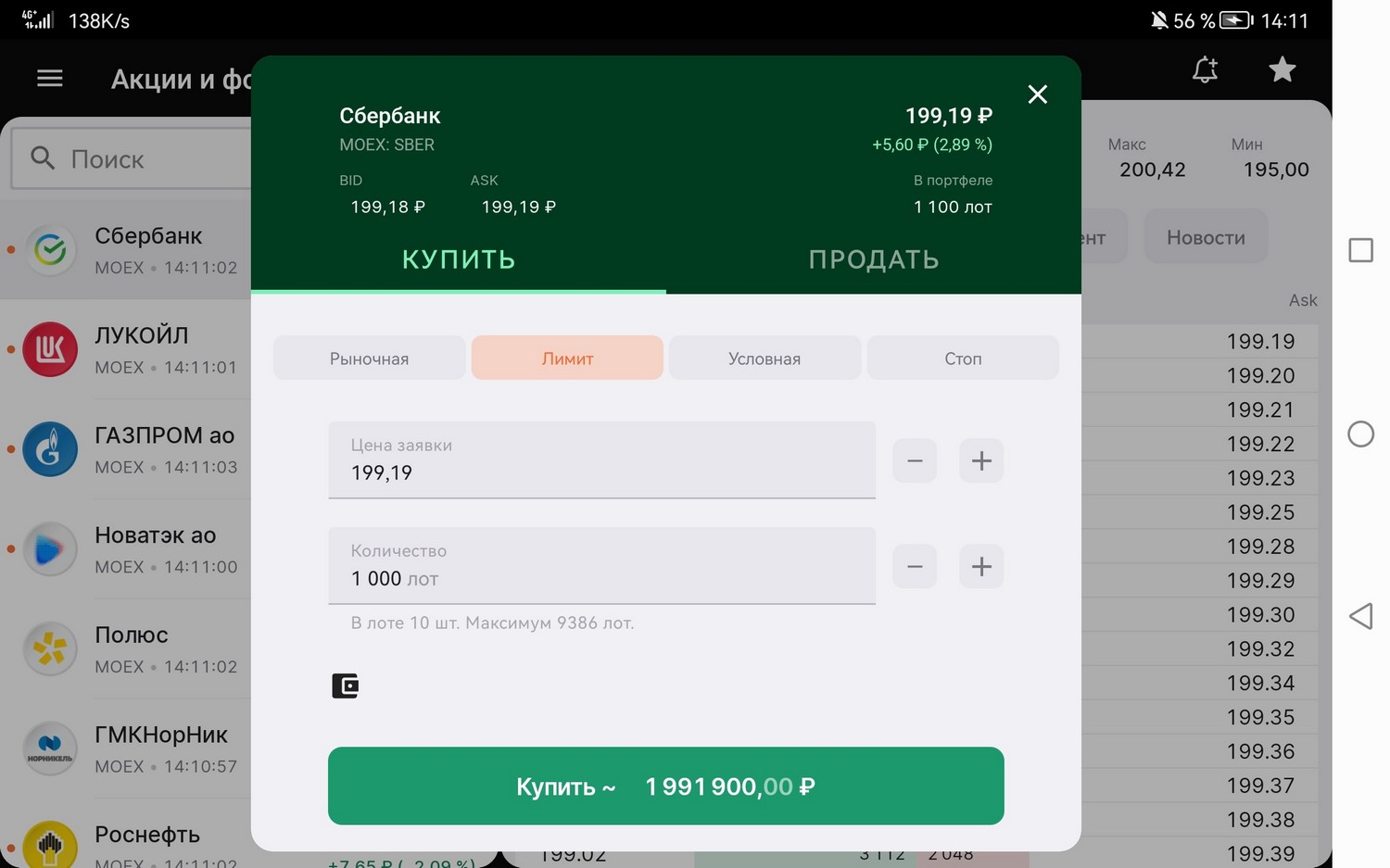

Выбираете ценную бумагу, которую хотите приобрести и далее выставляете заявку. Устанавливаете цену и количество, а далее заявка моментально попадает на биржу:

Продажа ценных бумаг осуществляется аналогично.

Можно также давать поручения брокерам по телефону. Но такой стиль подойдёт для тех, кто осуществляет редкие операции.

Самым ликвидным активом на бирже являются акции. Их представлено сотни, а с учётом зарубежных акций количество превышает тысячу. Новичкам рекомендуется начинать с трейдинга на голубых фишках, поскольку это надёжные компании и по ним хорошая ликвидность (другими словами много продавцов и покупателей).

- Торговля на фондовой бирже для начинающих;

- Как торговать на бирже криптовалют;

- Как заработать на бирже простым языком;

- Как заработать деньги на дивидендах;

3. Фьючерсные контракты — что это такое

На фондовой бирже присутствует целый раздел с фьючерсами. Есть фьючерсы на акции, валюту, индекс и товары.

Фьючерс — это обязанность купить в будущем товар по заранее установленной цене сегодня. Относится к группе производных финансовых инструментов, по другому: деривативов. Проще говоря: существует базовый актив от которого зависит его цена.

На Московской бирже фьючерсы на акции и валюту поставочные, а остальные фьючерсные контракты не поставочные, поэтому для обычного инвестора или трейдера фьючерс является лишь одним из инструментов. Брокеры дают возможность выгодного трейдинга этими активами. Комиссии меньше, чем на акциях, а кредитное плечо можно взять более большое.

Есть также ещё один производный финансовый инструмент опционы. Обычно с ним работают уже более опытные трейдеры, поскольку его принцип более сложен.

4. Что такое облигации и еврооблигации

Облигации относятся к группе долговых ценных бумаг с прогнозируемым доходом. Они напоминают банковский вклад по своей сути.

Эмитент выпускающий облигации берёт в долг у инвесторов деньги под какой-то процент. В итоге, компания получает необходимые средства за невысокий процент (ниже чем в банках). А инвесторы получают возможность зарабатывать. Они выступают в роли кредиторов.

Облигации выпускаются на разные сроки:

- Краткосрочные (несколько месяцев);

- Среднесрочные (1-5 лет);

- Долгосрочные (от 5 лет и до 30 лет);

Процентная ставка по облигациям бывает:

- Плавающая. Устанавливается на весь срок действия ценной бумаги;

- Постоянная. Плавающая рассчитывается по определённым правилам. Например, в секторе ОФЗ берётся средняя ставка RUONIA. По некоторым выпускам есть прибавка фиксированного процента;

В момент погашения облигации (экспирации), эмитент обязан выкупить у держателей весь выпуск по номинальной стоимости. Чаще всего номинальная стоимость равна 1000 рублей за 1 штуку. Редко, но бывают и другие значения.

Выплату процентов называют "купонной выплатой". Проценты начисляются ежедневно, их сумма на текущий момент называется "накопленным купонным доходом" (НКД). Чаще всего они выплачиваются раз в полгода, но бывают и более частые выплаты (например, каждый месяц).

Самыми популярными и надёжными облигациями в России являются ОФЗ (гособлигации). Они выпускаются государством. Процентный доход по ним меньше, чем по корпоративным, но зато они ликвидные и есть широкий ассортимент по срокам погашения.

Торгуются облигации на фондовом рынке. Их можно покупать и продавать ежедневно.

Еврооблигации (или евробонды) — это облигации, выпущенные российской компанией, в иностранной валюте. Чаще всего в долларах. Эмитентов, которые выпускают еврооблигации мало (всего около 26 эмитентов): Газпром, ВЭБ, ГТЛК, Минфин и т.д.

После введения санкций еврооблигации торги стали заморожены. Теперь для инвесторов появилась возможность покупать замещающие облигации. По сути это тоже самое, но расчёты ведутся в рублях по курсу доллара. Так даже удобнее, поскольку нет необходимости покупать доллары для покупки.

Более подробно читайте в статьях:

- Облигации — что это такое;

- Еврооблигации — подробное описание;

- Как купить облигации физическому лицу — пошаговая инструкция;

- Всё про заработок на облигациях;

- Как правильно инвестировать в облигации;

5. Сколько можно заработать на бирже

"Сколько можно заработать, торгуя на бирже?" — ответ на вопрос сильно зависит от начального депозита. Естественно, что чем он больше, тем больше и прибыль в абсолютном выражении.

Например, доход в 50 тыс. рублей от депозита в 100 тыс. рублей будет составлять 50% прибыли. Но с другой стороны, доход 50 тыс. рублей от суммы в 1 млн рублей составляет всего 5% прибыли. Поэтому всё относительно.

Адекватный заработок, на который можно рассчитывать любого инвестору: 10-20% годовых. Это средняя величина роста, на которую увеличивается фондовый рынок с учётом выплаты дивидендов.

Если заниматься трейдингом, то результат можно как улучшить, так и ухудшить. Для этого нужно время и опыт.

Реально ли сделать из ста долларов миллионТе, кто далеки от реалий трейдинга хотят с каких-то крошечных сумм сколотить состоянии. Некоторые даже реально ищут в поисковой системе запрос: "как сделать из ста долларов миллион". Ответ на этот вопрос: "никак". Хотя шансы всё таки есть, но они не далеки от вероятности выиграть в лотерею.

У Баффета как-то спросили: "Как стать миллионером в авиабизнесе?" Он ответил: "надо начать с миллиарда".

Есть стратегия пирамидинг для разгона депозита. Но даже она может лишь удвоить, утроить капитал в удачном тренде. Но чтобы увеличить исходный капитал в 10000 раз нужно супер везение, которое можно сравнить с выигрышем в лотерею.

- Сколько можно заработать на акциях;

- Доходность акций;

- Доходность облигаций;

- Доходность ETF на Московской бирже;

6. Можно ли жить на прибыль с торговли на бирже

Ответ на этот вопрос: "Да, это реально, но к этому надо готовиться долгое время и иметь солидный капитал".

Жить только лишь на заработок с трейдинга будет неправильным подходом. Лучше всего распределить свои средства в каком-то соотношении. Например, 70% на облигации, 30% на трейдинг.

В этом случае ваш пассивный доход от облигаций будет с гарантией покрывать расходы, а доход с трейдинга будет является дополнительным бонусом.

Почему нежелательно торговать на все 100%? Дело в том, что прибыль от трейдинга очень нестабильна. Можно заработать за 2 месяца роста 50% к своему депозиту, а потом 15 месяцев сидеть почти без дохода или даже с небольшим убытком.

И дело даже не в том, что с вами что-то не так, дело в самом рынке. Он крайне нестабилен и никакой эксперт не может каждый месяц зарабатывать какой-то стабильный доход без просадок. Можно лишь по прошествию нескольких лет показать итоговый положительный результат.

В каждой сделке нужно рисковать, поэтому если рынок не сопутствует заработку, то ничего с этим не сделать.

Более подробный ответ можно прочитать в статье:

- Возможно ли жить на заработок с трейдинга;

- Правда про трейдинг;

- Как жить на дивиденды;

- Стратегии инвестирования на бирже;

7. С чего начать новичку, чтобы зарабатывать на бирже

Во-первых, новичок должен иметь хотя бы какую-то стартовую сумму. Можно прийти с любым капиталом, но торговать на пару тысяч рублей нет никакого смысла.

Если говорить про точную суммы для начала, то стоит вложить хотя бы 100 тыс. рублей. Ещё лучше 500 тыс. рублей. Если стартовый капитал менее 100 тыс. рублей, то можно рассчитывать на мизерную прибыль, если говорить про абсолютные цифры.

Во-вторых, стоит ознакомиться с базовыми вещами в торговле на бирже. Можно посмотреть какие-нибудь курсы из youtube и прочитать несколько книг. Каждый новичок должен ознакомиться с индикаторами, техническим анализом. Скорее всего, вы будете применять свои навыки торговли (так поступает каждый трейдер), но знать основы в любом случае стоит.

Торговля на фондовом рынке существует уже сотни лет и за это время накопилось много знаний и опыта как бывает. При этом почти все это можно получить бесплатно. Советую прочитать книги:

- Александр Эдлера "Как играть и выигрывать на бирже".

- Ларри Вильямса "Долгосрочные секреты в краткосрочной торговле".

- Книга про Джесси Ливермора "Воспоминания биржевого спекулянта" (классика, ее прочитал почти каждый трейдер).

Литературы про трейдинг и инвестиции очень много. Поэтому уверен вы сможете найти, что почитать.

- Топ книги по инвестированию;

- Как научиться инвестировать с нуля новичку;

- Топ книги по трейдингу для новичков;

Прочитав несколько книг и, имея на счёту деньги, можно приступать к торговле. Однако надеяться, что деньги посыпятся на вас рекой не стоит. В торговле важен личный опыт. Пожалуй, это основной и решающий фактор, который влияет на результат.

Проторговав 5 лет, вы будете смотреть на свои первые сделки и содрогаться от тогдашних действий. Поэтому изучайте, пробуйте и делайте выводы. Только практика даст возможность в будущем стать успешным трейдером.

Рынок подходит далеко не для каждого человека. Кто-то слишком азартен, кто-то слишком переживет, кто-то не имеет времени на мониторинг. Плюс к тому же психология самого человека очень важна. Лишь с опытом новички начинают это понимать.

- Как зарабатывать деньги на акциях;

- Психология трейдинга в торговле;

- Как инвесторы теряют деньги на бирже;

- Как разработать стратегию для торговли;

- Торговые стратегии для биржи;

8. Как простому физическому лицу получить дивиденды

Дивиденды — это выплата из прибыли компании держателям акций. Если прибыли нет или совет директоров принял решение не выплачивать дивиденды, то, соответственно, за этот год никаких выплат не производится.

Дивиденды не являются чем-то обязательным и стабильным. Их размер полностью зависит от текущей деятельности компании и дивидендной политики.

Например, металлурги и телекоммуникации традиционно платят самые большие дивиденды. Также сюда можно отнести ещё и нефтяные компании, но они зачастую много денег инвестируют в новые месторождения и их освоение. В свою очередь IT-сектор всю прибыль реинвестирует и редко платит дивиденды.

Чтобы физическому лицу получить дивиденды нужно просто быть акционером, то есть быть владельцем акций этих компаний в момент закрытия реестра. На каждую акцию будет производится выплата. Например, курс акции 500 рублей, а дивидендная выплата на 1 штуку составляет 50 рублей. Чем больше в наличии будет акций, тем большую выплату получите.

Для получения дивидендов никаких действий со стороны инвестора не требуется. Держите акции, получаете дивиденды на брокерский счёт, где были куплены акции.

Купить и продать акции можно на фондовом рынке в любой момент. Никто не запрещает после получения дивидендов продать акции.

- Как купить акции физическому лицу;

- Как купить/продать акции Сбербанка;

- Как купить/продать акции Газпром;

- Как купить иностранные акции;

- Дивидендная доходность российсих акций;

Американские компании гораздо стабильнее платят дивиденды. Но выплаты по ним редко превышают 3-4% годовых. Зато эта сумма в долларах. Также придётся самостоятельно декларировать прибыль по дивидендам на иностранные акции.

9. Что такое фондовый индекс

Фондовый индекс представляет корзину акций, каждая компания входит с каким-то своим весом. Он отображается динамику всего рынка в целом.

В нашей стране выделяют два основных индекса: ММВБ (рассчитывается в рублях) и РТС (рассчитывается в долларах).

Каждые три месяца (раз в квартал) фондовый индекс пересматривает состав, другими словами: происходит ребалансировка весов акций входящих в него. Существует специальные правила и требования по включению компаний в индекс. Например, одно из требований гласит, что максимальный размер любого актива ограничивается 15%.

Можно ли купить фондовый индексСам индекс купить нельзя, но зато можно инвестировать в ETF фонд на индекс. Он копирует динамику рынка и поэтому для инвестора это будет означать одно и то же.

Точные названия существующих ETF на индексы:

- SBMX, TMOS, VTBX (индекс МосБиржи полной доходности "брутто") в рублях;

Их можно покупать и продавать как акции. Стоят они до 10 рублей. Торгуются на Московской бирже.

10. Как выбрать акции для покупки

Чтобы удачно выбрать акции для инвестирования нужно быть опытным инвестором. Но даже это не даёт гарантии на успех. Просто у опытного инвестора процент удачных сделок заметно выше.

Цена акции в первую очередь зависит от её ожиданий прибыльности в будущем. Если прибыль растёт, то чаще всего акция находится в восходящем тренде. Если компания испытывает затруднения (с поставщиками, с долгами и прочее), то такие активы не будут расти в ближайшие пару месяцев. Бывают конечно и исключения, когда даже с негативными новостями котировки компании стремительно растут.

На что же обратить вниманиеВо-первых, нужно понять на какой срок вы инвестируете и с какими целями. Если горизонт инвестирования исчисляется годами, то стоит выбирать активы, которые наращивают стабильно свою прибыль. Также я бы обратил внимание на дивидендные акции, поскольку в целом их доходность будет неплохой.

Во-вторых, если хотите быстрых заработков, но пусть небольших (1-5%), то это чисто спекулятивная цель. Здесь можно не смотреть на фундаментальные параметры и покупать лишь по техническому анализу. Сложно дать точную рекомендацию когда купить. Сотни тысяч спекулянтов по всему миру каждый день пытаются угадать движение рынка.

- От чего зависит цена акций — более 15 факторов;

- Инвестиции в акции;

- Как выбирать недооценённые акции по мультипликаторам;

- Как выбрать акции для инвестирования;

- Недооценённые акции на российском рынке;

- Инвестиционные идеи на российском рынке;

- Дивидендная стратегия;

- Стратегии покупки акций;

11. Насколько реально зарабатывать на бирже

Фондовая биржа является местом, где перераспределяются капиталы и активы. Она позволяет быстро купить или продать ценные бумаги.

Зарабатывать на бирже более чем реально в случае отсутствия излишних действий в трейдинге. Лучше всего придерживаться более менее долгосрочных стратегий. То есть покупать на несколько месяцев и более.

Для того, чтобы обезопасить свои вложения, стоит их максимально диверсифицировать. Делается путем хранения денег в разных активах, то есть в инвестиционном портфеле.

С появлением ETF фондов задача диверсификации сильно облегчилась. Теперь можно сразу войти во все голубые фишки просто купив ЕТФ фонд. То же самое и с облигациями.

Популярными соотношениями в портфеле между акциями и облигациями являются: 30/70, 40/60, 50/50. Облигации дадут более стабильный рост вашим инвестициям, а акции обеспечивают более быстрый прирост. Все крупные инвесторы держат свои вложения в этих двух типах ценных бумаг.

Если дергаться, постоянно продавать и покупать акции, то далеко не факт, что Вы останетесь в плюсе. Также ошибкой будет купить акции одной компании на все деньги. В этом случае возникает необоснованный высокий риск.

- Доходность и риски инвестиционного портфеля;

- Правила диверсификации портфелей;

- Можно ли заработать на бирже;

- Принцип формирования портфеля ценных бумаг для начинающих — руководство;

- Как составить инвестиционный портфель;

12. Что такое ETF фонды

В конце XX века стали активно появляется биржевые индексные фонды, сокращённо "ETF". Они представляют большие корзины ценных бумаг. Например, есть те, что копируют фондовые индексы, есть фонды гособлигаций, еврооблигаций и т.д.

Главная идея ETF: дать возможность инвестору сразу вложить в портфель ценных бумаг с минимальными комиссиями. Например, фонд ETF на индекс сочетает в себе копию индекса РТС.

Благодаря ETF можно снизить свои риски и одновременно инвестировать в ценные бумаги.

Купить и продавать ЕТФ можно на бирже. Более подробно читайте в статье:

- Инвестиционные ETF фонды;

- ETF фонды — вопросы и ответы;

- Что прибыльнее: купить ETF или акции;

- Сравнение ETF и БПИФ — сходства и различия;

13. Кто такой акционер

Акционеров называют того, кто владеет акциями. Даже владение одной штукой уже делает человека акционером. Чаще всего это понятие используется в случае крупной доли от всех выпущенных акций компании.

Любое физическое лицо может быть акционером.

Миноритарием называют мелких инвесторов, доля которых составляет менее 5% акций. Мажоритарий — это крупные инвесторы. Соответственно они владеют более 5% долей компании.

14. Кто такой трейдер

Трейдер — это частный торговец на бирже. Он совершает сделки с целью заработать деньги. В большинстве случае он работает собственным капиталом только на себя. В принципе любого, кто совершает сделки хотя бы раз в месяц уже можно назвать трейдером.

15. Почему большинство трейдеров теряют деньги на бирже

В данном вопросе речь скорее идет о рынке Форекс, а не о фондовый рынок. Начинающие путают эти рынки, считая их одним и тем же. Однако это заблуждение.

Форекс действительно представляет из себя место, где многие теряют свои деньги. Почему большинство проигрывают на Форексе? Первой причиной стоит назвать отсутствие опыта в торговле. Плюс к тому же жадность быстрой наживы денег склоняет людей к неоправданным рискам и взятиям больших кредитных плеч. Проиграть все деньги на Форекс, не используя кредитного плеча, не так легко. Итог печален: 95% процентов уходят с рынка проигравшими.

На фондовом рынке ситуация другая. Здесь трейдеры могут торговать на долгосрок. В этом случае мало кто потеряет деньги. Рынок всегда растёт на большом промежутке времени и поэтому даже принцип "купи и держи" будет давать плюс к капиталу.

16. Что такое Т+2 на фондовой бирже

До 1 августа 2023 г. биржа акций работает по принципу Т+2. Это означает, что купленные сегодня акции попадут в депозитарный реестр только через 2 дня. Аналогично и с продажей. Это нужно учитывать при покупке акций с расчётом получить дивиденды.

Все ОФЗ, корпоративные облигации, акции и ETF торгуются в режиме торгов Т+1 с 1 августа 2023 г.

17. Что такое IPO

IPO (ай-пи-о, англ. "Initial Public Offering" — первичное публичное предложение) — это специальная регламентированная процедура выхода компании на рынок акций.

Компания, которая хочет котироваться на фондовой бирже должна соответствовать неким требованиям, а главное иметь прозрачную отчётность. Далее она ищет андеррайтеров (так называют фирмы занимающимися организацией всего процесса), которые за немалую плату осуществляют подготовку и поиск потенциальных инвесторов. Через некоторое время акции компании появляется на бирже и становятся доступными для торговли.

Это процедура занимается от 1 до 2 лет в среднем.

18. Сколько нужно денег для покупки акцийМинимальной суммы для вложений нет. Можно начинать с любой суммы. Например, чтобы купить 1 лот акций Сбербанка (в ней 10 акций) необходимо порядка 2500-3000 рублей. Но всё же лучше иметь хотя бы 100 тыс. рублей на бирже, иначе прибыль будет слишком незаметной от маленькой суммы.

19. Как вывести деньги с биржи

Вывести с деньги с биржи можно в любой момент, если речь идет про обыкновенный брокерский счёт. Если вы инвестируете в ИИС (индивидуальный инвестиционный счёт), то с него вывести средства можно только закрыв полностью счёт.

Комиссии при выводе с биржи не взимаются.

20. Как заплатить налог на прибыль с ценных бумаг

Брокер является налоговым агентом. Поэтому при выводе средств он автоматически удержит 13% налогов на прибыль.

Под прибылью здесь имеется ввиду лишь доход на разнице в купле-продаже ценных бумаг. Если купить акции и не продавать их, то налога платить не надо. В учёт прибыли идут только зафиксированные сделки.

21. Можно ли открывать несколько брокерских счётов

Можно открывать сколько угодно много брокерских счётов. Причём делать это можно даже у одного брокера. Единственное ограничение в том, что должен быть только один ИИС. Других ограничений нет.

22. Что такое ликвидность на рынке

Ликвидность на финансовых рынков означает количество предложений и спроса.

Говорят, что рынок ликвиден, когда можно легко купить любой объём ценных бумаг без потери на спред (разница между ценой продажи и покупки).

Например, если рынок мало ликвидный, то можно увидеть такую картину: 10000 акций стоит на покупку по 300 рублей, а на продажу 5000 акций по 315 рублей. В данном случае спред составляет 15 рублей (или 5%). Естественно, что невозможно заниматься трейдингом, поскольку слишком маленькие объёмы и широкий спред.

23. Что такое технический анализ и фундаментальный анализ

Технический анализ представляет из себя анализ цены по графикам. Ищутся уровни поддержки и сопротивления, зона перекупленности и перепроданности, фигуры технического анализа и т.д. Аналитики пытаются прогнозировать дальнейшее движения цены лишь на основе данных о цене.

Фундаментальный анализ основан только на экономических показателях (прибыль, долг, перспективы роста).

В идеале сочетать эти два анализа, чтобы покупать недооцененные активы по дешевым ценам.

24. Кто такие быки и медведи на рынке

Тех, кто торгует на повышение называют быками. А тех, кто на понижение медведями. Это связано с особенностями нападения этих животных. Быки атакуют снизу вверх, а медведи сверху вниз.

25. Что такое короткая позиция (шорт)

Брокер позволяет не только торговать на повышение, но и на понижение. Он готов дать в долг ценные бумаги. Вы можете их продать сразу же, а потом откупить дешевле. Прибыль заберёте себе. Если же вы ошиблись, то придётся откупать их дороже.

Брокеру не важно, что вы будете делать с ценными бумагами, ему важно лишь то, чтобы все сошлось: сколько вы взяли, столько и вернули ему.

26. Что прибыльнее: торговать или инвестировать

Ответит однозначно, что прибыльнее: торговать или инвестировать сложно. В периоды трендов лучше всего придерживаться тактики инвестирования, поскольку вряд ли удастся заработать больше на трейдинге.

Если говорить про долгосрочные результаты, то можно сделать вывод, что инвестирование приносит куда более стабильный доход, чем трейдинг. В процессе трейдинга можно хорошо зарабатывать, но так же и легко терять прибыль. Плюс это отнимает время.

Самый лучший подход, который бы давал прибыль больше и не отнимал времени будет периодический мониторинг ситуации. Например, хотя бы 1 раз в неделю можно открыть терминал и посмотреть что происходит. То, что упало, припало можно докупить, то что сильно выросло продать, но на это нужен опыт. Поэтому важно начать инвестировать и изучать рынок как можно раньше.

Например, можно выходить из рынка в месяца, когда чаще всего случаются просадки. Для ММВБ это май, июль, август. Правда стоит отметить, что в июле часто закрываются дивидендные реестры, акции открываются с гэпом вниз и поэтому фондовый рынок зачастую припадает.